この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2018年11月11日

2018年11月12日〜16日経済指標

【前週備忘】

成績を気にするのは、各経済指標の詳細分析記事の結論である事前取引方針の妥当性を検証し続けるためです。

前週の事前分析成績は6勝3敗(的中率67%)、前提を満たさなかったことが4回、判定不可が2回でした(予想有効率60%)。判定は、リンク先の詳細分析記事の結論が、今回の発表でも通用したかを判定しています。

前週の取引成績は3勝、それとは別に事前方針にない取引で1勝、取引中止が1回でした。取引時間は11分41秒で、損益は+19.15pipsでした。

ーーー$€¥£A$ーーー

7日(日本時間)、中間選挙は市場予想通り、上院が共和党過半数、下院が民主党過半数となりました。10時(上院共和党過半数見込み)と12時過ぎ(下院民主党過半数見込み)で少し動きがあったものの、市場予想通りの結果だったためか、全体的には落ち着いたものでした。

10日の米中閣僚対話は不調で、互いに批難し合うだけで終わりました。

RBNZ金融政策は「市場予想通り現状維持」で、次の利上げ見通しは2020年3Qとのことでした。

FOMCは「市場予想通り現状維持」で、来月12月の利上げ予想はそのままでした。

欧州では、9日、伊国副首相が「(財政赤字を)必要なら追加の歳出削減を実施して目標達成する」と発言しました。ただ、今朝(11日)の読売新聞では、まだEUが制裁を検討していることしか報じていません。

英国関連は、政争で現地報道が過熱しているせいか、GBPは短時間の取引に向かなくなっています(国内へのニュース配信がワンテンポ遅れ、急な動きへの対応が遅れてしまいます)。

原油先物価格が約10年ぶりの10日連続下落となっています。

露・サウジが減産していないなか、イラン原油の供給が止まると思っていたら、当面は8か国への供給が継続されることになったため、と思われます。

原油価格下落にも関わらず、中間選挙の影響でJPY安になっています。12月FOMCでの利上げまでに、もう一度株価を大きく下げる可能性があると見ています。それが今週かどうかはわかりません。

【今週経済指標】

米国指標は全体的に好調と予想され(10月はハリケーンの影響あり)、英国指標は指標結果の影響持続時間が短くなる可能性が高い、と見込めます。

11月12日(月)

注目指標なし

11月13日(火)

18:30 9月・10月集計分 英国雇用統計

19:00 11月集計分 独国ZEW景況感調査

11月14日(水)

08:50 7-9月期 日本GDP速報値

16:00 7-9月期 独国GDP速報値

18:30 10月集計分 英国物価統計

22:30 10月集計分 米国CPI

11月15日(木)

09:30 10月集計分 豪州雇用統計

18:30 10月集計分 英国小売売上高指数

22:30 10月集計分 米国小売売上高 ・11月集計分 米国Phil連銀製造業景気指数 ・11月集計分 米国NY連銀製造業景気指数 ・10月集計分 米国輸入物価指数

11月16日(金)

23:15 10月集計分 米国設備稼働率・鉱工業生産・製造業生産

以上

2018年11月04日

10月次成績に基づく過去傾向分析の有効性検証

雇用統計翌週から次の雇用統計までの指標分析結果と取引結果を前月の月次成績とします。10月8日〜11月2日に発表された経済指標のうち、前日乃至は当日に事前分析記事を参考に取引方針を事前に示していた指標が対象です。

成績を気にするのは、各経済指標の詳細分析記事の結論である事前取引方針の妥当性を検証し続けるためです。

詳細分析記事に挙げている過去の傾向を踏まえた取引方針の成績は次の通りです。

この成績にオカルトは含めず、判定はリンク先の詳細分析記事の結論が今回の発表でも通用したのかを判定しています。個別の判定が自己弁護になっていないかズルが気になるなら、個別の結果検証済の記事に判定根拠を示しているので、そちらを参照願います。

問題ありません。

注目指標の事前分析の成績を、1か月に亘って連続して記録し続けたのは、前月に引き続き2度目です。

ちなみに、前月は勝率60%・方針採用率63%でした。

次に実際の取引成績です。

事前取引方針は、細かく決めすぎると裁量の余地がなくなって、自動取引と同じになってしまいます。がしかし、少なくとも現時点では、まだ自動取引のプログラムは経済指標発表前後の取引が苦手なことがわかっています(指標発表直後の一瞬を除く)。自動取引プログラムとの違いは、事前取引方針でどこを事前に決めずに自分の裁量でやるかがポイントとも言えます。

また、事前取引方針を決めていても、ポジションをオーダーするタイミングを逸したら取引を止めることができます。そしてもし、たった数秒間だけチャートの動きの先読みが50%以上当てられるようになれば、特に追撃方針の取引で利幅を事前方針よりも少し稼げます。

だから、こうしたやり方だと、実際の取引の勝率が期待的中率よりもやや高くなるのは当然です。

結果は次の通りでした。

こうした結果は、それぞれ以下の原因によると考えられます。

指標結果が良ければその国の通貨が買われ、悪ければ売られることを素直な反応と呼んでいます。

素直な反応さえ一定時間・一定確率以上の再現性で生じれば、金融や経済の専門家でもない我々アマチュアの分析でも、専門家の意見に同等レベルに近づけます。むしろ、彼ら専門家の分析対象期間は、指標発表前後に長い分だけ経済指標以外の要素が複雑にチャートに現れ、臨機応変に劣るアマチュアがそれを信じて取引することに無理がある点を重視すれば、専門家を凌ぐ可能性もあります。

多くの経済指標発表前後の影響は存在するものの、かなり持続時間が短く、方向再現率が60〜80%程度ということが多い、ということがわかっています。

一方、ひとつの経済指標の影響が数時間・数日に亘って持続することは稀です。そうしたことが起きる条件は、他の複数の指標結果も矛盾なく方向一致していることや、金融政策の狙いと一致していることや、経済指標以外の大きな取引材料がない場合に限られます。そんなことは滅多にありません。よって、個々の経済指標結果が反応方向に与える影響のうち、素直さが期待できる時間(影響持続時間)が短いのは当然です。

こうした現象を利用する方法で、高い勝率を長期に亘って安定して維持するためには、何より経済指標発表前後の反応が素直でなければいけません。

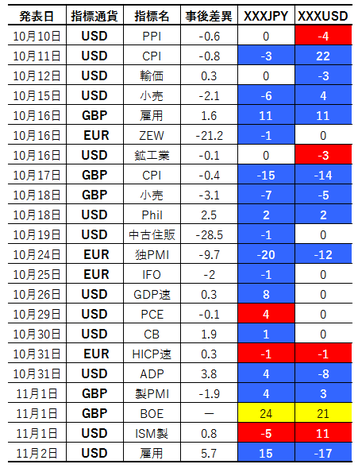

下表は、当該期間に発表された主要経済指標が素直に反応したかを検証するものです。

XXXJPY・XXXUSDは、米国指標の場合、USDJPY・EURUSDです。米国以外の指標では、その国の通貨と円やドルとのクロスになります。例えば欧州指標なら、EURJPY・EURUSDです。

各指標の事後差異と直後1分足の方向が一致していれば青、不一致なら赤で示しています。方向の一致とは、事後差異がプラスのときその国の通貨が買われたか、マイナスのとき売られたか、です。

円クロスでは15青3赤(青率83%)、ドルストレートでは11青4赤(青率73%)です。経済指標発表前後に関する限り、円クロス取引はドルストレート取引よりも相変わらず素直です。

青率83%は素直な反応が再現されている根拠として十分です。

成績を気にするのは、各経済指標の詳細分析記事の結論である事前取引方針の妥当性を検証し続けるためです。

【過去傾向に基づく取引方針の妥当性】

詳細分析記事に挙げている過去の傾向を踏まえた取引方針の成績は次の通りです。

この成績にオカルトは含めず、判定はリンク先の詳細分析記事の結論が今回の発表でも通用したのかを判定しています。個別の判定が自己弁護になっていないかズルが気になるなら、個別の結果検証済の記事に判定根拠を示しているので、そちらを参照願います。

- 事前分析成績は39勝12敗(勝率76%、採用回数51回)

- 事前分析の取引方針を採用できなかったことは、前提を満たさずに取引できなかったことが16回、判定不可だったことが7回で、計23回です(74回の取引を事前準備し、うち51回で取引可能=方針採用率69%)。

- この結果は、現在の経済状況なんて一切関係なく、過去の傾向さえ分析すれば、7割弱の指標での取引が可能で、前提さえ満たせば76%の期待的中率だったということです。

問題ありません。

注目指標の事前分析の成績を、1か月に亘って連続して記録し続けたのは、前月に引き続き2度目です。

ちなみに、前月は勝率60%・方針採用率63%でした。

【事前取引方針中心の実取引成績】

次に実際の取引成績です。

事前取引方針は、細かく決めすぎると裁量の余地がなくなって、自動取引と同じになってしまいます。がしかし、少なくとも現時点では、まだ自動取引のプログラムは経済指標発表前後の取引が苦手なことがわかっています(指標発表直後の一瞬を除く)。自動取引プログラムとの違いは、事前取引方針でどこを事前に決めずに自分の裁量でやるかがポイントとも言えます。

また、事前取引方針を決めていても、ポジションをオーダーするタイミングを逸したら取引を止めることができます。そしてもし、たった数秒間だけチャートの動きの先読みが50%以上当てられるようになれば、特に追撃方針の取引で利幅を事前方針よりも少し稼げます。

だから、こうしたやり方だと、実際の取引の勝率が期待的中率よりもやや高くなるのは当然です。

結果は次の通りでした。

- 過去分析に基づく事前方針に沿った取引は、51回行って39勝12敗でした(勝率76%、取引不可を除く事前取引方針に対する方針実施率89%)。

- それとは別に、過去分析に基づかない、もしくはポジション保有時間延長による取引は11勝2敗でした(全取引64回に対する方針順守率80%)。

この13回の多くは、事前方針にない指標発表後の追撃や逆張りに依るものです。今成績期間は米長期金利上昇に伴う株安によって、指標結果が良くてもすぐにリスクオフの動きに復することが多かったためです。円クロスでの取引では、陽線で反応した後にJPY買(陰線)に戻ることが多かったと思います。 - この月次期間での取引時間は2時間52分34秒、損益は+166.29pipsでした。1分足1本当たりの損益は+0.96pipsということになります。

この結果は、2017年成績に比べ効率が悪化しています。

こうした結果は、それぞれ以下の原因によると考えられます。

- 事前方針の勝率(的中率)76%に対し、実際の取引での勝率76%の一致は偶然です。

前月の取引勝率67%よりも当月の取引勝率が76%と高くなったのは、当月期間の大半でリスクオフがはっきりしていたからです。円クロスで陽線で追撃をしつこく行うことを控えたことが、前月より成績を向上しやすかった理由と考えています。 - 方針外取引の成績が良い理由も同様です。

- 1分足1本当たり約1pipsを稼げています。取引時間は目安の4時間を下回っており問題ありません。当月は取引勝率が高かったことが効率が良かった理由です。

【過去傾向踏襲状況】

指標結果が良ければその国の通貨が買われ、悪ければ売られることを素直な反応と呼んでいます。

素直な反応さえ一定時間・一定確率以上の再現性で生じれば、金融や経済の専門家でもない我々アマチュアの分析でも、専門家の意見に同等レベルに近づけます。むしろ、彼ら専門家の分析対象期間は、指標発表前後に長い分だけ経済指標以外の要素が複雑にチャートに現れ、臨機応変に劣るアマチュアがそれを信じて取引することに無理がある点を重視すれば、専門家を凌ぐ可能性もあります。

多くの経済指標発表前後の影響は存在するものの、かなり持続時間が短く、方向再現率が60〜80%程度ということが多い、ということがわかっています。

一方、ひとつの経済指標の影響が数時間・数日に亘って持続することは稀です。そうしたことが起きる条件は、他の複数の指標結果も矛盾なく方向一致していることや、金融政策の狙いと一致していることや、経済指標以外の大きな取引材料がない場合に限られます。そんなことは滅多にありません。よって、個々の経済指標結果が反応方向に与える影響のうち、素直さが期待できる時間(影響持続時間)が短いのは当然です。

こうした現象を利用する方法で、高い勝率を長期に亘って安定して維持するためには、何より経済指標発表前後の反応が素直でなければいけません。

下表は、当該期間に発表された主要経済指標が素直に反応したかを検証するものです。

XXXJPY・XXXUSDは、米国指標の場合、USDJPY・EURUSDです。米国以外の指標では、その国の通貨と円やドルとのクロスになります。例えば欧州指標なら、EURJPY・EURUSDです。

各指標の事後差異と直後1分足の方向が一致していれば青、不一致なら赤で示しています。方向の一致とは、事後差異がプラスのときその国の通貨が買われたか、マイナスのとき売られたか、です。

円クロスでは15青3赤(青率83%)、ドルストレートでは11青4赤(青率73%)です。経済指標発表前後に関する限り、円クロス取引はドルストレート取引よりも相変わらず素直です。

青率83%は素直な反応が再現されている根拠として十分です。

以上

2018年10月28日〜11月2日備忘

【前週備忘】

米大統領は出生地主義(米国で生まれたら米国籍を選べる)に反対する立場を表明しました。また、米国務長官は来週北朝鮮との協議を行い、来年1月に第二回米朝首脳会談を行う予定である旨、発表しました。米大統領は中国との貿易協議を始める旨、述べました。

いずれもこの時期の発表は週末の中間選挙に向けてのアピールと見られています。

前週末(28日)に、独ヘッセン州補選での与党敗北と、独首相が次の党首選への不出馬が伝えられました。首相職は任期(2021年)いっぱい続けるそうですが、求心力低下が予想されるため、続けられるかどうか微妙です。その結果、週前半はEURが売られる展開でした。

30日、豪州がTPP11に批准し、12月30日にTPP11は発行することが決まりました。また、日本は外国人労働者受け入れを拡大する法案方針を示しました。

今後数年で、我々はこれまで馴染みが薄かった義務と権利の議論に触れることがきっと多くなるでしょう。

31日、日銀金融政策結論は現状維持(短期金利△0.1%程度、長期金利0%程度に誘導)でした。

生鮮食品を除くCPI見通し・成長率ともに下方修正されました。

1日、英国製造業PMIは、ブリグジット国民投票直後の水準まで低下しました。

また、BOE金融政策発表は「市場予想通り現状維持」だったものの、BOE総裁が「合意無き離脱が中心シナリオと想定していない」と言及し「離脱が円滑に行われるなら、利上げペースは加速する可能性」を示唆しました。

【前週成績】

成績を気にするのは、各経済指標の詳細分析記事の結論である事前取引方針の妥当性を検証し続けるためです。

前週の事前分析成績は18勝4敗(的中率82%)、前提を満たさなかったことが8回、判定不可が2回でした(予想有効率69%)。判定は、リンク先の詳細分析記事の結論が、今回の発表でも通用したかを判定しています。

前週の取引成績は14勝5敗、それとは別に事前方針にない取引で1勝、取引中止が2回でした。取引時間は65分14秒で、損益は+55.08pipsでした。

以上

お世話になった方が定年したときに、お名前を入れた贈り物をするのはいかがでしょう。後輩からの贈り物が嬉しいだけでなく、ご自宅に送ればご家族がそれを見たとき、きっとご本人はもっと嬉しくなるはずです。

HPには「織物の用語に応じた熨斗(のし)のサービス」が載っています。デパートで聞かれて困ったこともあるので、この頁だけでも「ほぅ」と勉強になりました。

良いものを選べば、お酒は飾り物にもなるので、贈物に迷ったときに重宝な選択肢と言えます。

感謝を伝えるオリジナル名入れ酒専門店 日本酒ギフト.com

広告以上

2018年10月28日

2018年10月22日〜26日備忘

【前週備忘】

前々週16日のZEW、前週24日のPMI、25日のIfoのいずれも、独国景気指標は悪化となりました。また、24日の米国新築住宅販売件数は4か月連続の減少となりました。

25日、ECBは市場予想通り

・主要政策金利の据え置き

・QE年内終了

を決定しました。関連して、

・政策金利は来年夏にかけて据え置き(利上げは秋以降)

・保有債の償還資金再投資を行いやすくするため、現行3か月以内再投資の期限規則の緩和を検討中

との解説記事もありました。

26日、米国GDP速報値は、前期より悪化したものの、市場予想を上回り+3.5%に留まりました。個人消費は旺盛なものの、物価上昇が鈍化しています。

旺盛な個人消費に対し、米企業業績は全体的に伸びたものの、今後の業績予想で下方修正が目立ちます。その結果、米株価下げが起こり前週も世界同時株安が進みました。

25日、北上中の数千人の米入国希望集団に対し、米政権は入国阻止のためメキシコとの国境に軍を展開する方針を表明しました。

この問題は、次週末に迫る中間選挙で共和党有利に働くと見られています。今回の件はたまたま今の時期なのでしょうが、反移民が強まるほど「むしろ今のうちに」となるのは、株価急騰や暴落時の追撃心理と同じです。マーフィーがそう言ってました。

ともあれ、失業者が数千人も大挙して押しかけて国境を開く国なんてありません。次週末に迫る米中間選挙は共和党が善戦するかもしれませんね。

23日、英国閣議で英首相のEU離脱案に閣僚7名が公然と反対した旨、報道されました。結果、25日にもEU離脱問題について会議が予定されていたものの、ハードブリグジット派とソフトブリグジット派の歩み寄りは期待できず中止が決まりました。

20日、豪下院補欠選挙で保守系が与党自由党候補が落選しました。と同時に、豪下院(150議席)で自由党を中心とする現政権の議席 は75になり、過半数に及ばなくなりました。がしかし、対JPY・対USDでAUD売は意外に小さい週でした。

【前週成績】

成績を気にするのは、各経済指標の詳細分析記事の結論である事前取引方針の妥当性を検証し続けるためです。

前週の事前分析成績は6勝2敗でした。

取引成績は5勝1敗、事前方針にない取引はなく、取引中止も0回でした。取引時間は26分8秒で、損益は+14.83pipsでした。前週は米GDP以外取引できなかったので、1指標1勝でした。

以上

お世話になった方が定年したときに、お名前を入れた贈り物をするのはいかがでしょう。後輩からの贈り物が嬉しいだけでなく、ご自宅に送ればご家族がそれを見たとき、きっとご本人はもっと嬉しくなるはずです。

HPには「織物の用語に応じた熨斗(のし)のサービス」が載っています。デパートで聞かれて困ったこともあるので、この頁だけでも「ほぅ」と勉強になりました。

良いものを選べば、お酒は飾り物にもなるので、贈物に迷ったときに重宝な選択肢と言えます。

感謝を伝えるオリジナル名入れ酒専門店 日本酒ギフト.com

広告以上

2018年10月20日

2018年10月15日〜19日備忘

【前週備忘】

EU首脳会議は、ブリグジット交渉に進展なく、移行期間延長と11月臨時首脳会議中止が決まりました。

合意無き離脱が行われた場合の通関手続きの混乱というのは、単に現場の問題に過ぎないので(現場以外では)大したことないでしょう。ただ、英欧間に何らかの優遇的通商協定が成立しないままでは、?@ モノの関税が高くなること、?A 多くのサービス輸出は相手国での許認可が必要とされること、が問題です。

英国の場合、モノよりサービスの輸出(金融・保険など)で稼いでいます。自然に考えれば、準備期間が足りなければ、EU域内営業権の認可を受けた第3国会社(支社)を経由した輸出ルートの開拓が進むと思われます(対英サービス輸出入実務に詳しくないので、これは憶測です)。

EUも英国もこれまでだって域外との貿易をしていたことを踏まえると、2016年6月のブリグジット投票結果にこそ驚いたものの、FXさえやっていなければ、?@ 貿易コスト上昇が何%になるか、?A 通関遅延の恐れがある以上、その前に在庫増をどれだけ増やすか、という問題に過ぎない気がします。当事者たちが読むハズないブログなので不謹慎ですが。

EURとGBPはEU首脳会議があった17・18日に対USDで売られ、2日分の下げに対し19日にEURが半値戻し、GBPが1/4戻しとなりました。ところが、対JPYではともに対USDより戻しが大きかった点が次週に少し不安を残します。

19日の中国7-9月期GDP発表結果は、前期比+1.6%(前回+1.8%、予想+1.6%)、前年比+6.5%(前回+6.7%、予想+6.6%)でした。前年比+6.5%という数字は、リーマンショックで成長率が落ち込んだ2009年1-3月期集計分(+6.4%)以来の低い数字です。

市場予想も低かったことから、国慶節明けの11日から上海総合指数は下げが続き、発表前日の18日には2014年11月以来の安値2486まで下落しました。けれども、11日以降、2日間を除いて下げが続いたためか、GDP発表後は2550まで急反発しました。当面の悪材料出尽くし、との解説が多いようです。

この間のAUDJPYは、11日始値79.12円から最安値同日79.07円を経て19日終値80.10円まで100pips弱の上昇となっています。中国経済と豪州経済の相関は、かつてのようではないのでしょう。と同時にこれは、世界景気後退に相対的に強い体質なのかも知れません。

20日未明、ダラス連銀総裁は講演で「あと2・3回の利上げで金利は中立水準に到達」と述べたそうです。彼に依れば「(現在)1〜2年債利回りはFRBの見通し通りだが、長期債利回りは世界的な流動性や中長期的な成長に対する懐疑感などを反映している」旨、述べたそうです。

中立水準までは成長を阻害しないものの、新興国からのドル流出等による成長鈍化や、米国への還流資金が市中に出回らない(短期債購入)から逆イールド化の恐れがあり、それなら尚更に長期債は持てない、ということでしょうか。

ちょっと自信がない解釈ですが。

【前週成績】

成績を気にするのは、各経済指標の詳細分析記事の結論である事前取引方針の妥当性を検証し続けるためです。

前週の事前分析成績は12勝7敗(事後的中率63%)、前提を満たさなかったことが7回、判定不可が4回でした。オカルトは含めていません。判定は、リンク先の詳細分析記事の結論が、今回の発表でも通用したかを判定しています。

分析成績を続けて記録し始めてから既に2か月以上、事後的中率は毎週50%を上回るという点で安定しているものの、70%以上にも達しません。指標発表前後の反応方向への影響力が小さく、それが期待的中率との誤差増大に繋がっていると推察されます。

前週の取引成績は14勝4敗、それとは別に事前方針にない取引で5勝1敗、取引中止が3回でした。取引時間は43分15秒で、損益は+76.17pipsでした。

実際の取引では、1分足1本あたり1pips以上の収益になっていれば問題ありません。特に、現在のように指標結果への反応が小さい時期は、それが無駄な追撃を避けてリスクを抑えた取引が出来ている証拠となります。

以上

お世話になった方が定年したときに、お名前を入れた贈り物をするのはいかがでしょう。後輩からの贈り物が嬉しいだけでなく、ご自宅に送ればご家族がそれを見たとき、きっとご本人はもっと嬉しくなるはずです。

HPには「織物の用語に応じた熨斗(のし)のサービス」が載っています。デパートで聞かれて困ったこともあるので、この頁だけでも「ほぅ」と勉強になりました。

良いものを選べば、お酒は飾り物にもなるので、贈物に迷ったときに重宝な選択肢と言えます。

感謝を伝えるオリジナル名入れ酒専門店 日本酒ギフト.com

2018年10月14日

2018年10月8日〜12日備忘

【前週備忘】

まず、前週の世界同時株安に至る経緯です。

伏線は少し遡った話になります。

このところ米経済指標は軒並み〇〇年ぶりの良い数字が続いていました。先月発表されたISM製造業景況指数の方は14年ぶりの高い数値、3日のISM非製造業景況指数は約26年ぶりの高い数値となっていました。5日の雇用統計では失業率が46年ぶりの低い数値で、それに先立つ9月21日の週次失業保険申請件数発表値は、1969年11月以来ほぼ49年ぶりの低水準でした。

こうした指標結果も受けて、先々週2日に行われたFRB議長講演では「中立金利を超えて利上げすることもあり得る」との発言があり、米金利は7年ぶりに3.2%を一時上回りました。議長は「米経済が際立って良好」との認識も示し「低い失業率に伴う物価上昇に備えた段階的な利上げ継続が適切」と発言しました。

そして5日雇用統計後、米10年債金利は10年ぶりに3.2%に達し、株価は大きく下げ、高金利+株安のリスクオフの動きに転じました。世界同時株安へと続く始まりです。

ーーー$€¥£A$ーーー

別に、金利が高くなれば株安に直結する訳ではありません。2015年末以降、金利は上昇していたのに、株価は下がっていません。今回は、長期金利の3.1%付近から3.2%への急騰と、逆イールド化が意識されたことが一因かもしれません。

長期金利(10年債)が短期金利(2年債)に追い抜かれることを逆イールド化と言います。逆イールド化すると、それから1〜1.5年後に米景気が大きく後退したという過去実績はよく知られています。昨年来、短期金利は長期金利よりも上昇速度が早く、もうすぐ追いつかれそうでした。今回の長期金利急騰は、その逆イールドが生じることを逃れるるように起きました。それが却って不安視されたようです。

株価は景気を先取りしたがります。だから現在の米経済が強いことは、この不安解消に繋がらなかった訳です。

ともあれ前週最終日、米ダウは400ドル戻し、次週もリスクオフが継続されるかにそわそわする週末になりました。

最終日12日の通貨強弱は、JPY>USD>EUR>GBP、です。こういう状況ではやはりJPYは強いですね。

ーーー$€¥£A$ーーー

12日、ロイターは「今回の株価暴落は自動取引が発端ではない」という 市場関係者証言 を解説報道していました。記事内容を読まないと、タイトルは誤解しかねい気がします。

以前から急騰/暴落が起きると、自動取引犯人説はよく挙げられます。がしかし、今回は最近のリスクパリティ戦略投資(債券・株価のリスクが均等化するように分散投資)の観点から言えば、株価急落が起きた10日時点でリスクパリティにおかしな動きがなかった旨、証言が紹介されています。だから今回の株価急落は、自動取引が初期の段階での急落原因ではない、という結論です。

なお、 リスクパリティ戦略で運用しているファンド 勢は、今回の騒ぎで年初来のマイナスを大きくしたそうです。

プロのプログラムさえその程度のものなのに、アマチュア向けプログラムを使って取引する気にはなれません。真偽はわかりませんが、どうもアマチュア向け自動売買は、プロのそれより平均的にローリスク・ミドルリターンを狙った取引が多くなりがち、という話があるからです。大負けをさせないために、少しバランスが悪いアルゴリズムが多い、という話です。

かと言って、裁量部分が大きな自動取引を選択すると、自分の相場観がしっかりしていないと、自動取引は取引回数が多い分だけ(取引時間が長い分だけ)却って危ない気がします。ただ、必要な相場観の敷居を下げてくれる点は自動取引のメリットですね。

いずれにせよ、経済指標発表前後はまだ自動取引がうまく対応できていないようですが。

ーーー$€¥£A$ーーー

その他、前週の動きは次の通りです。

- 7日、米最高裁判事に共和党が推す候補が議会承認されました。同判事の承認を巡る騒ぎで、民主党は支持率を下げたことが報道されていました。

共和党支持は、米大統領が「それはないだろう」と思われていた選挙公約さえ、守ろうという姿勢を堅持してブレない点にあります。民主党支持は「あいつが嫌いだ」だし「それはないだろう」という点です。

但し、支持率とは別に、米選挙では寄付金額というバロメータがあります。こちらは民主党が昨年・一昨年の寄付金額を既に上回っており、共和党は苦戦が伝えられています(USD材料)。 - 7・8日、米国務長官は北朝鮮を訪問し、2度目の米朝首脳会談が近い旨、報道されました。続く北京訪問では、中国外相に「通商問題」「台湾問題」等で批難され、一連の米中対立で中国が一歩も引かない姿勢が続いています(USD材料・AUD材料)。

この問題は、日本が米国寄りなことに少し居心地の悪さがあります。発端が言いがかりみたいだったからです。米国は「知的財産問題」「中国進出外資企業への中国資本必須規制の不公平さ」の序盤アピールに失敗したのだと思います。 - 8日、IMFは世界経済見通しを発表しました。貿易摩擦による2018年・2019年の世界GDPは0.2%下方修正されました(USD高・JPY高材料)。貿易摩擦と新興国通貨安を原因に挙げています。

- 9日、米国連大使が辞任し、今後2〜3週以内に後任が指名されるそうです。同大使は現政権発足時からの数少ない外交幹部です。選挙前に辞めることに意味づけないように、半年前から辞意を示していた旨、伝えられています。

- 10日、フロリダに上陸したハリケーンによって、米メキシコ湾岸の油田で採掘が休止していました。被害額も大きいようですが、今回は強風による被害が中心で、水害の報道は見かけません。

- 11日、英首相はTPP参加について発言しました。

- 12日、トルコが対米問題悪化の主因だった米牧師の開放が近い旨、報道がありました。詳細はまだ不明です。

- 12日、中国貿易収支は対米黒字が過去最大となりました。関税発動前の駆け込み輸出増が原因で、次回からはその駆け込み反動が現れるでしょう。その後は、今の元安が関税分をどれだけ相殺する側に働くかを注視しましょう。

【前週成績】

成績を気にするのは、各経済指標の詳細分析記事の結論である事前取引方針の妥当性を検証し続けるためです。

前週の事前分析成績は3勝3敗、前提を満たさなかったことが1回、判定不可が1回でした。オカルトは含めていません。判定は、リンク先の詳細分析記事の結論が、今回の発表でも通用したかを判定しています。

指標発表直後の反応が小さな週が続きます。それはそれで小さな上下動が多くなって、実際の取引で安心できるので構いません。

前週の取引成績は6勝2敗、それとは別に事前方針にない取引で5勝1敗、取引中止が1回でした。取引時間は38分57秒で、損益は+20.21pipsでした。

以上

お世話になった方が定年したときに、お名前を入れた贈り物をするのはいかがでしょう。後輩からの贈り物が嬉しいだけでなく、ご自宅に送ればご家族がそれを見たとき、きっとご本人はもっと嬉しくなるはずです。

HPには「織物の用語に応じた熨斗(のし)のサービス」が載っています。デパートで聞かれて困ったこともあるので、この頁だけでも「ほぅ」と勉強になりました。

良いものを選べば、お酒は飾り物にもなるので、贈物に迷ったときに重宝な選択肢と言えます。

感謝を伝えるオリジナル名入れ酒専門店 日本酒ギフト.com

2018年10月07日

9月次成績に基づく過去傾向分析の有効性検証

雇用統計翌週から次の雇用統計までの指標分析結果と取引結果を前月の月次成績とします。9月3日〜10月5日の経済指標発表前後が対象となります。この期間の主要経済指標のうち、ここに含めていないのはADPと豪州小売ぐらいです。

成績を気にするのは、各経済指標の詳細分析記事の結論である事前取引方針の妥当性を検証し続けるためです。

9月次の運用益は+2.77%で、年換算運用益では40%弱でした。 2017年成績 は50%強で、pipsは2017年のどの月より少ない一方、取引回数はむしろ多かったので、調子の悪さが数字に表れています。

詳細分析記事に挙げている過去の傾向を踏まえた取引方針の成績は次の通りです。

この成績にオカルトは含めず、判定はリンク先の詳細分析記事の結論が今回の発表でも通用したのかを判定しています。個別の判定が自己弁護になっていないかズルが気になるなら、個別の結果検証済の記事に判定根拠を示しているので、そちらを参照願います。

以上のことから、 現在の経済状況なんて一切関係なく、過去の傾向さえ分析すれば、3回に2回弱はまともに取引できました 。そして、 前提さえ満たせば60%の勝率が期待できた ことが確認できました。

しかしながら、70%以上の期待的中率で取引方針を定めている割に、勝率は期待より10%も低くなってしまいました。その原因は3つ考えられます。

事前分析の成績を、1か月に亘って注目指標発表をほぼ全て連続して記録し続けたのは初めてです。ここに挙げた原因が当たっているかどうかは、もう少しこうしたことを続けてみる必要があるでしょう。

まぁ、経済指標発表前後の反応方向は60〜80%程度の再現性しかないので、70%以上の的中率を狙うというのがチャレンジなのです。

次に実際の取引成績です。

事前取引方針は、細かく決めすぎると裁量の余地がなくなって、自動取引と同じになってしまいます。がしかし、少なくとも現時点では、まだ自動取引のプログラムは経済指標発表前後の取引が苦手なことがわかっています(指標発表直後の一瞬を除く)。自動取引プログラムとの違いは、事前取引方針でどこを事前に決めずに自分の裁量でやるかがポイントとも言えます。

また、事前取引方針を決めていても、ポジションをオーダーするタイミングを逸したら取引を止めることができます。そしてもし、たった数秒間だけチャートの動きの先読みが50%以上当てられるようになれば、特に追撃方針の取引で利幅を事前方針よりも少し稼げます。

だから、こうしたやり方だと、 実際の取引の勝率が事前分析の勝率よりもやや高くなるのは当然 です。

結果は次の通りでした。

こうした結果は、それぞれ以下の原因によると考えられます。

でもこんなときこそ、 pipsはチャート次第であり、自分でできることは勝率維持しかない 、と自戒しないといけませんよね。

ともあれ、1か月3時間の取引時間こそ超えたものの、ポジション保有中はずっとチャートに張り付ける程度の時間には収まりました。チャートを見ていないときは、チャートの次の動きのクセを読むスキルが上達しません。

そして、スプレッド25倍の場合、取引通貨ペアで最も高いGBPJPYのレート149.07円の1枚?10倍/25=¥596,280です。この資金に対し月次運用益は+2.77%となります。これは年率換算で35%ぐらいに相当します。

逆説的には、 こうした計算に意味を持たせるためにも、勝率を安定させないといけません 。

この半分でも毎年そうできなるなら、投資としてまぁ十分です。

成績を気にするのは、各経済指標の詳細分析記事の結論である事前取引方針の妥当性を検証し続けるためです。

9月次の運用益は+2.77%で、年換算運用益では40%弱でした。 2017年成績 は50%強で、pipsは2017年のどの月より少ない一方、取引回数はむしろ多かったので、調子の悪さが数字に表れています。

【詳細分析記事による過去傾向に基づく事前取引方針の妥当性】

詳細分析記事に挙げている過去の傾向を踏まえた取引方針の成績は次の通りです。

この成績にオカルトは含めず、判定はリンク先の詳細分析記事の結論が今回の発表でも通用したのかを判定しています。個別の判定が自己弁護になっていないかズルが気になるなら、個別の結果検証済の記事に判定根拠を示しているので、そちらを参照願います。

- 事前分析成績は36勝24敗(勝率60%、採用回数60回)

- 事前分析の取引方針を採用できなかったことは、前提を満たさずに取引できなかったことが23回、判定不可だったことが11回、その他取引不可が2回で、計36回です(96回の取引を事前準備し、うち60回で取引可能=方針採用可能率63%)。

以上のことから、 現在の経済状況なんて一切関係なく、過去の傾向さえ分析すれば、3回に2回弱はまともに取引できました 。そして、 前提さえ満たせば60%の勝率が期待できた ことが確認できました。

しかしながら、70%以上の期待的中率で取引方針を定めている割に、勝率は期待より10%も低くなってしまいました。その原因は3つ考えられます。

- 各指標の詳細分析記事の内容が、まだ10%分だけ思慮不足・分析力不足の可能性があります。

- 現在は過去3・4年で最も指標発表前後のボラティリティが小さい時期です。指標結果への反応が小さいときは、指標結果への反応がトレンドに埋もれてしまって勝率に誤差が生じやすくなる可能性があります。実際、米豪NZの金融政策発表時の反応は、以前に比べて明らかに小さくなっていました。

- 過去の傾向分析が活用できるのは、過去と同じような経済情勢の場合です。一方、最近は分析記事の多数を占める米国指標が「〇年ぶりの良い結果」という非日常的状況が多く発生しました。

事前分析の成績を、1か月に亘って注目指標発表をほぼ全て連続して記録し続けたのは初めてです。ここに挙げた原因が当たっているかどうかは、もう少しこうしたことを続けてみる必要があるでしょう。

まぁ、経済指標発表前後の反応方向は60〜80%程度の再現性しかないので、70%以上の的中率を狙うというのがチャレンジなのです。

【事前取引方針中心の実取引成績】

次に実際の取引成績です。

事前取引方針は、細かく決めすぎると裁量の余地がなくなって、自動取引と同じになってしまいます。がしかし、少なくとも現時点では、まだ自動取引のプログラムは経済指標発表前後の取引が苦手なことがわかっています(指標発表直後の一瞬を除く)。自動取引プログラムとの違いは、事前取引方針でどこを事前に決めずに自分の裁量でやるかがポイントとも言えます。

また、事前取引方針を決めていても、ポジションをオーダーするタイミングを逸したら取引を止めることができます。そしてもし、たった数秒間だけチャートの動きの先読みが50%以上当てられるようになれば、特に追撃方針の取引で利幅を事前方針よりも少し稼げます。

だから、こうしたやり方だと、 実際の取引の勝率が事前分析の勝率よりもやや高くなるのは当然 です。

結果は次の通りでした。

- 過去分析に基づく事前方針に沿った取引は、27回行って18勝9敗でした(勝率67%、準備していた事前取引方針に対する方針実施率30%、取引可能だったときの方針実施率45%)。

但し、取引可能と言っても仕事中はできないので、この方針実施率はもしも24時間取引できたなら、という数字です。 - それとは別に、過去分析に基づかない、もしくはポジション保有時間延長による取引は11勝1敗でした(全取引39回に対する方針順守率69%)。

この12回の多くは、ポジションエントリーのタイミングが方針通りで、イグジットのタイミングが方針に沿わなかった事例です。事前詳細分析の寄与は大きいと思えるものの、寄与度を測ることはできません。 - この月次期間での取引時間は3時間27分10秒、損益は+165.32pipsでした。1分足1本当たりの損益は+0.79pipsということになります。

この結果は、 2017年成績 に比べ効率がかなり悪化しています。

こうした結果は、それぞれ以下の原因によると考えられます。

- 方針実施率30%というのはやや高い気がします。こういうカウントを月次で連続して行ったことは初めてなので「気がする」です。いつもはもっと取引機会をパスすることが多いという気がします。当月は久しぶりに分析と取引の成績を付けていたので、それを少し意識していました。

当月は、ベースとなる事前方針の勝率が60%しかなかった上に、そういう余計な事情が影響したと考えられます。 - 方針外取引の勝率が高くなるのは当たり前です。

例えば、指標発表後の反応が非常に強く、一方向に伸び続けている場合、早期利確という方針通りに利確したりしません。そうした場合に時間を長く取れば、強いレジスタンスやサポートに到達することも多くなり、そこで逆張りをすればまた勝率が上がります。これも方針外取引になります。

反応が非常に強いかどうかは、その指標毎の過去の反応程度を知っていれば、それを目安にできます。また、直後1分足終値に対し直後11分足終値が反応を伸ばしたことが過去何%かを知っていれば、それも判断の参考になります。 - 取引の効率が下がった点は、仕方がない面もあります。

裁量部分(方針外)での取引の勝率が高い以上、この原因は事前方針に基づく取引が原因です。そして、事前方針に基づく取引での成績が悪いことは、今が過去傾向と少し違う動きをしがちな時期にあることが原因と考えます。

特に、前月の各国中銀の金融政策発表時(3回)の反応は小さく、しかも米国経済指標は過去〇年ぶりの高水準ということが多くありました。これらのことは明らかに過去の分析対象期間になかったことです。

よって、当月の効率が2017年の平均より悪化していることには仕方がない面があった、と結論づけます。

でもこんなときこそ、 pipsはチャート次第であり、自分でできることは勝率維持しかない 、と自戒しないといけませんよね。

ともあれ、1か月3時間の取引時間こそ超えたものの、ポジション保有中はずっとチャートに張り付ける程度の時間には収まりました。チャートを見ていないときは、チャートの次の動きのクセを読むスキルが上達しません。

そして、スプレッド25倍の場合、取引通貨ペアで最も高いGBPJPYのレート149.07円の1枚?10倍/25=¥596,280です。この資金に対し月次運用益は+2.77%となります。これは年率換算で35%ぐらいに相当します。

逆説的には、 こうした計算に意味を持たせるためにも、勝率を安定させないといけません 。

この半分でも毎年そうできなるなら、投資としてまぁ十分です。

以上

2017年12月31日

2017年の経済指標発表前後取引の成績

2017年成績を纏めておきます。

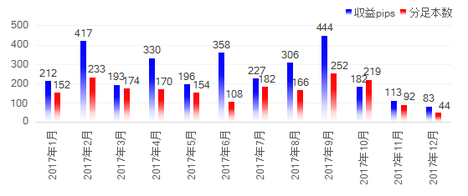

損益pipsは+3063pips(月平均255pips)でした。

年初資金は、本ブログでの取引通貨ペアで最も高いGBPJPYの1枚分の投資資金の10倍(¥579,680)でした。年末残高は¥889,999なので、年間損益比は1.54です。

正直言って、2017年はちょっと出来過ぎでした。

以前に書いたように、このブログの取引方法では例年20%強のプラス収益で安定していました。たぶん今年は、ブログを始めたことで、分析結果を図示したり記したことが良かったのでしょう。来年もこのぐらいの成績をあげることが出来たら、ブログの宣伝文句も「年間30%ぐらいの投資収益が目指せます」と改訂することにしましょう。

なお、年間取引時間は32時間28分(月平均2時間42秒)でした。

月平均で3時間以下に取引時間を抑えるという本ブログのルールは守れました。ポジション長持ちを避けることで逸した利益もあったでしょうが、アテが外れたのに熱くなって損失を増やすことも避けられたことでしょう。

負けるときの自制の方が、調子が良いときに稼ぐよりもずっと難しいものです。特に、FXのような個人投資では、会社の仕事のように上司のチェックがないだけに、自分で守るべきルールを決めておくことは本当に大切です。

ルールを守った上で自分の裁量で判断すべきことを見つけることが、仕事でも個人投資でも大事です。

これらの関係を下図に示します。

青線は各月の損益pipsです。幸い赤字になった月は一度もありませんでした。

赤線は各月のポジションを保有した時間を分単位で表したものです。2月・7月・9月・10月は、ポジション保有時間が3時間を超えたものの、他の月で平均を下げています。

全体的には、指標に動きがあるときを取引が増えるので、毎月一律3時間という訳にはいきません。

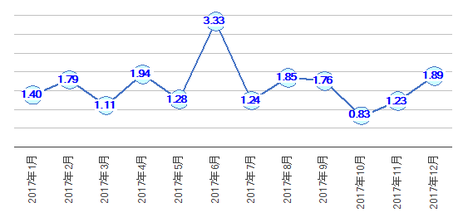

次に、毎月の損益pipsを毎月の取引時間で割ってみます。

1分足1本当たりで稼げるpipsというのは、経済指標発表前後だけの取引に徹した場合でも、この程度です(もし負けても、この程度しか損が出来ません)。

中途半端なスキャルやデイトレをしている方は、このことをご存じなのでしょうか。

経済指標発表前後ですらこの程度ですから、何もないときに取引していると、この何倍も取引時間が長くなってしまいます。それではチャートから目を離している時間が増えてしまうので、いずれ大きな損失を被ることに繋がってしまいます。

このブログで最も重視しているルールは、ポジション長持ちを避けるということです。その上で損益をプラスにしたり効率良く稼ぐために、経済指標発表前後に取引を限定し、その勝ちパターンを分析している訳です。

では、良いお年を!

来年も宜しくお願いします。

損益pipsは+3063pips(月平均255pips)でした。

年初資金は、本ブログでの取引通貨ペアで最も高いGBPJPYの1枚分の投資資金の10倍(¥579,680)でした。年末残高は¥889,999なので、年間損益比は1.54です。

正直言って、2017年はちょっと出来過ぎでした。

以前に書いたように、このブログの取引方法では例年20%強のプラス収益で安定していました。たぶん今年は、ブログを始めたことで、分析結果を図示したり記したことが良かったのでしょう。来年もこのぐらいの成績をあげることが出来たら、ブログの宣伝文句も「年間30%ぐらいの投資収益が目指せます」と改訂することにしましょう。

なお、年間取引時間は32時間28分(月平均2時間42秒)でした。

月平均で3時間以下に取引時間を抑えるという本ブログのルールは守れました。ポジション長持ちを避けることで逸した利益もあったでしょうが、アテが外れたのに熱くなって損失を増やすことも避けられたことでしょう。

負けるときの自制の方が、調子が良いときに稼ぐよりもずっと難しいものです。特に、FXのような個人投資では、会社の仕事のように上司のチェックがないだけに、自分で守るべきルールを決めておくことは本当に大切です。

ルールを守った上で自分の裁量で判断すべきことを見つけることが、仕事でも個人投資でも大事です。

これらの関係を下図に示します。

青線は各月の損益pipsです。幸い赤字になった月は一度もありませんでした。

赤線は各月のポジションを保有した時間を分単位で表したものです。2月・7月・9月・10月は、ポジション保有時間が3時間を超えたものの、他の月で平均を下げています。

全体的には、指標に動きがあるときを取引が増えるので、毎月一律3時間という訳にはいきません。

次に、毎月の損益pipsを毎月の取引時間で割ってみます。

1分足1本当たりで稼げるpipsというのは、経済指標発表前後だけの取引に徹した場合でも、この程度です(もし負けても、この程度しか損が出来ません)。

中途半端なスキャルやデイトレをしている方は、このことをご存じなのでしょうか。

経済指標発表前後ですらこの程度ですから、何もないときに取引していると、この何倍も取引時間が長くなってしまいます。それではチャートから目を離している時間が増えてしまうので、いずれ大きな損失を被ることに繋がってしまいます。

このブログで最も重視しているルールは、ポジション長持ちを避けるということです。その上で損益をプラスにしたり効率良く稼ぐために、経済指標発表前後に取引を限定し、その勝ちパターンを分析している訳です。

では、良いお年を!

来年も宜しくお願いします。

以上

2017年12月03日

2017年11月第4週成績と第5週主要指標反応pips

10月以降、米国雇用統計の週をその月の最終週として集計しています。雇用統計前週末は調べごとが多いので、そうしました。

さて、ブログを始めてFX用にいくつかの経済指標の分析を記事にするようになって1年が経ちました。個別指標や個々のシナリオではしょっちゅう分析を外したものの、この間の期間収益率は原資に対し50%を超えました。

この数字はちょっとうまくいきすぎです。このやり方では、年間収益率が20%を超えるぐらいが過去数年間の成績なので、今年は特別です。

よくこのブログをご覧頂いている方々はお判りのように、このブログの経済指標分析は前週末に記事を書き溜めて、前日に市場予想を確認して投稿しています。

指標発表当日や直前の値動きを見なくても、その指標発表の市場予想や発表前後の値動きの癖を分析しておけば、だいたい年間収益率が20%を超えるぐらい勝てることがお判り頂ければ幸いです。

多くの経済指標分析記事では、経済指標そのもの(市場予想の妥当性)を分析しています。それだけでは取引する上での分析が足りません。

発表結果が市場予想と違っても、必ずしも反応が素直だとは限りません。アテにできることは、指標結果の良し悪しに素直に反応することが「何%」かということだけです。重要度や注目度が高いという指標でも、必ずしも反応が大きいとは限りません。アテにできることは、過去の反応が「平均何pips」だったかということです。

「何%」も「平均何pips」も目安に過ぎない数字です。がしかし、それらを知らずに指標発表時の取引するのでは、利確や損切の時期と程度を勘に頼ってしまうことになります。勝つためには、時期も程度も目安よりも安全側(早め・小さめ)に判断することが大事です。

FXを長く楽しむためには、勝たなければいけません。

このブログは、1回々々の取引で微益であっても、それを積み重ねて年間を通してそこそこの運用益を稼ぐことを目指しています。勝率が怪しい取引や長時間のポジション保有を嫌うのは、大勝ちするよりも大負けを嫌うからです。

今年の成績はマグレですが、経済指標発表時の取引では事前分析通りの取引がうまくいくことが示せており、まぁほっとしています。

11月第4週は3指標で取引を行いました。

シナリオ外取引も含めた取引時間は21分44秒(1指標当たり7分15秒)で、損益はいつも1枚ずつの取引で+4,072円(1指標当たり+1,357円)でした。

勝率は、指標単位で100%(3勝)、シナリオ単位では100%(11勝1敗、見送り2)でした。ほぼ完勝です。

欧州HICP速報値を除けば、過去平均に対し指標結果への反応は小さな週でした。

前週に、

「11月に入って、経済指標なんかより政治的問題で先行き不透明感が高まり、危なくてなかなか取引できません。政治的問題が起きているときは、不規則な発言が報道されて一気に値動きが起きることが多々あります。どの国でもそうですが、指標発表が行われる時間帯は、前夜から当日朝にかけてのニュースで、株価が動きかねない時間帯です。」

と書いたのはたまたまです。その通りになりました。

11月29日03:18頃、北朝鮮はICBMと見られるミサイルは発射しました。USDJPYはそれから30分余りで30pipsのリスク回避の動き(円高)を見せました。時刻が時刻だったこともあり、北朝鮮絡みでのリスク回避の動きとしては最も小さくなりました。

同日、EUと英国は「近く離脱清算金の問題で合意」との一報があり、翌30日には「(非公式な)合意」との報道もありました。次ステップの通商問題合意への期待から、GBPJPYは2日間で130pips程度上昇(GBP高)しました。

12月1日には、独与党の総選挙過半数割れに伴う混乱に対し、連立協議再開の報道がありました。英国との離脱協議進展もあって、30日以降12月1日24:00までのEURJPYは150pips程度上昇(EUR高)しました。

そして、この週最後12月2日に、米大統領元補佐官訴追の報道があり、USDJPYは1時間足らずで約100pipsの下落(ドル安)へと動きました。

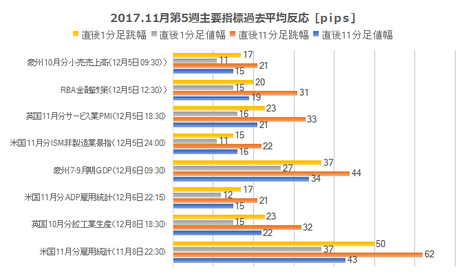

次週11月第5週の主要指標の過去平均反応を示します。

11月第5週も前週と同様に、指標結果を転機にトレンドが形成されにくい(大きな動きになりにくい)でしょう。

次週の流れは次のように理解しています。太字のリンク先は前回発表時の分析記事です。

米国では、週末から週明けにかけて米補佐官訴追の続報によって、USD売で始まる可能性があります。週後半8日には2018年度の暫定予算と債務上限の引き上げ期限になるため、議会情勢次第でUSDは売買されるでしょう。そして、翌週12月13日に既に市場で折込済とされるFOMC利上げが行われます。利上げ後を睨むと、中長期の参加者が売買する時期でもないでしょう。

経済指標は、12月5日には11月分 ISM非製造業景況指数 、6日に11月分 ADP雇用統計 、8日に11月分 雇用統計 が発表されます。米国指標はこのところ良い結果が続いているものの、それがUSD買に結び付きません。陽線で反応したときは特に、翌朝までに値を戻す動きに気を付けた方が良いでしょう。

欧州では、連立協議再開の続報を期待してEURは下げにくくなるでしょう。一方、EURUSDは、既に1.19付近に達しており、上昇余地が1.20を少し超えるぐらいまでしかない点を踏まえると、連立成立の続報がないと1.20上抜けも難しいと思われます。

英国と欧州の離脱協議進展は、通商協議移行が焦点です。在英EU市民の権利保護とアイルランドとの国境問題を棚上げできるかで、いつニュースが入るかが予想つきません。それにしても、この問題でこれほどGBPが上昇するなら、先のBOEの利上げの意味が本当にわかりません。

EURとGBP絡みの経済指標には、あまり注目すべきものがありません。12月5日の英国11月分 サービス業PMI ぐらいでしょうか。

豪州は指標発表の週となっています。発表時刻の関係で取引は難しいものの、きちんと見ておきましょう。取引するなら、AUDの上昇圧力をUSDJPYがふいに下げることで、AUDJPYも下げる時間に気を付けましょう。

12月5日は、10月分 小売売上高 と RBA金融政策 が発表されます。小売売上高は4か月ぶりにプラス転換しそうですが、その後で発表されるRBA政策は変更されないでしょう。米利上げが近い時期、RBA政策が当面維持の方針がまた繰り返されれば、基本はAUDが売られます。

がしかし、翌6日に7-9月期 GDP の発表が予定されており、大きく伸びると見込まれます。それも踏まえて考えれば、前日のRBA政策発表後にどこかでAUDが伸び始めると考えられます。成長率が良ければ、RBAの政策変更時期が早まる可能性があるからです。

さて、ブログを始めてFX用にいくつかの経済指標の分析を記事にするようになって1年が経ちました。個別指標や個々のシナリオではしょっちゅう分析を外したものの、この間の期間収益率は原資に対し50%を超えました。

この数字はちょっとうまくいきすぎです。このやり方では、年間収益率が20%を超えるぐらいが過去数年間の成績なので、今年は特別です。

よくこのブログをご覧頂いている方々はお判りのように、このブログの経済指標分析は前週末に記事を書き溜めて、前日に市場予想を確認して投稿しています。

指標発表当日や直前の値動きを見なくても、その指標発表の市場予想や発表前後の値動きの癖を分析しておけば、だいたい年間収益率が20%を超えるぐらい勝てることがお判り頂ければ幸いです。

多くの経済指標分析記事では、経済指標そのもの(市場予想の妥当性)を分析しています。それだけでは取引する上での分析が足りません。

発表結果が市場予想と違っても、必ずしも反応が素直だとは限りません。アテにできることは、指標結果の良し悪しに素直に反応することが「何%」かということだけです。重要度や注目度が高いという指標でも、必ずしも反応が大きいとは限りません。アテにできることは、過去の反応が「平均何pips」だったかということです。

「何%」も「平均何pips」も目安に過ぎない数字です。がしかし、それらを知らずに指標発表時の取引するのでは、利確や損切の時期と程度を勘に頼ってしまうことになります。勝つためには、時期も程度も目安よりも安全側(早め・小さめ)に判断することが大事です。

FXを長く楽しむためには、勝たなければいけません。

このブログは、1回々々の取引で微益であっても、それを積み重ねて年間を通してそこそこの運用益を稼ぐことを目指しています。勝率が怪しい取引や長時間のポジション保有を嫌うのは、大勝ちするよりも大負けを嫌うからです。

今年の成績はマグレですが、経済指標発表時の取引では事前分析通りの取引がうまくいくことが示せており、まぁほっとしています。

【1. 11月第4W主要指標結果】

11月第4週は3指標で取引を行いました。

シナリオ外取引も含めた取引時間は21分44秒(1指標当たり7分15秒)で、損益はいつも1枚ずつの取引で+4,072円(1指標当たり+1,357円)でした。

勝率は、指標単位で100%(3勝)、シナリオ単位では100%(11勝1敗、見送り2)でした。ほぼ完勝です。

欧州HICP速報値を除けば、過去平均に対し指標結果への反応は小さな週でした。

前週に、

「11月に入って、経済指標なんかより政治的問題で先行き不透明感が高まり、危なくてなかなか取引できません。政治的問題が起きているときは、不規則な発言が報道されて一気に値動きが起きることが多々あります。どの国でもそうですが、指標発表が行われる時間帯は、前夜から当日朝にかけてのニュースで、株価が動きかねない時間帯です。」

と書いたのはたまたまです。その通りになりました。

11月29日03:18頃、北朝鮮はICBMと見られるミサイルは発射しました。USDJPYはそれから30分余りで30pipsのリスク回避の動き(円高)を見せました。時刻が時刻だったこともあり、北朝鮮絡みでのリスク回避の動きとしては最も小さくなりました。

同日、EUと英国は「近く離脱清算金の問題で合意」との一報があり、翌30日には「(非公式な)合意」との報道もありました。次ステップの通商問題合意への期待から、GBPJPYは2日間で130pips程度上昇(GBP高)しました。

12月1日には、独与党の総選挙過半数割れに伴う混乱に対し、連立協議再開の報道がありました。英国との離脱協議進展もあって、30日以降12月1日24:00までのEURJPYは150pips程度上昇(EUR高)しました。

そして、この週最後12月2日に、米大統領元補佐官訴追の報道があり、USDJPYは1時間足らずで約100pipsの下落(ドル安)へと動きました。

【2. 11月第5W主要指標】

次週11月第5週の主要指標の過去平均反応を示します。

11月第5週も前週と同様に、指標結果を転機にトレンドが形成されにくい(大きな動きになりにくい)でしょう。

次週の流れは次のように理解しています。太字のリンク先は前回発表時の分析記事です。

米国では、週末から週明けにかけて米補佐官訴追の続報によって、USD売で始まる可能性があります。週後半8日には2018年度の暫定予算と債務上限の引き上げ期限になるため、議会情勢次第でUSDは売買されるでしょう。そして、翌週12月13日に既に市場で折込済とされるFOMC利上げが行われます。利上げ後を睨むと、中長期の参加者が売買する時期でもないでしょう。

経済指標は、12月5日には11月分 ISM非製造業景況指数 、6日に11月分 ADP雇用統計 、8日に11月分 雇用統計 が発表されます。米国指標はこのところ良い結果が続いているものの、それがUSD買に結び付きません。陽線で反応したときは特に、翌朝までに値を戻す動きに気を付けた方が良いでしょう。

欧州では、連立協議再開の続報を期待してEURは下げにくくなるでしょう。一方、EURUSDは、既に1.19付近に達しており、上昇余地が1.20を少し超えるぐらいまでしかない点を踏まえると、連立成立の続報がないと1.20上抜けも難しいと思われます。

英国と欧州の離脱協議進展は、通商協議移行が焦点です。在英EU市民の権利保護とアイルランドとの国境問題を棚上げできるかで、いつニュースが入るかが予想つきません。それにしても、この問題でこれほどGBPが上昇するなら、先のBOEの利上げの意味が本当にわかりません。

EURとGBP絡みの経済指標には、あまり注目すべきものがありません。12月5日の英国11月分 サービス業PMI ぐらいでしょうか。

豪州は指標発表の週となっています。発表時刻の関係で取引は難しいものの、きちんと見ておきましょう。取引するなら、AUDの上昇圧力をUSDJPYがふいに下げることで、AUDJPYも下げる時間に気を付けましょう。

12月5日は、10月分 小売売上高 と RBA金融政策 が発表されます。小売売上高は4か月ぶりにプラス転換しそうですが、その後で発表されるRBA政策は変更されないでしょう。米利上げが近い時期、RBA政策が当面維持の方針がまた繰り返されれば、基本はAUDが売られます。

がしかし、翌6日に7-9月期 GDP の発表が予定されており、大きく伸びると見込まれます。それも踏まえて考えれば、前日のRBA政策発表後にどこかでAUDが伸び始めると考えられます。成長率が良ければ、RBAの政策変更時期が早まる可能性があるからです。

以上

2017年11月26日

2017年11月第3週成績と第4週主要指標反応pips

さて、先日は友人と 山にキャンプに行ったときの話

をしました。今回は海に行ったときの話です。

「これは旨い」と彼は言いました。「きっと旨い」

彼は潜ってホヤの一種だという見るからにゲテモノを採ってきたのです。何だか青くて黄色のつぶつぶがありました。いや、海のモノは絶対に止めた方がいい、と私は大真面目に止めました。幸い、このときは彼も食べるのを思い留まりました。

この話には後日談があります。

その後、彼は綺麗な奥さんと一緒になりました。彼・彼女が結婚して間もなく、私はお呼ばれしました。すると、奥様は料理が下手とかいうレベルじゃなかったのです。無茶苦茶のレベルだったのです。

本来なら、そんな席では彼の独身時代のゲテモノ喰いの話を、おもしろおかしく紹介したりするものです。でも、そんな話ができる訳ないでしょう。むしろ、出された料理を「これは何ですか」と聞きたかったぐらいでした。

この話のどこがFXと関係あるのか。自分に合った取引方法を見つけましょう、という話です。

11月第3週は3指標で取引を行いました。

シナリオ外取引も含めた取引時間は24分5秒(1指標当たり8分2秒)で、損益はいつも1枚ずつの取引で+3,393円(1指標当たり+1,131円)でした。

勝率は、指標単位で100%(3勝)、シナリオ単位では100%(6勝、シナリオ外取引1勝を含む、見送り3)でした。完勝です。

次週11月第4Wの主要指標の過去平均反応を示します。

11月に入って、経済指標なんかより政治的問題で先行き不透明感が高まり、危なくてなかなか取引できません。政治的問題が起きているときは、不規則な発言が報道されて一気に値動きが起きることが多々あります。どの国でもそうですが、指標発表が行われる時間帯は、前夜から当日朝にかけてのニュースで、株価が動きかねない時間帯です。

USDは、金利を上げても成長率が良くて雇用が良くても物価が上がりません。現大統領の目玉公約のひとつだった税制改革の年内成立が危ぶまれています。

逆にGBPは、成長率が下降傾向を示しつつあるのに物価高が収まらず、EUとの離脱協議に進展がないことから、首相不信任への署名が集まったという報道もありました。

EURは、主要国で最も安泰と思われてた独首相が再選挙も覚悟しているという報道がありました。一部では、メルケル後を考察する解説記事も出始めました。

AUDも、与党議員の二重国籍問題から与党が過半数割れしたという報道がありました。豪政権は12月までに与党議員全員の国籍確認を求めています。

こうなってくると、JPYの安定感(信頼感)は抜群です。選挙直後で与党が安定多数を占め、日銀の緩和政策継続も続く見込みで、企業業績も悪くありません。インフレ率が低い分を成長率が補っており、中国との関係改善報道やTPP11の協議進展もありました。

次週の流れは次のように理解しています。太字のリンク先は前回発表時の分析記事です。

米国指標は、11月29日(水)に7-9月期 GDP改定値 が発表されます。今回は速報値よりも改善される公算が高く、もしGDP改定値が上方改定され、12月1日(金)の11月分 ISM製造業景況指数 も改善すれば、12月のボラティリティは大きくなるかも知れません。USDの立場がはっきりしないと、どの通貨も規準がはっきりしないのです。

12月1日の日本10月分 CPI は、過去の傾向から言えば、反応が小さ過ぎて取引には向きません。ただ、前月に発表された10月分東京都区部コアCPIが上昇していることと、前月発表の9月分コアCPIが+0.7%でキリの良い1%に近づいています。

あまり市場予想と発表結果がズレない指標ですが、コアCPI(除生鮮食料品)かコアコアCPI(エネルギーも除く)が想定以上に良くなると、来年10月の増税と日銀QE出口戦略が話題に上がり、いつもより上下に大きく動く可能性があります。

欧州・英国・豪州はまだ暫く政治的な動きを警戒して、ドルストレートのペアで大きく動けば大きく戻す動きが続くと考えられ、円クロスでの取引が難しいのではないでしょうか。USDが安定しないと、動きが読めません。安定とは、上昇でも下降でも一定でも、同じ状態が続くことです。USDがレンジのような動きをしているときは、円クロスの動きがわかりにくくなってしまいます。

ただ、11月30日(木)の欧州10月分 HICP速報値 は、独経済・雇用が改善を続けており、良い数字となる可能性があります。ただ、ECB理事会は11月にテーパリングを発表したばかりなので、HICPが良くてもすぐに政策変更はしないと思われます。がしかし、数字が良すぎても悪すぎても、翌日から各国中銀幹部が何かを言いだすでしょうから、変化の大小を今後のために把握しておきたいと思います。

「これは旨い」と彼は言いました。「きっと旨い」

彼は潜ってホヤの一種だという見るからにゲテモノを採ってきたのです。何だか青くて黄色のつぶつぶがありました。いや、海のモノは絶対に止めた方がいい、と私は大真面目に止めました。幸い、このときは彼も食べるのを思い留まりました。

この話には後日談があります。

その後、彼は綺麗な奥さんと一緒になりました。彼・彼女が結婚して間もなく、私はお呼ばれしました。すると、奥様は料理が下手とかいうレベルじゃなかったのです。無茶苦茶のレベルだったのです。

本来なら、そんな席では彼の独身時代のゲテモノ喰いの話を、おもしろおかしく紹介したりするものです。でも、そんな話ができる訳ないでしょう。むしろ、出された料理を「これは何ですか」と聞きたかったぐらいでした。

この話のどこがFXと関係あるのか。自分に合った取引方法を見つけましょう、という話です。

【1. 11月第3W主要指標結果】

11月第3週は3指標で取引を行いました。

シナリオ外取引も含めた取引時間は24分5秒(1指標当たり8分2秒)で、損益はいつも1枚ずつの取引で+3,393円(1指標当たり+1,131円)でした。

勝率は、指標単位で100%(3勝)、シナリオ単位では100%(6勝、シナリオ外取引1勝を含む、見送り3)でした。完勝です。

【2. 11月第4W主要指標】

次週11月第4Wの主要指標の過去平均反応を示します。

11月に入って、経済指標なんかより政治的問題で先行き不透明感が高まり、危なくてなかなか取引できません。政治的問題が起きているときは、不規則な発言が報道されて一気に値動きが起きることが多々あります。どの国でもそうですが、指標発表が行われる時間帯は、前夜から当日朝にかけてのニュースで、株価が動きかねない時間帯です。

USDは、金利を上げても成長率が良くて雇用が良くても物価が上がりません。現大統領の目玉公約のひとつだった税制改革の年内成立が危ぶまれています。

逆にGBPは、成長率が下降傾向を示しつつあるのに物価高が収まらず、EUとの離脱協議に進展がないことから、首相不信任への署名が集まったという報道もありました。

EURは、主要国で最も安泰と思われてた独首相が再選挙も覚悟しているという報道がありました。一部では、メルケル後を考察する解説記事も出始めました。

AUDも、与党議員の二重国籍問題から与党が過半数割れしたという報道がありました。豪政権は12月までに与党議員全員の国籍確認を求めています。

こうなってくると、JPYの安定感(信頼感)は抜群です。選挙直後で与党が安定多数を占め、日銀の緩和政策継続も続く見込みで、企業業績も悪くありません。インフレ率が低い分を成長率が補っており、中国との関係改善報道やTPP11の協議進展もありました。

次週の流れは次のように理解しています。太字のリンク先は前回発表時の分析記事です。

米国指標は、11月29日(水)に7-9月期 GDP改定値 が発表されます。今回は速報値よりも改善される公算が高く、もしGDP改定値が上方改定され、12月1日(金)の11月分 ISM製造業景況指数 も改善すれば、12月のボラティリティは大きくなるかも知れません。USDの立場がはっきりしないと、どの通貨も規準がはっきりしないのです。

12月1日の日本10月分 CPI は、過去の傾向から言えば、反応が小さ過ぎて取引には向きません。ただ、前月に発表された10月分東京都区部コアCPIが上昇していることと、前月発表の9月分コアCPIが+0.7%でキリの良い1%に近づいています。

あまり市場予想と発表結果がズレない指標ですが、コアCPI(除生鮮食料品)かコアコアCPI(エネルギーも除く)が想定以上に良くなると、来年10月の増税と日銀QE出口戦略が話題に上がり、いつもより上下に大きく動く可能性があります。

欧州・英国・豪州はまだ暫く政治的な動きを警戒して、ドルストレートのペアで大きく動けば大きく戻す動きが続くと考えられ、円クロスでの取引が難しいのではないでしょうか。USDが安定しないと、動きが読めません。安定とは、上昇でも下降でも一定でも、同じ状態が続くことです。USDがレンジのような動きをしているときは、円クロスの動きがわかりにくくなってしまいます。

ただ、11月30日(木)の欧州10月分 HICP速報値 は、独経済・雇用が改善を続けており、良い数字となる可能性があります。ただ、ECB理事会は11月にテーパリングを発表したばかりなので、HICPが良くてもすぐに政策変更はしないと思われます。がしかし、数字が良すぎても悪すぎても、翌日から各国中銀幹部が何かを言いだすでしょうから、変化の大小を今後のために把握しておきたいと思います。

以上

タグ: 成績,予想,分析,反応