この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2017年10月25日

米国実態指標「耐久財受注」発表前後のUSDJPY反応分析(2017年10月25日21:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

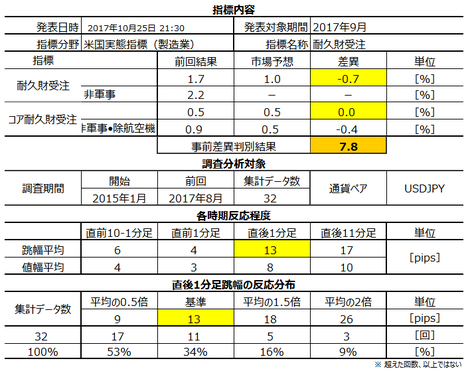

2017年10月25日21:30に米国実態指標「耐久財受注」が発表されます。今回発表は2017年9月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。市場予想は指標発表直前に確認しておきましょう。

以下、輸送機器を除く耐久財受注を単に「コア」と呼ぶことにします。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

本指標は、製造業の耐久財受注状況を表しています。指標名は「受注」となっているものの、発表内容は「出荷」「在庫」「新規受注」「受注残高」です。

ちなみに、耐久財とは3年以上の使用に耐える消費財を指し、代表例として自動車・航空機・家電・家具等があります。このうち、自動車や航空機や船舶を除いたコア指数が発表されます。また、発表は景気と無関係な軍需も含むため、軍需を除いた「非軍事」という発表項目があります。また、輸送機器を除いた発表値は、コア指数と呼ばれます。

この指標とは別に「製造業新規受注」が発表されており、それが翌々月月初発表に対し「耐久財受注」は毎月下旬に前月分速報値が発表されます。そのため、本指標は設備投資分野における先行指標に位置づけられています(現在、製造業新規受注は過去データを整理中のため、この話は確認できていません)。

一方、後記詳述する通り、本指標は鉱工業生産・製造業生産・設備稼働率の発表結果と高い相関が認められます。

指標間の相関を調べる場合、グラフの全体傾向を比較する方法と、単月毎の結果を比較する方法があります。両指標は、単月毎の結果を比較し、指標間の相関が高い珍しい特徴を有しています。

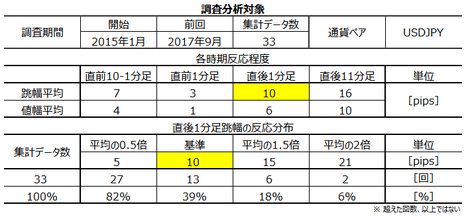

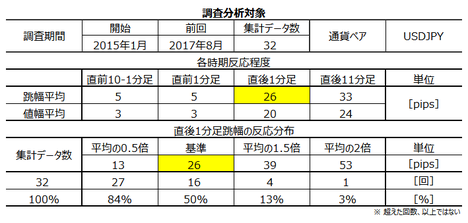

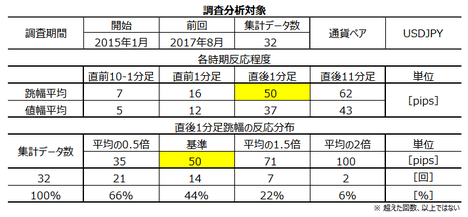

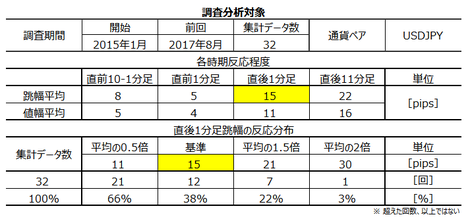

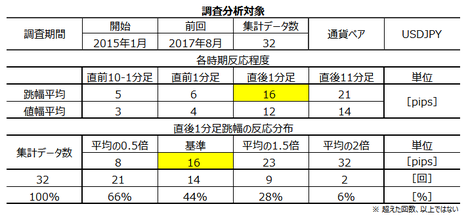

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で13pipsしかありません。

13pipsというと、平均的な反応程度の指標です。がしかし、巻頭に挙げた分布表を見ると、13pips以下しか跳ねなかったことが66%(3回に2回)です。この指標は、たまに大きく反応するものの、通常の反応は小さいと見なした方が良いでしょう。

この話は利確・損切の参考にしてください。

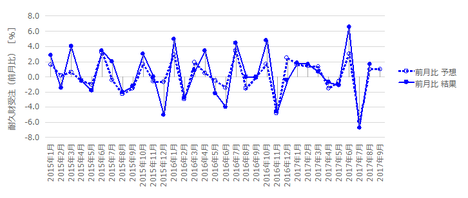

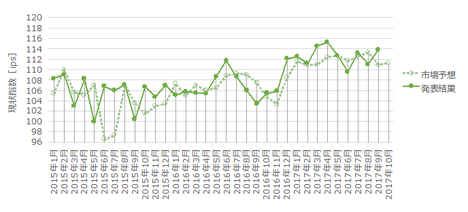

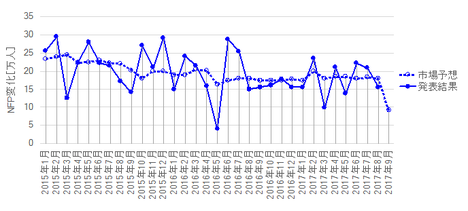

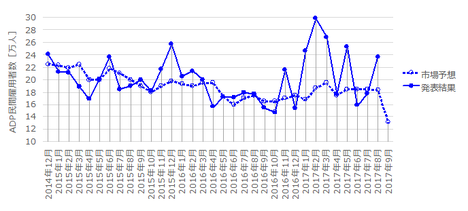

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

両グラフとも前月比のため凸凹が目立ちます。こうした指標では、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなる、という予想解説が多くなります。

こういうことは確認しておきましょう。

確認は、データを確認できる2015年2月以降前回までの31回で行いました。

耐久財受注(総合)は、この期間に前月と翌月と予想と結果の大小関係が入れ替わったことが17回(55%)ありました。コア耐久財受注はそれが11回(35%)でした。

この結果から、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなるというジンクスはアテにできないことがわかります。

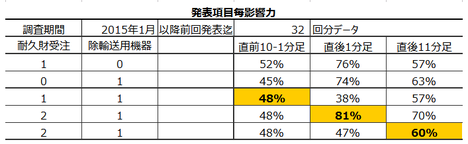

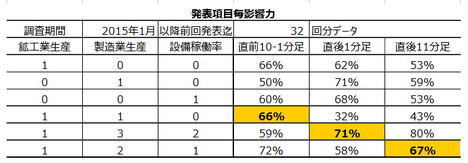

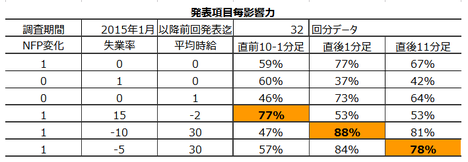

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上2行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から3行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から4行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段5行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、事前差異と実態差異は、あまり直前10-1分足と一致率が高い係数を見出すことが出来ませんでした。

事後差異は、2?総合事後差異+1?コア事後差異、という判別式符号(プラスが陽線、マイナスが陰線)とすると、直後1分足との方向一致率が81%となることがわかりました。

コアよりも総合の方が反応に寄与することと、どちらか一方でなく両項目の事後差異を総合的に捉えた方が一致率が高くなること、がわかりました。

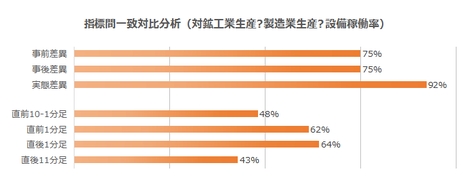

本指標は設備投資分野の先行指標と言われています。その設備投資は、同じ実態指標の鉱工業生産・製造業生産・設備稼働率と関係があるはずです。

相関の有無は、それぞれの指標の実態差異(発表結果ー前回結果)を用いて調べます。事前差異・事後差異・実態差異のうち、市場予想が含まれないのは実態差異だけだからです。もし両指標の間に相関があるなら、実態差異(発表結果ー前回結果)に現れるはずです。

比較に用いた実態差異は、それぞれの指標の判別式に実態差異を代入した結果です。

まず、上述の通り、両指標の実態差異の方向一致率は77%にも達しています。単月毎の指標間の実態差異の方向一致率がこれほど高いことは珍しいのです。

両指標の発表時期は、前月集計分が翌月に発表されています。発表順序は本指標の方が遅れて発表されます。本指標今回の7月集計分の鉱工業生産・製造業生産・設備稼働率の実態差異はマイナスでした。

よって、本指標今回の実態差異はマイナスとなる期待的中率が77%ということになります。

がしかし、上図で事後差異の項をご覧ください。両指標の事後差異方向一致率は61%と低下しています。

これは当然のことです。先行指標発表結果が低下すれば、後で発表される方の指標の市場予想は低めに予想されるから、です。

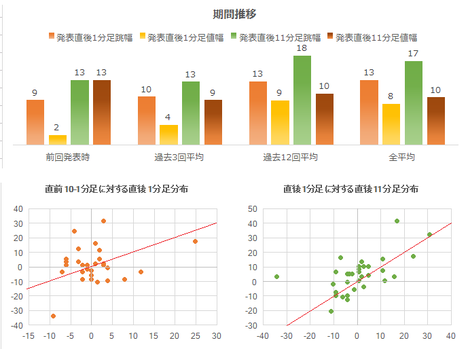

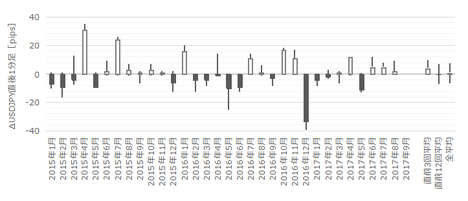

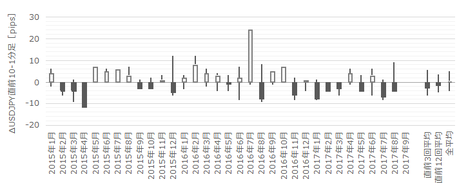

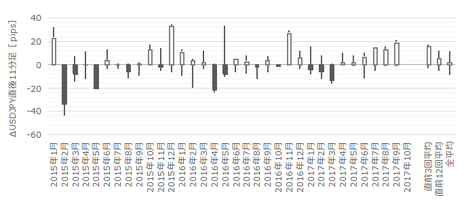

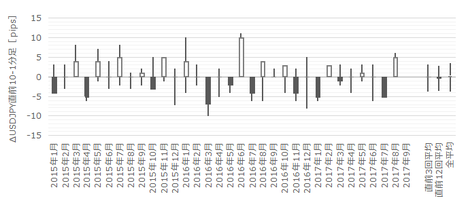

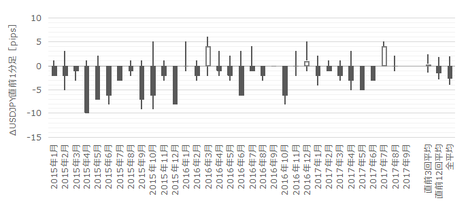

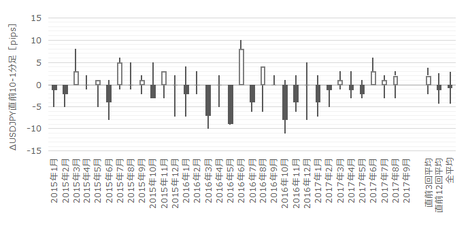

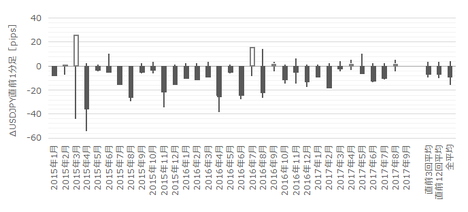

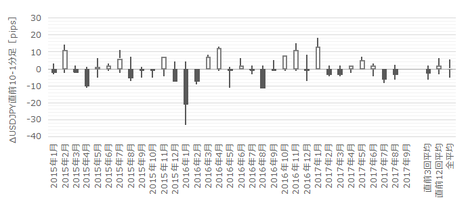

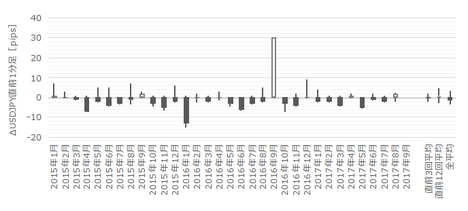

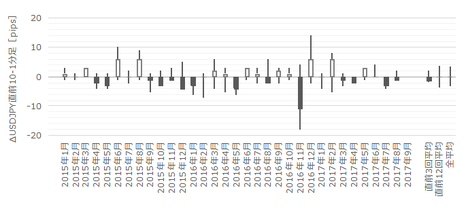

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。その跳幅が10pips以上だったことは過去4回(頻度13%)あります。

この4回の直後1分足跳幅は15pipsで、これは直後1分足跳幅の過去全平均13pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足跳幅も大きくなるとは言えません。

次に、この4回の直前10-1分足と直後1分足の方向は1回(25%)一致しています。どちらかと言えば、直前10-1分足跳幅が大きいときには、直後1分足は直前10-1分足と逆方向に反応する確率の方が高いものの、事例4回での1回でそれを特徴的偏りとは言えません。

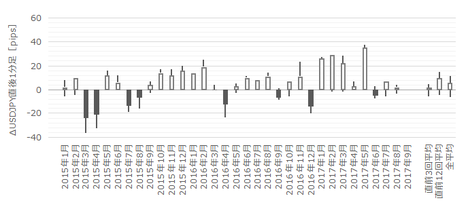

次に、直前1分足の過去平均跳幅が4pipsです。その跳幅が10pips以上だったことは過去にありません。

直前1分足は明らかに陰線率が極端に高くなっています。その平均跳幅は4pipsしかないのに、陽線側にヒゲが目立っています。だから、もし直前1分足で取引するなら、陽線側に跳ねたのを確認してからポジションを取って、陰線側に転じたらすぐ利確、というやり方が良いでしょう。これなら、もし陰線側に転じなくても、損切が小さくて済みます。陽線側に跳ねなければ取引しなければ良いだけです。どうせ大したpipsじゃありません。

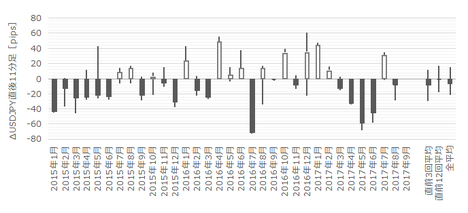

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率38%)です。直後11分足のそれは7pips(戻り比率41%)です。戻り比率が直後1分足・直後11分足ともにほぼ40%となっており、高値(安値)掴みには気を付けた方が良いでしょう。

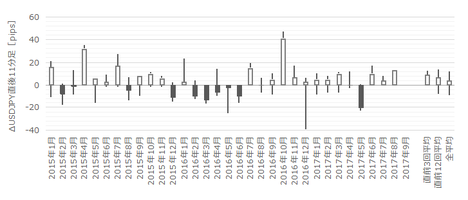

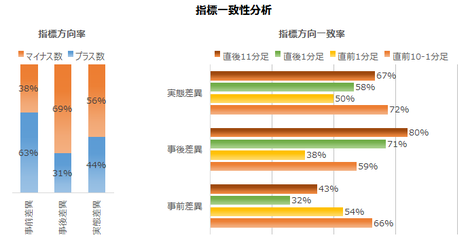

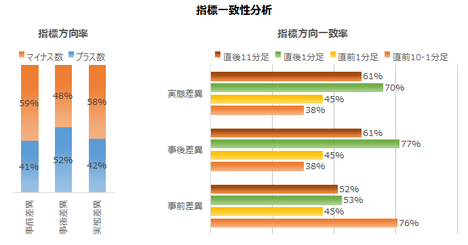

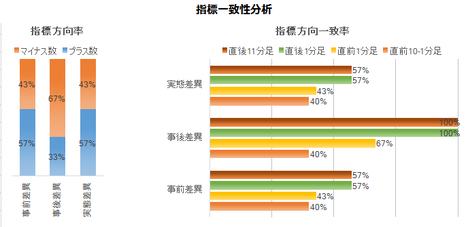

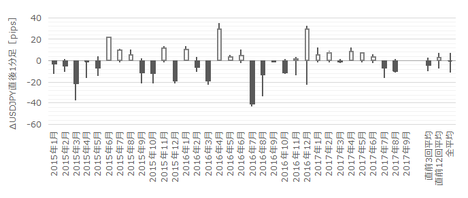

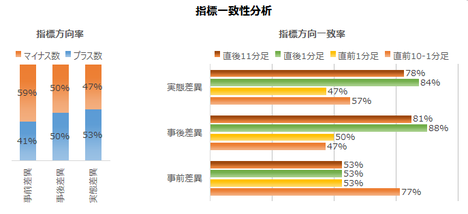

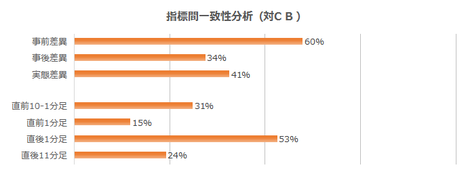

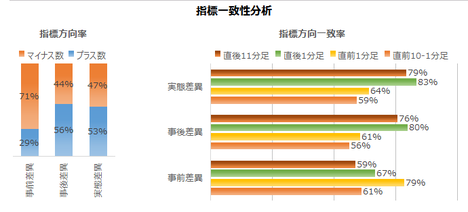

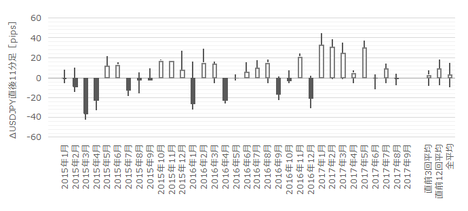

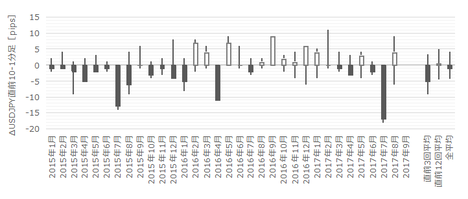

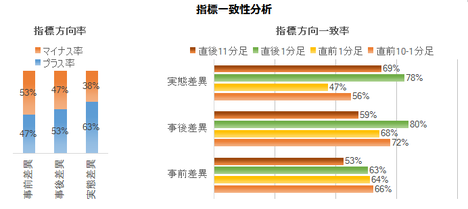

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

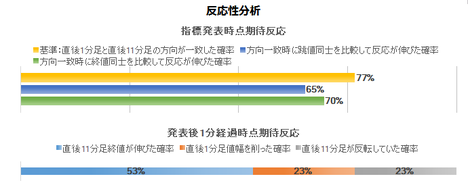

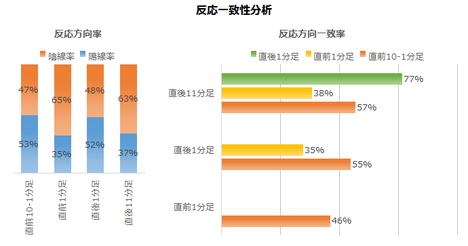

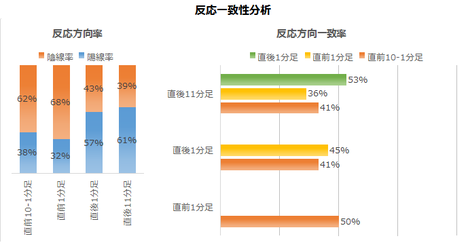

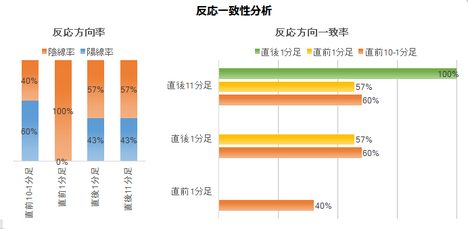

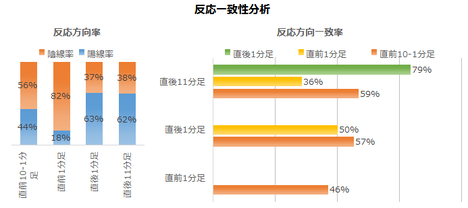

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

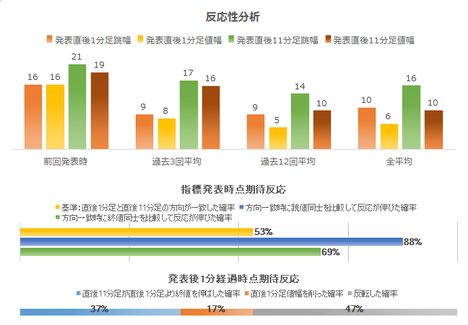

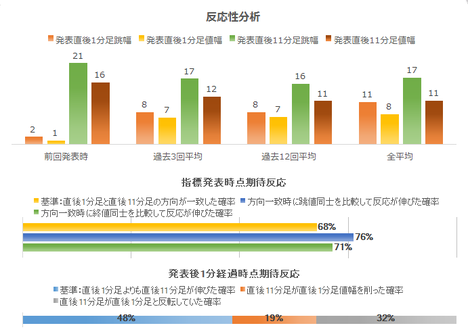

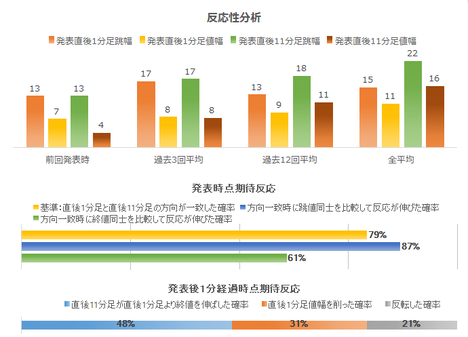

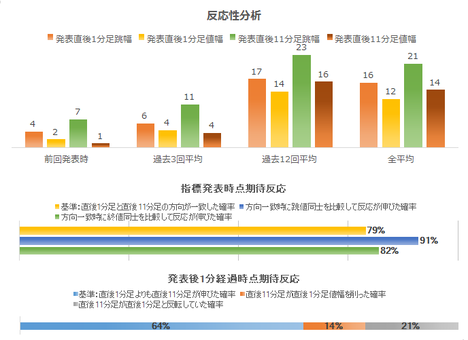

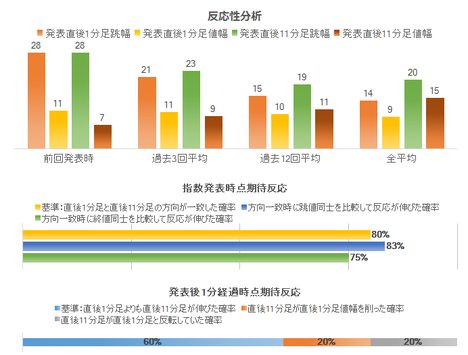

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事後差異と直後1分足の方向一致率が81%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

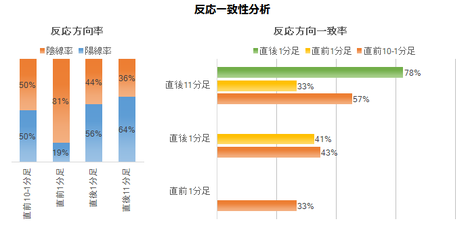

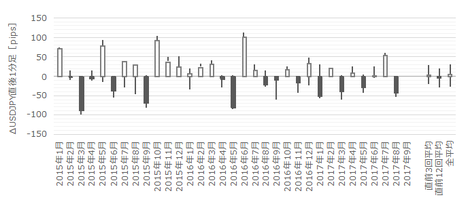

次に、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が96%と、極端な偏りが見受けられます。但し、直前1分足は過去平均跳幅・値幅がそれおぞれ4pips・3pipsしかありません。だから陰線側に反応したのを見てから追撃しても手遅れです。先述のように、よく陽線側にヒゲを残すので、そのヒゲなり、そのヒゲを形成しつつあることを確認してから追いかけて短期利確を狙う方が良いでしょう。

そして、直後1分足と直後11分足の方向一致率が77%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は77%です。そして、その76%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは65%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは53%です。53%という数字は、早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良いということです。伸びるか伸びないかが半々ですから、無理する必要なんてありません。

以上の本指標特徴を踏まえ、以下のシナリオで取引に臨みます。

以下は2017年10月28日に追記しています。

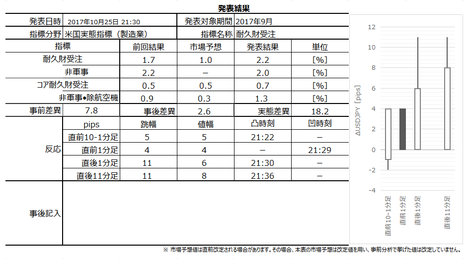

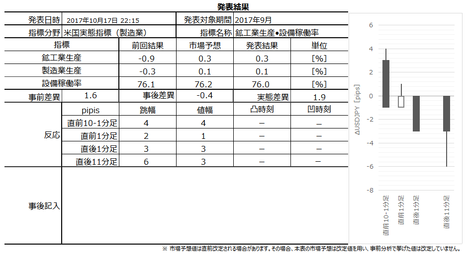

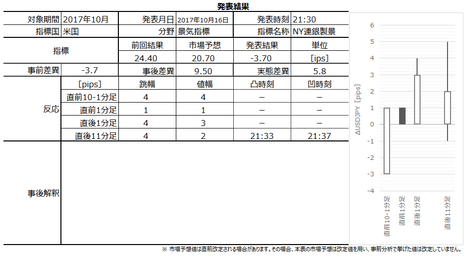

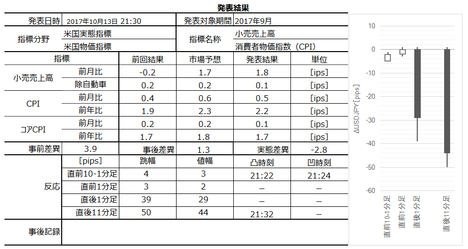

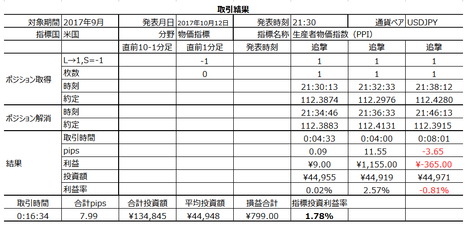

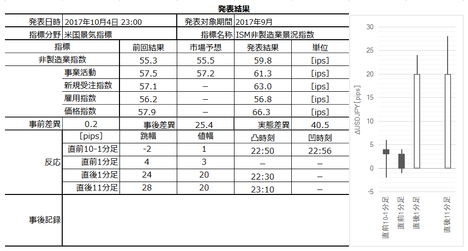

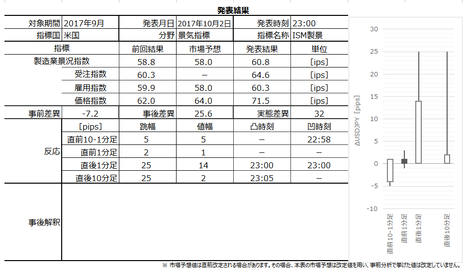

本指標発表結果及び反応は次の通りでした。

全面的に良い指標結果に対し、陽線で反応しました。

コア受注は2017年に入って最高値となり、プラス推移が5か月連続です。コア受注はGDPの設備投資の算出に用いられます。

この日はGBPの動きに気を取れらていて、気が付いたら取引時間が過ぎていました。

事前調査分析内容を検証しておきます。

取引はできませんでしたが、事前準備していたシナリオを検証しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年10月25日21:30に米国実態指標「耐久財受注」が発表されます。今回発表は2017年9月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点の値です。市場予想は指標発表直前に確認しておきましょう。

以下、輸送機器を除く耐久財受注を単に「コア」と呼ぶことにします。

本指標の特徴は以下の通りです。

- 本指標では前月比を扱うため、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなる、という予想解説が多いようです。

それが事実であれ勘違いであれ、関心があるのは、反応と密接に関係する前月と翌月の予想と結果の大小関係が入れ替わった比率です。確認した結果、そうしたことは、総合が52%で、コア(除輸送機器のこと)が35%しかありません。

よって、前月が良ければ当月が悪くなり、前月が悪ければ当月が良くなるという解説は、アテにすべきではありません。前月が良かろうが悪かろうが、当月結果の良し悪しはざっと五分五分で、コアについてはむしろ逆です。 - 本指標に先立ち発表される鉱工業生産は、本指標結果を示唆しています。これらの指標間の同月発表同士の実態差異(発表結果ー前回結果)は、方向一致率が92%にも達しています。9月分の鉱工業生産(10月17日発表)の実態差異はプラスだったので、今回の本指標実態差異がプラスとなる期待的中率は92%です。これほど先行指標がアテになる指標は珍しいと言えます。

がしかし、注意が必要です。

本指標実態差異と直後1分足の方向一致率は47%しかありません。よって、鉱工業生産実態差異がプラスで、本指標結果実態差異もプラスだったとしても、直後1分足が陽線となるか陰線となるの確率は半々です。 - 事後差異判別式は、2?耐久財受注前月比の事後差異+1?コア耐久財受注前月比の事後差異、です。この判別式符号(プラスが陽線、マイナスが陰線)と、直後1分足との方向一致率は81%です。

コアの方が反応に寄与しないことと、どちらか一方の発表結果を見るのでなく、両項目の事後差異を総合的に捉えた方が一致率が高くなります。そういう前提があってこそ、本指標は指標発表結果の市場予想に対する良し悪しに素直に反応する、と言えます。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

直前1分足の過去陰線率は96%と、極端な偏りがあります。にも関わらず、陽線側へのヒゲが目立っています。だから、もし直前1分足で取引するなら、陽線側に1・2pips跳ねたのを確認してからポジションを取って、陰線側に転じたらすぐ利確、という機会を狙った方が良いでしょう。

そういう機会を狙わないと、過去平均跳幅・値幅がそれぞれ4pips・3pipsしかないので、陰線側に振れてから追撃してもスプレッド分を失うだけになってしまいます。 - 追撃を行うなら、初期反応を確認したら早期開始で、指標発表から1分を過ぎたら、早めに利確した方が良いでしょう。

指標発表から1分経過時点で、直後1分足終値を超えて直後11分足終値が伸びていたことは52%です。そこから反応を伸ばすか反転するかが半々です。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

本指標は、製造業の耐久財受注状況を表しています。指標名は「受注」となっているものの、発表内容は「出荷」「在庫」「新規受注」「受注残高」です。

ちなみに、耐久財とは3年以上の使用に耐える消費財を指し、代表例として自動車・航空機・家電・家具等があります。このうち、自動車や航空機や船舶を除いたコア指数が発表されます。また、発表は景気と無関係な軍需も含むため、軍需を除いた「非軍事」という発表項目があります。また、輸送機器を除いた発表値は、コア指数と呼ばれます。

この指標とは別に「製造業新規受注」が発表されており、それが翌々月月初発表に対し「耐久財受注」は毎月下旬に前月分速報値が発表されます。そのため、本指標は設備投資分野における先行指標に位置づけられています(現在、製造業新規受注は過去データを整理中のため、この話は確認できていません)。

一方、後記詳述する通り、本指標は鉱工業生産・製造業生産・設備稼働率の発表結果と高い相関が認められます。

指標間の相関を調べる場合、グラフの全体傾向を比較する方法と、単月毎の結果を比較する方法があります。両指標は、単月毎の結果を比較し、指標間の相関が高い珍しい特徴を有しています。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で13pipsしかありません。

13pipsというと、平均的な反応程度の指標です。がしかし、巻頭に挙げた分布表を見ると、13pips以下しか跳ねなかったことが66%(3回に2回)です。この指標は、たまに大きく反応するものの、通常の反応は小さいと見なした方が良いでしょう。

この話は利確・損切の参考にしてください。

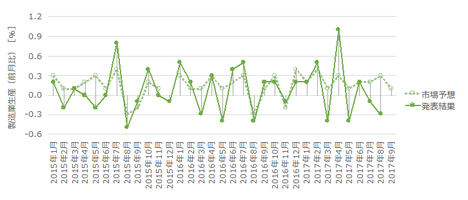

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

両グラフとも前月比のため凸凹が目立ちます。こうした指標では、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなる、という予想解説が多くなります。

こういうことは確認しておきましょう。

確認は、データを確認できる2015年2月以降前回までの31回で行いました。

耐久財受注(総合)は、この期間に前月と翌月と予想と結果の大小関係が入れ替わったことが17回(55%)ありました。コア耐久財受注はそれが11回(35%)でした。

この結果から、前月が良ければ翌月が悪く、前月が悪ければ翌月は良くなるというジンクスはアテにできないことがわかります。

ーーー$€¥ーーー

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上2行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から3行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から4行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段5行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、事前差異と実態差異は、あまり直前10-1分足と一致率が高い係数を見出すことが出来ませんでした。

事後差異は、2?総合事後差異+1?コア事後差異、という判別式符号(プラスが陽線、マイナスが陰線)とすると、直後1分足との方向一致率が81%となることがわかりました。

コアよりも総合の方が反応に寄与することと、どちらか一方でなく両項目の事後差異を総合的に捉えた方が一致率が高くなること、がわかりました。

ーーー$€¥ーーー

本指標は設備投資分野の先行指標と言われています。その設備投資は、同じ実態指標の鉱工業生産・製造業生産・設備稼働率と関係があるはずです。

相関の有無は、それぞれの指標の実態差異(発表結果ー前回結果)を用いて調べます。事前差異・事後差異・実態差異のうち、市場予想が含まれないのは実態差異だけだからです。もし両指標の間に相関があるなら、実態差異(発表結果ー前回結果)に現れるはずです。

比較に用いた実態差異は、それぞれの指標の判別式に実態差異を代入した結果です。

まず、上述の通り、両指標の実態差異の方向一致率は77%にも達しています。単月毎の指標間の実態差異の方向一致率がこれほど高いことは珍しいのです。

両指標の発表時期は、前月集計分が翌月に発表されています。発表順序は本指標の方が遅れて発表されます。本指標今回の7月集計分の鉱工業生産・製造業生産・設備稼働率の実態差異はマイナスでした。

よって、本指標今回の実態差異はマイナスとなる期待的中率が77%ということになります。

がしかし、上図で事後差異の項をご覧ください。両指標の事後差異方向一致率は61%と低下しています。

これは当然のことです。先行指標発表結果が低下すれば、後で発表される方の指標の市場予想は低めに予想されるから、です。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。その跳幅が10pips以上だったことは過去4回(頻度13%)あります。

この4回の直後1分足跳幅は15pipsで、これは直後1分足跳幅の過去全平均13pipsとほぼ同じです。直前10-1分足跳幅が大きくても、それが直後1分足跳幅も大きくなるとは言えません。

次に、この4回の直前10-1分足と直後1分足の方向は1回(25%)一致しています。どちらかと言えば、直前10-1分足跳幅が大きいときには、直後1分足は直前10-1分足と逆方向に反応する確率の方が高いものの、事例4回での1回でそれを特徴的偏りとは言えません。

次に、直前1分足の過去平均跳幅が4pipsです。その跳幅が10pips以上だったことは過去にありません。

直前1分足は明らかに陰線率が極端に高くなっています。その平均跳幅は4pipsしかないのに、陽線側にヒゲが目立っています。だから、もし直前1分足で取引するなら、陽線側に跳ねたのを確認してからポジションを取って、陰線側に転じたらすぐ利確、というやり方が良いでしょう。これなら、もし陰線側に転じなくても、損切が小さくて済みます。陽線側に跳ねなければ取引しなければ良いだけです。どうせ大したpipsじゃありません。

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率38%)です。直後11分足のそれは7pips(戻り比率41%)です。戻り比率が直後1分足・直後11分足ともにほぼ40%となっており、高値(安値)掴みには気を付けた方が良いでしょう。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事後差異と直後1分足の方向一致率が81%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が96%と、極端な偏りが見受けられます。但し、直前1分足は過去平均跳幅・値幅がそれおぞれ4pips・3pipsしかありません。だから陰線側に反応したのを見てから追撃しても手遅れです。先述のように、よく陽線側にヒゲを残すので、そのヒゲなり、そのヒゲを形成しつつあることを確認してから追いかけて短期利確を狙う方が良いでしょう。

そして、直後1分足と直後11分足の方向一致率が77%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は77%です。そして、その76%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは65%です。

指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは53%です。53%という数字は、早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良いということです。伸びるか伸びないかが半々ですから、無理する必要なんてありません。

【4. シナリオ作成】

以上の本指標特徴を踏まえ、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

直前1分足の過去陰線率は96%と、極端な偏りがあります。にも関わらず、陽線側へのヒゲが目立っています。だから、もし直前1分足で取引するなら、陽線側に1・2pips跳ねたのを確認してからポジションを取って、陰線側に転じたらすぐ利確、という機会を狙った方が良いでしょう。

そういう機会を狙わないと、過去平均跳幅・値幅がそれぞれ4pips・3pipsしかないので、陰線側に振れてから追撃しても勝率が稼げません。 - 追撃を行うなら、初期反応を確認したら早期開始で、指標発表から1分を過ぎたら、早めに利確した方が良いでしょう。

指標発表から1分経過時点で、直後1分足終値を超えて直後11分足終値が伸びていたことは52%です。そこから反応を伸ばすか反転するかが半々です。

以上

2017年10月25日21:30発表

以下は2017年10月28日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

全面的に良い指標結果に対し、陽線で反応しました。

コア受注は2017年に入って最高値となり、プラス推移が5か月連続です。コア受注はGDPの設備投資の算出に用いられます。

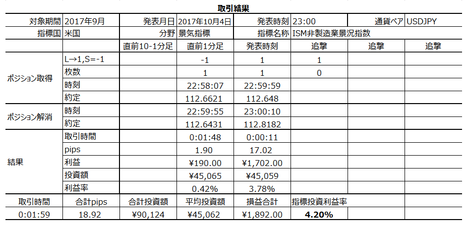

(5-2. 取引結果)

この日はGBPの動きに気を取れらていて、気が付いたら取引時間が過ぎていました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を検証しておきます。

- 本指標に先立ち発表される鉱工業生産は、本指標結果を示唆しています。これらの指標間の同月発表同士の実態差異(発表結果ー前回結果)は、方向一致率が92%にも達しています。

結果は、9月分の鉱工業生産(10月17日発表)の実態差異はプラスで、今回の本指標実態差異もプラスとなりました。方向一致しています。 - 一方、本指標実態差異と直後1分足の方向一致率は47%しかありません。よって、鉱工業生産実態差異がプラスで、本指標結果実態差異もプラスだったとしても、直後1分足が陽線となるか陰線となるの確率は半々です。

結果は、鉱工業生産発表時が陰線で、本指標では陽線となりました。 - 事後差異判別式は、2?耐久財受注前月比の事後差異+1?コア耐久財受注前月比の事後差異、です。この判別式符号(プラスが陽線、マイナスが陰線)と、直後1分足との方向一致率は81%です。

今回の結果を判別式に代入すると+2.6です。反応は陽線でした。

(6-2. シナリオ検証)

取引はできませんでしたが、事前準備していたシナリオを検証しておきます。

- 直前1分足は陰線と見込みました。

結果は陰線でした。 - 追撃を行うなら、初期反応を確認したら早期開始で、指標発表から1分を過ぎたら、早めに利確するつもりでした。

これは早期追撃開始していた場合、利確できたか損切となったかが微妙です。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年10月16日

米国実態指標「鉱工業生産・製造業生産・設備稼働率」発表前後のUSDJPY反応分析(2017年10月17日22:15発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

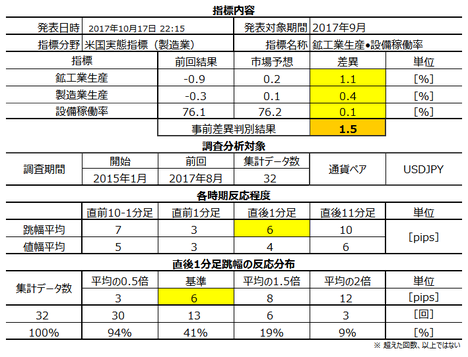

2017年10月17日22:15に米国実態指標「鉱工業生産・製造業生産・設備稼働率」が発表されます。今回発表は2017年9月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月16日)の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

設備稼働率は、生産能力に対する実際の生産量の比率を表した指標です。基準年の平均稼働率を100として、製造業・鉱業・公共事業(電気・ガス)の生産能力に対する生産実績の比率から算出します。本指標は、設備投資とインフレの先行指標とされていて、80%を超えると投資が活発化する、と言われています。

がしかし、最近の米国では設備稼働率が高くなっても、設備投資を行う経営者は少数派です。

以前ほどではないにせよ、やはり米国の組合や地域のマスコミの影響力は強く、経営者が思い描くような自動化が難しいのです。いまどき自動化が図れない投資をするのは、米国人経営者でなくても可能な限り避けたいというのが本音でしょう。

だから、米国企業の設備投資判断は、PCやタブレット端末普及時の工程管理・サプライチェーン革新や、シェールガス採掘の技術革新があったときのように、圧倒的生産性向上が図れる時と処(ところ)でしか行えません。

設備稼働率と設備投資の相関がなくなったとまでは言いませんが、以前よりも両者の相関は弱くなっています。景気良し悪しを計る兆候のひとつとして、本指標は眺める方が良さそうです。

本指標は、耐久財受注の先行指標です。耐久財受注が本指標の先行指標ではありません。発表日の関係で、同月集計分のデータは本指標の方が耐久財受注よりも先に発表されるためです。

この件の詳細は、耐久財受注の記事で説明します。結論だけ言えば、本指標結果の実態差異(発表結果ー前回結果)の符号は、耐久財受注の実態差異の符号と、約90%の一致率があります。

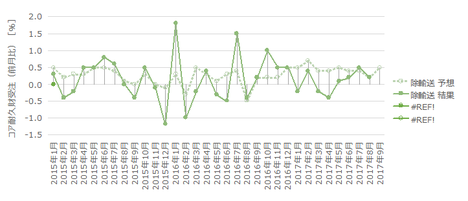

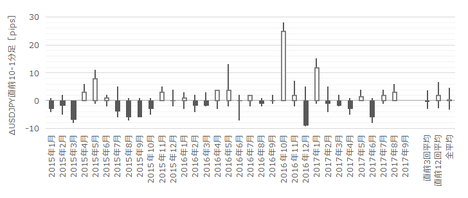

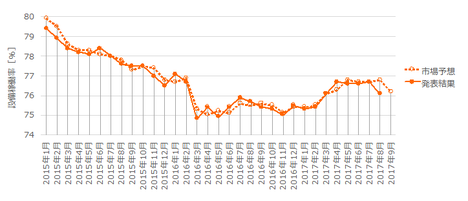

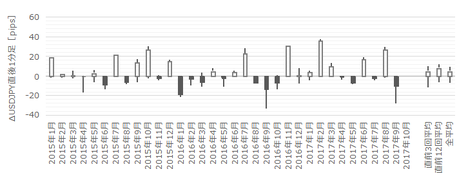

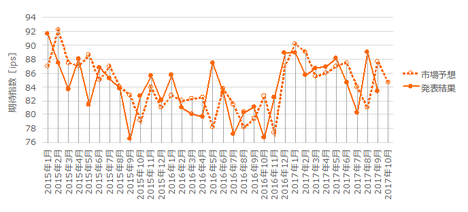

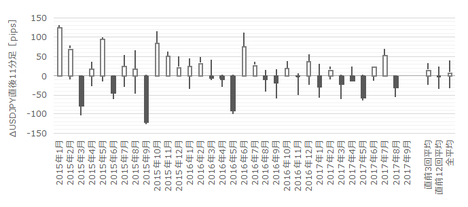

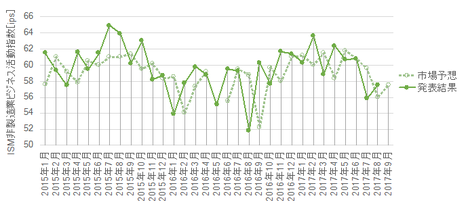

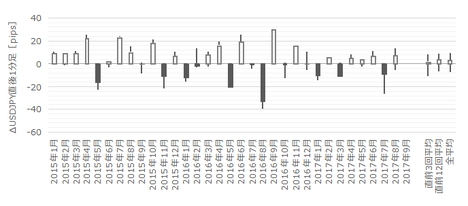

本指標への反応の期間推移と相関分布を下図に纏めておきます。

前回発表(9月15日)こそ大きく反応したものの、反応程度は安定して小さいことがわかります。

直前10-1分足(横軸)に対する直後1分足(縦軸)は、分布図の右側と左側が対称になっています。これは、直前10-1足がどうあれ直後1分足の程度・方向が関係ないことを示しています。

直後1分足(横軸)に対する直後11分足(縦軸)は、右上がりの分布にも見えます。がしかし、横軸方向の分布の広がりに対し、縦軸方向の分布が小さいことがわかります。発表から11分後には。発表から1分後の値幅を削ることが多いようです。

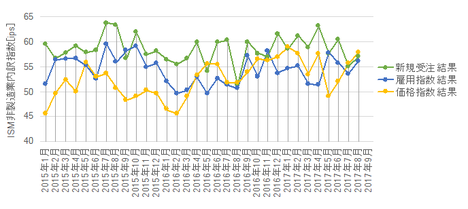

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

項目が多いため、個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

事前差異判別式と実態差異判別式は、それぞれ直前10-1分足や直後11分足との方向一致率があまり高くありません。

がしかし、事後差異判別式は、1?鉱工業生産事後差異+3?製造業生産事後差異+2?設備稼働率事後差異、の符号と直後1分足の方向一致率が71%となっています。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

直前10-1分足は過去平均跳幅が7pipsです。過去に10pips以上跳ねたことは4回(頻度13%)あります。

この4回の直後1分足跳幅は平均で8pipsです。これは、直後1分足の過去平均跳幅7pipsとほぼ同じです。また、この4回の直前10-1分足と直後1分足の方向は4回とも一致しています(一致率100%)。

よって、事例こそ少ないものの、直前10-1分足が10pips以上跳ねたときは、直後1分足の反応方向を示唆している可能性があります。

直前1分足は過去平均跳幅が3pipsです。過去に10pips以上跳ねたことはありません。

2017年以降の方向を見ると、直前1分足は明らかに陽線に反応することが多いようです。

直後1分足は過去平均跳幅が6pipsです。過去に10pips以上跳ねたことは4回(頻度13%)あります。

この4回の直後11分足跳幅は平均で20pipsです。これは、直後11分足の過去平均跳幅10pipsよりも明らかに大きくなっています。また、この4回の直後1分足と直後11分足の方向は2回が一致しています(一致率50%)。

よって、事例こそ少ないものの、直後1分足が10pips以上跳ねたときは、直後11分足の反応程度が大きくなることを示唆している可能性があります。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

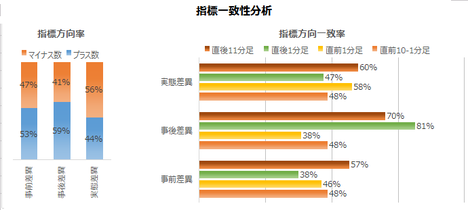

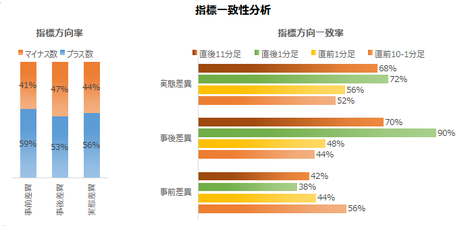

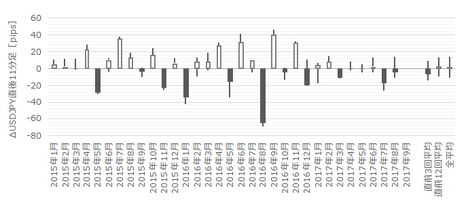

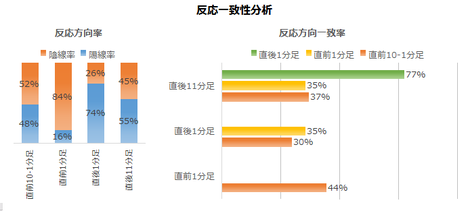

まず、指標一致性分析の結果を下図に示します。

事前差異はプラス率が63%に対し、実態差異のプラス率は44%となっています。つまり、市場予想はやや高めとなりがちです。

事後差異と、直後1分足・直後11分足の方向一致率は各71%・80%となっています。反応が小さい指標のため、指標結果が良くても反応に現れるのに時間がかかるようです。

実態差異は直前10-1分足との方向一致率が72%です。今回の事前差異はプラスとなっているので、直前10-1分足が陽線の場合、市場予想を上回るか否かがわかりません。がしかし、直前10-1分足が陰線ならば、実態差異がマイナスということは、発表結果が市場予想も下回るということです。

ちょっと今回はあまり役に立ちそうもありませんが。

次に、反応一致性分析の結果を下図に示します。

直後1分足と直後11分足の方向一致率が77%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆候はありません。

最後に反応性分析の結果を下図に示します。

直後1分足と直後11分足の方向一致率が77%です。この77%の方向一致時に、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしたことは87%です。

方向一致率が高く、反応を伸ばしがちなのだから、反応方向を確認したら早期追撃開始です。

一方、指標発表から1分を経過した時点では、直後1分足終値を超えて直後11分足終値が伸びていたことは47%と、50%を切っています。早期に取得した追撃ポジションは、指標発表から1分を過ぎたら早めに利確の機会を窺った方が良いでしょう。

以下のシナリオで取引に臨みます。

以下は2017年10月18日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、鉱工業生産・製造業生産が予想通り、設備稼働率が予想を下回りました。がしかし、全ての項目で前回は上回っていました。反応は陰線でした。

FRBは、ハリケーンの影響は鉱工業生産の伸びを0.25%低下させた、と分析しているようです。

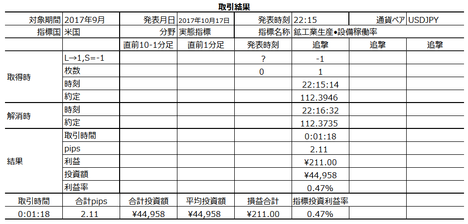

取引結果は次の通りでした。

指標発表時刻を跨いだポジションは、事前シナリオに従って諦めました。

追撃は、直後11分足のヒゲの分だけ利確できました。

事前調査分析内容を以下に検証します。

事前準備していたシナリオには問題ありません。

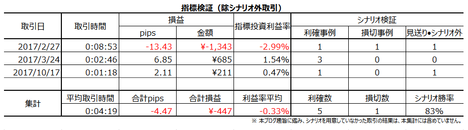

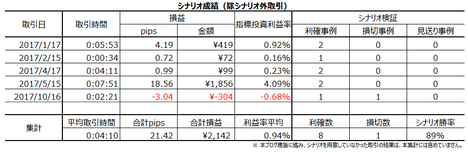

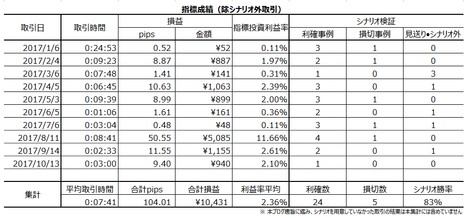

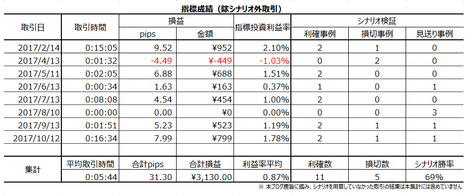

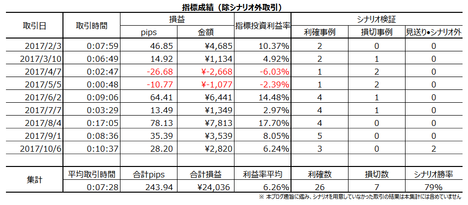

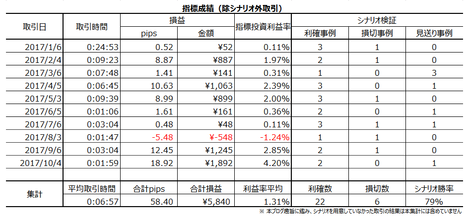

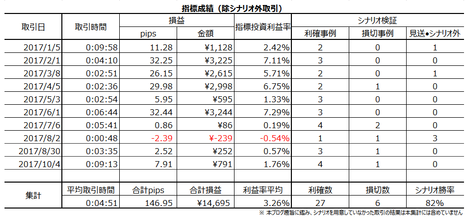

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年10月17日22:15に米国実態指標「鉱工業生産・製造業生産・設備稼働率」が発表されます。今回発表は2017年9月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月16日)の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 最も指標結果に素直に反応する指標発表直後1分足跳幅は、過去平均でたったの6pipsです。分布を見ると、4-8pipsに過去反応の75%が収まっています。反応が小さな指標です。

- それでも、本指標に関心を持っているのは、本指標が耐久財受注の先行指標としてかなり信頼できるからです(両指標の実態差異の方向一致率は90%程度)。

発表日と集計月の関係で、耐久財受注が本指標の先行指標ではありません。本指標が同月集計分の耐久財受注の先行指標です。 - 指標発表直後1分足は、1?鉱工業生産事後差異+3?製造業生産事後差異+2?設備稼働率事後差異、という判別式符号と、71%の方向一致率があります。珍しいことに、この判別式符号は直後11分足との方向一致率が80%あり、直後1分足よりも直後11分足との方向一致率の方が高くなっています。

以下のシナリオで取引に臨みます。

- 直後1分足は、直前10-1分足が10pips以上跳ねたとき、指標発表直前にポジションを取ります。利確/損切は、指標発表直後の跳ねで行います。

- 指標発表後の反応方向に追撃を早期開始し、1分経過後は利確の機会を窺います。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

設備稼働率は、生産能力に対する実際の生産量の比率を表した指標です。基準年の平均稼働率を100として、製造業・鉱業・公共事業(電気・ガス)の生産能力に対する生産実績の比率から算出します。本指標は、設備投資とインフレの先行指標とされていて、80%を超えると投資が活発化する、と言われています。

がしかし、最近の米国では設備稼働率が高くなっても、設備投資を行う経営者は少数派です。

以前ほどではないにせよ、やはり米国の組合や地域のマスコミの影響力は強く、経営者が思い描くような自動化が難しいのです。いまどき自動化が図れない投資をするのは、米国人経営者でなくても可能な限り避けたいというのが本音でしょう。

だから、米国企業の設備投資判断は、PCやタブレット端末普及時の工程管理・サプライチェーン革新や、シェールガス採掘の技術革新があったときのように、圧倒的生産性向上が図れる時と処(ところ)でしか行えません。

設備稼働率と設備投資の相関がなくなったとまでは言いませんが、以前よりも両者の相関は弱くなっています。景気良し悪しを計る兆候のひとつとして、本指標は眺める方が良さそうです。

ーーー$€¥ーーー

本指標は、耐久財受注の先行指標です。耐久財受注が本指標の先行指標ではありません。発表日の関係で、同月集計分のデータは本指標の方が耐久財受注よりも先に発表されるためです。

この件の詳細は、耐久財受注の記事で説明します。結論だけ言えば、本指標結果の実態差異(発表結果ー前回結果)の符号は、耐久財受注の実態差異の符号と、約90%の一致率があります。

ーーー$€¥ーーー

本指標への反応の期間推移と相関分布を下図に纏めておきます。

前回発表(9月15日)こそ大きく反応したものの、反応程度は安定して小さいことがわかります。

直前10-1分足(横軸)に対する直後1分足(縦軸)は、分布図の右側と左側が対称になっています。これは、直前10-1足がどうあれ直後1分足の程度・方向が関係ないことを示しています。

直後1分足(横軸)に対する直後11分足(縦軸)は、右上がりの分布にも見えます。がしかし、横軸方向の分布の広がりに対し、縦軸方向の分布が小さいことがわかります。発表から11分後には。発表から1分後の値幅を削ることが多いようです。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

項目が多いため、個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

事前差異判別式と実態差異判別式は、それぞれ直前10-1分足や直後11分足との方向一致率があまり高くありません。

がしかし、事後差異判別式は、1?鉱工業生産事後差異+3?製造業生産事後差異+2?設備稼働率事後差異、の符号と直後1分足の方向一致率が71%となっています。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

直前10-1分足は過去平均跳幅が7pipsです。過去に10pips以上跳ねたことは4回(頻度13%)あります。

この4回の直後1分足跳幅は平均で8pipsです。これは、直後1分足の過去平均跳幅7pipsとほぼ同じです。また、この4回の直前10-1分足と直後1分足の方向は4回とも一致しています(一致率100%)。

よって、事例こそ少ないものの、直前10-1分足が10pips以上跳ねたときは、直後1分足の反応方向を示唆している可能性があります。

直前1分足は過去平均跳幅が3pipsです。過去に10pips以上跳ねたことはありません。

2017年以降の方向を見ると、直前1分足は明らかに陽線に反応することが多いようです。

直後1分足は過去平均跳幅が6pipsです。過去に10pips以上跳ねたことは4回(頻度13%)あります。

この4回の直後11分足跳幅は平均で20pipsです。これは、直後11分足の過去平均跳幅10pipsよりも明らかに大きくなっています。また、この4回の直後1分足と直後11分足の方向は2回が一致しています(一致率50%)。

よって、事例こそ少ないものの、直後1分足が10pips以上跳ねたときは、直後11分足の反応程度が大きくなることを示唆している可能性があります。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事前差異はプラス率が63%に対し、実態差異のプラス率は44%となっています。つまり、市場予想はやや高めとなりがちです。

事後差異と、直後1分足・直後11分足の方向一致率は各71%・80%となっています。反応が小さい指標のため、指標結果が良くても反応に現れるのに時間がかかるようです。

実態差異は直前10-1分足との方向一致率が72%です。今回の事前差異はプラスとなっているので、直前10-1分足が陽線の場合、市場予想を上回るか否かがわかりません。がしかし、直前10-1分足が陰線ならば、実態差異がマイナスということは、発表結果が市場予想も下回るということです。

ちょっと今回はあまり役に立ちそうもありませんが。

次に、反応一致性分析の結果を下図に示します。

直後1分足と直後11分足の方向一致率が77%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆候はありません。

最後に反応性分析の結果を下図に示します。

直後1分足と直後11分足の方向一致率が77%です。この77%の方向一致時に、直後1分足跳幅を超えて直後11分足跳幅が反応を伸ばしたことは87%です。

方向一致率が高く、反応を伸ばしがちなのだから、反応方向を確認したら早期追撃開始です。

一方、指標発表から1分を経過した時点では、直後1分足終値を超えて直後11分足終値が伸びていたことは47%と、50%を切っています。早期に取得した追撃ポジションは、指標発表から1分を過ぎたら早めに利確の機会を窺った方が良いでしょう。

【4. シナリオ作成】

以下のシナリオで取引に臨みます。

- 直後1分足は、直前10-1分足が10pips以上跳ねたとき、指標発表直前にポジションを取ります。利確/損切は、指標発表直後の跳ねで行います。

- 指標発表後の反応方向に追撃を早期開始し、1分経過後は利確の機会を窺います。

以上

2017年10月17日22:15発表

以下は2017年10月18日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、鉱工業生産・製造業生産が予想通り、設備稼働率が予想を下回りました。がしかし、全ての項目で前回は上回っていました。反応は陰線でした。

FRBは、ハリケーンの影響は鉱工業生産の伸びを0.25%低下させた、と分析しているようです。

(5-2. 取引結果)

取引結果は次の通りでした。

指標発表時刻を跨いだポジションは、事前シナリオに従って諦めました。

追撃は、直後11分足のヒゲの分だけ利確できました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証します。

- 最も指標結果に素直に反応する指標発表直後1分足跳幅は、過去平均でたったの6pipsです。今回も6pipsでした。

こんな指標で欲張っても仕方ありません。 - それでも、本指標に関心を持っているのは、本指標が耐久財受注の先行指標としてかなり信頼できるからです(両指標の実態差異の方向一致率は90%程度)。

同月9月分の耐久財受注は、10月25日に発表予定です。 - 指標発表直後1分足は、1?鉱工業生産事後差異+3?製造業生産事後差異+2?設備稼働率事後差異、という判別式符号と、71%の方向一致率があります。

今回の発表結果を事後差異判別式に代入すると、符号はマイナスで陰線での反応ですから、判別式通りの結果です。

(6-2. シナリオ検証)

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年10月15日

米国景気指標「NY連銀製造業景気指数」発表前後のUSDJPY反応分析(2017年10月16日21:30発表結果検証済)

以下、「?T.調査・分析」を事前投稿し、「?U.結果・検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?U.結果・検証」のタイトル行付近に記載しています。

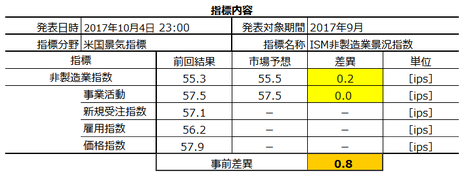

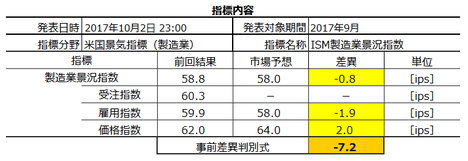

2017年10月16日21:30に米国景気指標「NY連銀製造業景気指数」が発表されます。今回発表は2017年10月分の集計結果です。

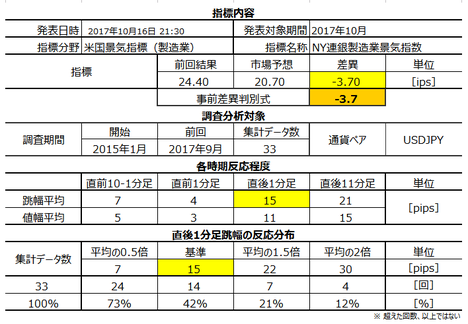

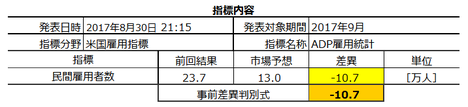

今回の指標予想と前回結果、及び、過去の反応程度と分布は下表の通りです。市場予想は本記事投稿時点の値なので、指標発表1時間前に再確認してください。

本指標の特徴は以下の通りです。

以上の本指標の調査・分析要点に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

NY連銀管轄のNY州製造業約200社の経営者の景況感と現状を指数化した指標です。

具体的内容は、仕入価格・販売価格・新規受注・出荷・入荷遅延・在庫水準・受注残・雇用者数・週平均就業時間などの11項目を、1ヶ月前と比較した現状と6ヶ月後の期待を、「良い」「同じ」「悪い」から選択して指数化したものです。

数値は0を分岐点に景気改善(+)・悪化(−)と読みます。

製造業景気指数は、NY連銀製造業景気指数→Phil連銀製造業景気指数→リッチモンド連銀製造業景気指数→シカゴ購買部協会景気指数→ISM製造業景気指数があります。ISM製造業景気指数の先行指標がPhil連銀製造業景気指数で、Phil連銀製造業景気指数の先行指標がNY連銀製造業景気指数、という話があります。

これは事実に照らして間違っています。

本指標の反応程度は平均的な程度であり、それが取りたければ本指標単独で取引するだけの指標です。他の指標結果を先行示唆するものではありません。

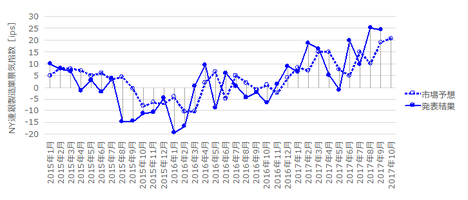

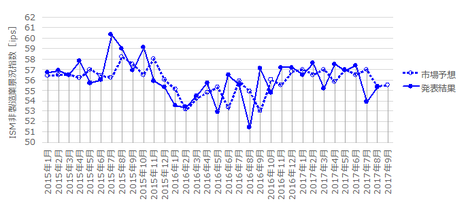

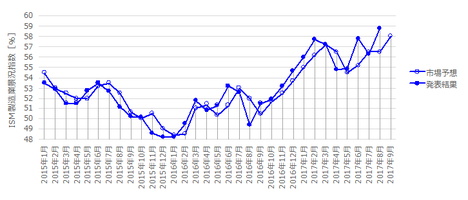

過去の発表結果と市場予想を下図に一覧します。下図は発表結果と市場予想をプロットしています。そして、発表結果は後に修正値が発表されても、このグラフでは修正していません。

グラフを一見すると、「市場予想後追い型」に見えなくもありません。確認しておきましょう。

市場予想後追い型とは、発表結果が上昇基調ならば市場予想がそれを下回り、発表結果が下降基調なら市場予想がそれを上回り、あたかも市場予想が発表結果を追いかけているように見える指標のことです。こうした指標でもし、事後差異(発表結果ー市場予想)の入れ替わりが少ないことを確認できれば、発表結果が市場予想を上回りがちか下回りがちかを事前に予想できます。

確認した結果、調査期間において事後差異のプラス・マイナスが入れ替わったことは32回中16回(50%)です。一見すると、市場予想後追い型のグラフにも見えますが、意外に発表結果と市場予想の大小関係の入れ替わり頻度が高いことがわかりました。

本指標は、現在、市場予想後追い型ではありません。

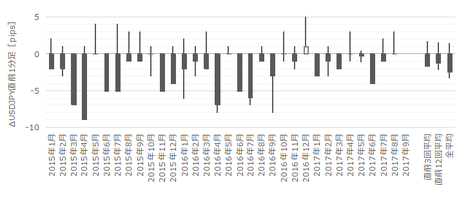

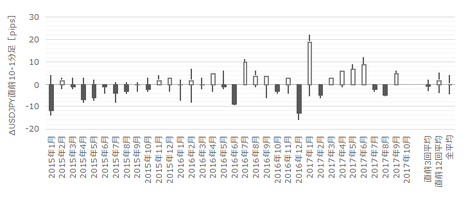

次に過去の反応推移と相関分布を見ておきます。

反応程度は、以前から安定していることがわかります。

また、直前10-1分足終値(横軸)に対する直後1分足終値(縦軸)には相関がなく、直後1分足終値(横軸)に対する直後11分足終値(縦軸)は相関があることがわかります。直後1分足終値の+20pipsが「抜けば追う」の抜くべき閾値となっています。

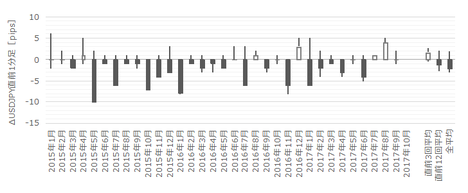

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pips、過去平均値幅が5pipsです。

跳幅が10pips以上だったことは過去5回(頻度15%)あります。この5回の直後1分足跳幅の平均は16pipsで、これは直後1分足の過去全平均15pipsとほぼ同じです。また、この5回の直前10-1分足と直後1分足の方向は3回が一致(60%)しています。

逆に、直後1分足跳幅が20pips以上だったことは9回(頻度27%)あります。この9回の直前10-1分足と直後1分足の方向は3回が一致(60%)しています。がしかし、両者が方向したことは、そのうち2回(22%)しかありません。

以上の結果、直前10-1分足が通常よりも大きく反応したとしても、指標発表直後の反応程度や反応方向を示唆している訳ではありません。

次に、直前1分足は、過去平均跳幅が4pips、過去平均値幅が3pipsです。

跳幅が過去平均の2倍にあたる8pips以上だったことは過去3回あります(頻度9%)。この3回の直後1分足跳幅の平均は19pipsで、これは直後1分足の過去全平均15pipsよりやや大きくなっています。また、この3回の直前1分足と直後1分足の方向は1回が一致しています(33%)。

つまり、直前1分足が通常よりも大きく反応したとき、指標発表直後の反応はやや大きくなる可能性があるものの、その方向はわかりません。

そして、直後1分足は、過去平均跳幅が15pips、過去平均値幅が11pipsです。

過去平均の15pipsを超えたことは14回(頻度42%)で、このとき直後11分足が直後1分足を超えていたことは、跳幅同士で9回(64%)、値幅同士で9回(64%)です。直後1分足が平均を超えて跳ねたときには、直後11分足の跳幅・値幅が直後1分足のそれらを上回ることがやや多いようです。

直後11分足は、過去平均跳幅が21pips、過去平均値幅が15pipsです。

平均値を見る限り、直後11分足の跳幅は10pips以上、値幅平均は4pips以上、直後1分足終値平均を上回ています。単なる差でなく「以上」と記したのは、これら平均値が直後1分足と直後11分足が反転したことも含めた平均となっているためです。

ともあれ、直後11分足跳幅平均と直後1分足終値平均の差が10pipsある以上、追撃時の利確は直後1分足終値がついてからの方が良さそうです。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

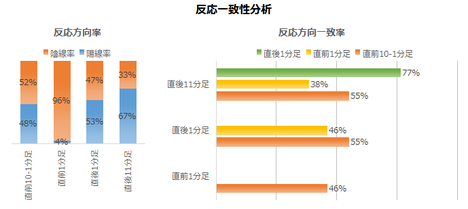

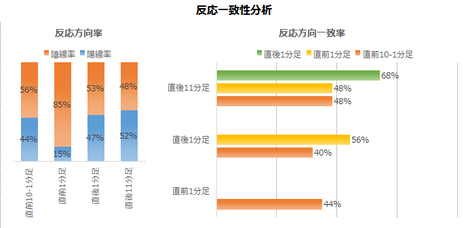

まず、指標一致性分析の結果を下図に示します。

本指標には妙な特徴があります。事前差異が76%もの高率でプラスとなっています。ところが、事後差異のプラス率は39%しかありません。つまり、本指標では市場予想が高めに予想されがちです。

そして、事後差異と直後1分足の方向一致率が72%で、市場予想に対し発表結果の良し悪しにほぼ素直に反応しています。

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が81%と、異常な偏りがあります。がしかし、直前1分足の過去平均跳幅は4pipsしかありません。

指標発表1分前後で陽線側に跳ねたら逆方向にポジションを取って、1・2pips取れたら利確するぐらいのつもりでいましょう。陽線側に跳ねなければ、取引を諦めれば良いだけです。

直後1分足と直後11分足の方向一致率が78%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に反応性分析の結果を下図に示します。

直後1分足跳幅と直後11分足跳幅の方向一致率は76%となっています。そして、その方向一致時だけを取り上げて、直後1分足跳幅と直後11分足跳幅とを比較すると、反応を伸ばしたことが76%となっています。

つまり、本指標は指標発表時点から見る限り、反応方向を確認したら早期参加しても、もっと反応を伸ばす確率が高い、と言えます。反応方向を確認したら早期追撃開始です。

次に、直後1分足終値がついた時点で考えてみます。この時点では、既に反応が伸び続ける確率が52%しかありません。つまり、前述の早期開始した追撃ポジションは、1分を過ぎたらなるべく早めに利確した方が良い、ということです。

以上の本指標の調査・分析要点に基づき、以下のシナリオで取引に臨みます。

以下は2017年10月17日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は前回・予想を大きく上回ったものの、反応は小さな陽線でした。

指標グラフは直近ピークを上回り、約3年ぶりの高水準に達しました。上昇基調は明らかです。

それにも関わらず、反応は伸びずに一時的には陰線側に反転もしました。

その理由に、北朝鮮リスクがあり、米株価も連日続伸を続けていたことが警戒された、と考えられます。また、日足チャートが下降に転じ始めており、そういったテクニカルな要因もあった、と考えられます。

取引結果は次の通りでした。

まぁ、反省のしようがありませんが、負けました。

事前調査分析内容には問題ありません。

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

2017年10月16日21:30に米国景気指標「NY連銀製造業景気指数」が発表されます。今回発表は2017年10月分の集計結果です。

今回の指標予想と前回結果、及び、過去の反応程度と分布は下表の通りです。市場予想は本記事投稿時点の値なので、指標発表1時間前に再確認してください。

本指標の特徴は以下の通りです。

- 景気指標は他の指標に先駆けて発表されるため、論拠となる事実が乏しいものです。

本指標は、2016年1月分をボトムに大きく上下動を繰り返しながらも上昇基調となっています。前々回(8月集計分)は直近ピークを上抜け、前回(9月集計分)もその水準を維持しています。

今回は、ほぼ前回ピークの+20付近まで指標結果低下が予想されています。がしかし、ダウ工業株30種を見る限り、9月下旬からの株価は上昇継続しており、明らかに8月・9月よりも高値推移しています。そういう意味では、今回の市場予想は低すぎるのかも知れません。

その一方、過去の傾向に基づく限り、本指標の市場予想は高めになりがちです。具体的には、事前差異(市場予想ー前回結果)のプラス率が76%に達しているものの、事後差異(発表結果ー市場予想)のマイナス率が61%となっています。

つまり、9月下旬以降のダウを参考にするなら今回の市場予想が低すぎる一方、本指標市場予想の特徴に着目するなら市場予想は高すぎる可能性があります。矛盾する内容となっており、今回は指標発表時刻を跨いだポジション取得は避けた方が賢明です。 - 最も指標結果に素直に反応すると考えられる直後1分足跳幅の過去平均は15pipsと、平均的な反応程度です。但し、直近の2回は指標結果が直近ピークを上抜けていたこともあって、30pips弱の跳ねが起きています。

注意すべき点は、前回の跳ねがヒゲとなって直後1分足終値が10pipsまで下がったことです。上下動が激しく、高値(安値)掴みは避けたいところです。発表後の追撃は、発表時点から15pipsを超えていたら諦めたた方が良いでしょう。 - 追撃は反応方向を確認したら早期開始し、発表から1分を過ぎたら利確の機会を窺うべきです。直後1分足と直後11分足の終値同士を比較して、反応を伸ばしていたことが52%なので、ポジションを長持ちするような指標ではありません。

以上の本指標の調査・分析要点に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

直前1分足の陰線率が81%です。但し、指標発表から1分程度前に陽線側に跳ねたら、逆張りで2・3pipsを狙ってポジションを取ります。陽線側に跳ねなければ取引を諦めます。 - 指標発表後は反応方向を確認次第、追撃ポジションを取得し、発表から1分が過ぎたら利確の機会を窺います。

- 直後1分足終値が陽線側に20pipsを超えていたなら、更に追撃ポジションを取得し、直後11分足跳幅での利確を狙います。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?T.調査・分析

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

NY連銀管轄のNY州製造業約200社の経営者の景況感と現状を指数化した指標です。

具体的内容は、仕入価格・販売価格・新規受注・出荷・入荷遅延・在庫水準・受注残・雇用者数・週平均就業時間などの11項目を、1ヶ月前と比較した現状と6ヶ月後の期待を、「良い」「同じ」「悪い」から選択して指数化したものです。

数値は0を分岐点に景気改善(+)・悪化(−)と読みます。

製造業景気指数は、NY連銀製造業景気指数→Phil連銀製造業景気指数→リッチモンド連銀製造業景気指数→シカゴ購買部協会景気指数→ISM製造業景気指数があります。ISM製造業景気指数の先行指標がPhil連銀製造業景気指数で、Phil連銀製造業景気指数の先行指標がNY連銀製造業景気指数、という話があります。

これは事実に照らして間違っています。

本指標の反応程度は平均的な程度であり、それが取りたければ本指標単独で取引するだけの指標です。他の指標結果を先行示唆するものではありません。

過去の発表結果と市場予想を下図に一覧します。下図は発表結果と市場予想をプロットしています。そして、発表結果は後に修正値が発表されても、このグラフでは修正していません。

グラフを一見すると、「市場予想後追い型」に見えなくもありません。確認しておきましょう。

市場予想後追い型とは、発表結果が上昇基調ならば市場予想がそれを下回り、発表結果が下降基調なら市場予想がそれを上回り、あたかも市場予想が発表結果を追いかけているように見える指標のことです。こうした指標でもし、事後差異(発表結果ー市場予想)の入れ替わりが少ないことを確認できれば、発表結果が市場予想を上回りがちか下回りがちかを事前に予想できます。

確認した結果、調査期間において事後差異のプラス・マイナスが入れ替わったことは32回中16回(50%)です。一見すると、市場予想後追い型のグラフにも見えますが、意外に発表結果と市場予想の大小関係の入れ替わり頻度が高いことがわかりました。

本指標は、現在、市場予想後追い型ではありません。

ーーー$€¥ーーー

次に過去の反応推移と相関分布を見ておきます。

反応程度は、以前から安定していることがわかります。

また、直前10-1分足終値(横軸)に対する直後1分足終値(縦軸)には相関がなく、直後1分足終値(横軸)に対する直後11分足終値(縦軸)は相関があることがわかります。直後1分足終値の+20pipsが「抜けば追う」の抜くべき閾値となっています。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pips、過去平均値幅が5pipsです。

跳幅が10pips以上だったことは過去5回(頻度15%)あります。この5回の直後1分足跳幅の平均は16pipsで、これは直後1分足の過去全平均15pipsとほぼ同じです。また、この5回の直前10-1分足と直後1分足の方向は3回が一致(60%)しています。

逆に、直後1分足跳幅が20pips以上だったことは9回(頻度27%)あります。この9回の直前10-1分足と直後1分足の方向は3回が一致(60%)しています。がしかし、両者が方向したことは、そのうち2回(22%)しかありません。

以上の結果、直前10-1分足が通常よりも大きく反応したとしても、指標発表直後の反応程度や反応方向を示唆している訳ではありません。

次に、直前1分足は、過去平均跳幅が4pips、過去平均値幅が3pipsです。

跳幅が過去平均の2倍にあたる8pips以上だったことは過去3回あります(頻度9%)。この3回の直後1分足跳幅の平均は19pipsで、これは直後1分足の過去全平均15pipsよりやや大きくなっています。また、この3回の直前1分足と直後1分足の方向は1回が一致しています(33%)。

つまり、直前1分足が通常よりも大きく反応したとき、指標発表直後の反応はやや大きくなる可能性があるものの、その方向はわかりません。

そして、直後1分足は、過去平均跳幅が15pips、過去平均値幅が11pipsです。

過去平均の15pipsを超えたことは14回(頻度42%)で、このとき直後11分足が直後1分足を超えていたことは、跳幅同士で9回(64%)、値幅同士で9回(64%)です。直後1分足が平均を超えて跳ねたときには、直後11分足の跳幅・値幅が直後1分足のそれらを上回ることがやや多いようです。

直後11分足は、過去平均跳幅が21pips、過去平均値幅が15pipsです。

平均値を見る限り、直後11分足の跳幅は10pips以上、値幅平均は4pips以上、直後1分足終値平均を上回ています。単なる差でなく「以上」と記したのは、これら平均値が直後1分足と直後11分足が反転したことも含めた平均となっているためです。

ともあれ、直後11分足跳幅平均と直後1分足終値平均の差が10pipsある以上、追撃時の利確は直後1分足終値がついてからの方が良さそうです。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

本指標には妙な特徴があります。事前差異が76%もの高率でプラスとなっています。ところが、事後差異のプラス率は39%しかありません。つまり、本指標では市場予想が高めに予想されがちです。

そして、事後差異と直後1分足の方向一致率が72%で、市場予想に対し発表結果の良し悪しにほぼ素直に反応しています。

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が81%と、異常な偏りがあります。がしかし、直前1分足の過去平均跳幅は4pipsしかありません。

指標発表1分前後で陽線側に跳ねたら逆方向にポジションを取って、1・2pips取れたら利確するぐらいのつもりでいましょう。陽線側に跳ねなければ、取引を諦めれば良いだけです。

直後1分足と直後11分足の方向一致率が78%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に反応性分析の結果を下図に示します。

直後1分足跳幅と直後11分足跳幅の方向一致率は76%となっています。そして、その方向一致時だけを取り上げて、直後1分足跳幅と直後11分足跳幅とを比較すると、反応を伸ばしたことが76%となっています。

つまり、本指標は指標発表時点から見る限り、反応方向を確認したら早期参加しても、もっと反応を伸ばす確率が高い、と言えます。反応方向を確認したら早期追撃開始です。

次に、直後1分足終値がついた時点で考えてみます。この時点では、既に反応が伸び続ける確率が52%しかありません。つまり、前述の早期開始した追撃ポジションは、1分を過ぎたらなるべく早めに利確した方が良い、ということです。

【4. シナリオ作成】

以上の本指標の調査・分析要点に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

直前1分足の陰線率が81%です。但し、指標発表から1分程度前に陽線側に跳ねたら、逆張りで2・3pipsを狙ってポジションを取ります。陽線側に跳ねなければ取引を諦めます。 - 指標発表後は反応方向を確認次第、追撃ポジションを取得し、発表から1分が過ぎたら利確の機会を窺います。

- 直後1分足終値が陽線側に20pipsを超えていたなら、更に追撃ポジションを取得し、直後11分足跳幅での利確を狙います。

以上

2017年10月16日21:30発表

以下は2017年10月17日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は前回・予想を大きく上回ったものの、反応は小さな陽線でした。

指標グラフは直近ピークを上回り、約3年ぶりの高水準に達しました。上昇基調は明らかです。

それにも関わらず、反応は伸びずに一時的には陰線側に反転もしました。

その理由に、北朝鮮リスクがあり、米株価も連日続伸を続けていたことが警戒された、と考えられます。また、日足チャートが下降に転じ始めており、そういったテクニカルな要因もあった、と考えられます。

(5-2. 取引結果)

取引結果は次の通りでした。

まぁ、反省のしようがありませんが、負けました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容には問題ありません。

(6-2. シナリオ検証)

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年10月12日

米国景気指標「UM(ミシガン大学)消費者信頼感指数速報値」発表前後のUSDJPY反応分析(2017年10月13日23:00発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

2017年10月13日23:00に米国景気指標「UM(ミシガン大学)消費者信頼感指数速報値」が発表されます。今回発表は2017年10月分の集計結果です。米国10月分の主要景気指標では、最初の発表ということになります。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月9日)の値です。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

UM(ミシガン大学)消費者信頼感指数は、同学サーベイ・リサーチセンターが電話アンケートで消費者景況感の調査結果を指数化した景気指標です。速報値は300世帯、確報値は500世帯が対象で、景況感・雇用状況・所得について「楽観」または「悲観」で回答されます。

本指標は1964年の指数を100として算出されています。現状判断指数(約40%)と先行き期待指数(約60%)で構成され、期待指数については「コンファレンスボード(全米産業審議会)景気先行指数」の構成要素でもあります。

また、消費者景況感は、個人消費や小売売上高に直結すると言われています。これは今度、確かめておきましょう。

本指標は、調査数が少ないためブレが大きいという解説を見かけたことがあります。がしかし、本ブログ調査期間に関する限り、他の景気指標と比較して特にブレが大きいようには見受けられません。

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で10pipsです。分布は10pips以下となったことが61%となっています。

一般論として、反応が小さい指標は指標発表前後のトレンドの影響を受けやすく、指標発表結果の反応がわかりにくい(もしくは、極端に短時間しか指標結果が影響を与えない)ことが多いものです。がしかし、後述する通り、本指標はそうではないように見受けられます。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

項目が多いため、個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、各項目についてひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

事前差異判別式は、−2?景況感指数事前差異+5?現況指数事前差異+3?期待指数事前差異、と決めます。このとき、事前差異判別式の解の符号(プラスが陽線・マイナスが陰線)と直前10-1分足の方向の一致率は76%となります。

事後差異判別式は、2?景況感指数事後差異+3?現況指数事後差異+1?期待指数事後差異、と決めます。このとき、事後差異判別式の解の符号と直後1分足の方向の一致率は77%となります。

実態差異判別式は、1?景況感指数実態差異+2?現況指数実態差異+2?期待指数実態差異、と決めます。このとき、実態差異判別式の解の符号と直後11分足の方向の一致率は61%となります。

前述の通り、反応が小さい指標は指標発表前後のトレンドの影響を受けやすく、指標発表結果の反応がわかりにくいことが多いものです。がしかし、本指標はそうではありません。

指標発表直前10-1分足方向に対し事前差異は意味を持ち(一致率76%)、指標発表直後1分足に対し事後差異は意味を持っています(一致率77%)。

景況感指数は、発表結果と市場予想の大小関係が前月と入れ替わったことが16回(交代率50%)となっています。同様に、現況指数・期待指数は、それぞれ16回(同50%)・17回(同53%)です。

市場予想はほぼ中立的に行わており、クセのような偏りは見出せません。

ISM非製造業景況指数の記事で述べた通り、本指標やCB消費者信頼感調査の実態差異方向は、ISM非製造業景況指数の実態差異と関係ありません。では逆に、調査期間の関係で、前月分のISM非製造業景況指数の実態差異は、当月分の本指標と関係あるのでしょうか。それを確認しておきました。

結果は、下図の通り関係ありません。

単月毎に前月より指標結果が良くなるか悪くなるかを見比べる限り、同月分の本指標とCB消費者信頼感調査とISM非製造業景況指数とその翌月分の本指標とは、先に発表された指標結果が後で発表される指標結果と、増減方向すらあまり一致しないことがわかりました。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pipsです。その跳幅が10pips以上だったことは過去7回(頻度21

%)あります。この7回の直後1分足跳幅は13pipsで、これは直後1分足跳幅の過去全平均10pipsとほぼ同じです。そして、この7回の直前10-1分足と直後1分足の方向は3回(43%)一致しています。

つまり、直前10-1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は3pipsです。その跳幅が10pips以上だったことはありません。直前1分足の特徴は、同値終了(始値・終値が同じ)が9回(27%)もあることです。ヒゲが目立つので、この直前1分足での取引は避けた方が良いでしょう。

そして、直後1分足の過去平均跳幅と値幅の差は4pips(1ー値幅/跳幅=戻り比率40%)です。直後11分足のそれは6pips(戻り比率38%)です。反応が小さい指標は戻り比率が高いくなりがちで、それが勝率を下げやすいので気を付けましょう。

これらの詳細分析は、ローソク足観察よりも他の分析を参照する方が良いでしょう。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事前差異と直前10-1分足は、方向一致率が76%となっています。今回の事前差異はマイナスなので、直前10-1分足は陰線の可能性が高い、と言えます。

事後差異・実態差異と直後1分足の方向一致率は、それぞれ77%・70%です。指標結果の市場予想に対する良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下図に示します。

ローソク足方向に単純な偏りは見出せません。そして、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、指標一致性分析の結果を下図に示します。

直後1分足と直後11分足が同じ方向だったことは52%しかありません。そして、指標発表から1分経過時点では、直後11分足が直後1分足と反転していたことが47%にも達しています。

に乏しい指標だと言えるでしょう。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年10月15日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、全ての項目で前回・予想を上回り、反応は陽線でした。

グラフ推移を見ると、総合・現況指数が2015年以降で最大となっています。期待指数も2015年1月以来の水準です。非常に良い内容でしたが、反応は直後1分足跳幅が僅か5pipsという結果でした。

おそらくこの反応は、北朝鮮絡みの週末リスクもあって、陽線側に伸び難い状況だったため、と考えられます。

寝てました。

事前調査分析内容を以下に検証します。

取引はできなかったものの、シナリオ内容は検証しておきます。

つまり、今回の記事分析は完全に外していたことになります。アテにしてくれていた人が居たなら、申し訳ありません。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年10月13日23:00に米国景気指標「UM(ミシガン大学)消費者信頼感指数速報値」が発表されます。今回発表は2017年10月分の集計結果です。米国10月分の主要景気指標では、最初の発表ということになります。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月9日)の値です。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- 本指標は、10月分景気指標で最も早く発表されます。関連指標には、CB消費者信頼感指数とISM非製造業景況指数があります。

がしかし、これら3つの指標間で、先に発表された指標結果と次に発表される指標結果とは、単月毎の増減方向に相関はありません。そして、前月分ISM非製造業景況指数と当月分本指標結果にも、単月毎の増減方向に相関がありません。

相関があると見受けられるのは、これら各指標のグラフの上昇基調・下降基調といった全体的な傾向に限られています。 - 本指標への反応は小さく、直後1分足跳幅は10pips以下となったことが60%強を占めています。反応方向は素直で、指標結果の市場予想に対する良し悪しに素直に反応しがちです。がしかし、発表から1分経過後に反応を伸ばすことが少なく、むしろ、反転することの方が多いので、追撃は逆張りのタイミングを窺った方が良さそうです。

- 反応が小さく、追撃で利益を伸ばしにくく、後日のより反応が大きい指標の参考にもなっていない、ということです。こんなことを書きたくありませんが、ちょっと魅力に乏しい指標だと言えるでしょう。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前10-1分足は陰線と見込みます。

指標一致性分析の結果、事前差異と直前10-1分足の方向一致率が76%となっています。現時点(10月9日)における市場予想に依れば、事前差異判別式はマイナスとなっています。 - 指標発表直後の追撃は早期開始し、発表から1分経過を目安に利確の機会を窺います。

直後1分足のヒゲの長さは過去平均で30%を超えています。追撃にあたっては、10pips以上跳ねたところから始めても、利益は期待できません。発表時点から数pips動いたら、あと数pips動くのを狙って利確です。 - 発表から1分を過ぎると、逆張り追撃の機会を窺います。

反応性分析の結果、直後1分足終値を超えて直後11分足終値が伸びていたことは37%しかありません。発表から1分を過ぎると、直後11分足が直後1分足の値幅を削ったり(17%)、反転していたこと(47%)の方が多くなっています。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

UM(ミシガン大学)消費者信頼感指数は、同学サーベイ・リサーチセンターが電話アンケートで消費者景況感の調査結果を指数化した景気指標です。速報値は300世帯、確報値は500世帯が対象で、景況感・雇用状況・所得について「楽観」または「悲観」で回答されます。

本指標は1964年の指数を100として算出されています。現状判断指数(約40%)と先行き期待指数(約60%)で構成され、期待指数については「コンファレンスボード(全米産業審議会)景気先行指数」の構成要素でもあります。

また、消費者景況感は、個人消費や小売売上高に直結すると言われています。これは今度、確かめておきましょう。

本指標は、調査数が少ないためブレが大きいという解説を見かけたことがあります。がしかし、本ブログ調査期間に関する限り、他の景気指標と比較して特にブレが大きいようには見受けられません。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で10pipsです。分布は10pips以下となったことが61%となっています。

一般論として、反応が小さい指標は指標発表前後のトレンドの影響を受けやすく、指標発表結果の反応がわかりにくい(もしくは、極端に短時間しか指標結果が影響を与えない)ことが多いものです。がしかし、後述する通り、本指標はそうではないように見受けられます。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

項目が多いため、個別項目毎に細かくグラフを眺める前に、見るべきポイントを絞り込みましょう。各項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、各項目についてひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

事前差異判別式は、−2?景況感指数事前差異+5?現況指数事前差異+3?期待指数事前差異、と決めます。このとき、事前差異判別式の解の符号(プラスが陽線・マイナスが陰線)と直前10-1分足の方向の一致率は76%となります。

事後差異判別式は、2?景況感指数事後差異+3?現況指数事後差異+1?期待指数事後差異、と決めます。このとき、事後差異判別式の解の符号と直後1分足の方向の一致率は77%となります。

実態差異判別式は、1?景況感指数実態差異+2?現況指数実態差異+2?期待指数実態差異、と決めます。このとき、実態差異判別式の解の符号と直後11分足の方向の一致率は61%となります。

前述の通り、反応が小さい指標は指標発表前後のトレンドの影響を受けやすく、指標発表結果の反応がわかりにくいことが多いものです。がしかし、本指標はそうではありません。

指標発表直前10-1分足方向に対し事前差異は意味を持ち(一致率76%)、指標発表直後1分足に対し事後差異は意味を持っています(一致率77%)。

ーーー$€¥ーーー

景況感指数は、発表結果と市場予想の大小関係が前月と入れ替わったことが16回(交代率50%)となっています。同様に、現況指数・期待指数は、それぞれ16回(同50%)・17回(同53%)です。

市場予想はほぼ中立的に行わており、クセのような偏りは見出せません。

ーーー$€¥ーーー

ISM非製造業景況指数の記事で述べた通り、本指標やCB消費者信頼感調査の実態差異方向は、ISM非製造業景況指数の実態差異と関係ありません。では逆に、調査期間の関係で、前月分のISM非製造業景況指数の実態差異は、当月分の本指標と関係あるのでしょうか。それを確認しておきました。

結果は、下図の通り関係ありません。

単月毎に前月より指標結果が良くなるか悪くなるかを見比べる限り、同月分の本指標とCB消費者信頼感調査とISM非製造業景況指数とその翌月分の本指標とは、先に発表された指標結果が後で発表される指標結果と、増減方向すらあまり一致しないことがわかりました。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pipsです。その跳幅が10pips以上だったことは過去7回(頻度21

%)あります。この7回の直後1分足跳幅は13pipsで、これは直後1分足跳幅の過去全平均10pipsとほぼ同じです。そして、この7回の直前10-1分足と直後1分足の方向は3回(43%)一致しています。

つまり、直前10-1分足の反応が平均より少し大きく動いたからと言って、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は3pipsです。その跳幅が10pips以上だったことはありません。直前1分足の特徴は、同値終了(始値・終値が同じ)が9回(27%)もあることです。ヒゲが目立つので、この直前1分足での取引は避けた方が良いでしょう。

そして、直後1分足の過去平均跳幅と値幅の差は4pips(1ー値幅/跳幅=戻り比率40%)です。直後11分足のそれは6pips(戻り比率38%)です。反応が小さい指標は戻り比率が高いくなりがちで、それが勝率を下げやすいので気を付けましょう。

これらの詳細分析は、ローソク足観察よりも他の分析を参照する方が良いでしょう。

【3. 定型分析】

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

まず、指標一致性分析の結果を下図に示します。

事前差異と直前10-1分足は、方向一致率が76%となっています。今回の事前差異はマイナスなので、直前10-1分足は陰線の可能性が高い、と言えます。

事後差異・実態差異と直後1分足の方向一致率は、それぞれ77%・70%です。指標結果の市場予想に対する良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下図に示します。

ローソク足方向に単純な偏りは見出せません。そして、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、指標一致性分析の結果を下図に示します。

直後1分足と直後11分足が同じ方向だったことは52%しかありません。そして、指標発表から1分経過時点では、直後11分足が直後1分足と反転していたことが47%にも達しています。

【4. シナリオ作成】

に乏しい指標だと言えるでしょう。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前10-1分足は陰線と見込みます。

指標一致性分析の結果、事前差異と直前10-1分足の方向一致率が76%となっています。現時点(10月9日)における市場予想に依れば、事前差異判別式はマイナスとなっています。 - 指標発表直後の追撃は早期開始し、発表から1分経過を目安に利確の機会を窺います。

直後1分足のヒゲの長さは過去平均で30%を超えています。追撃にあたっては、10pips以上跳ねたところから始めても、利益は期待できません。発表時点から数pips動いたら、あと数pips動くのを狙って利確です。 - 発表から1分を過ぎると、逆張り追撃の機会を窺います。

反応性分析の結果、直後1分足終値を超えて直後11分足終値が伸びていたことは37%しかありません。発表から1分を過ぎると、直後11分足が直後1分足の値幅を削ったり(17%)、反転していたこと(47%)の方が多くなっています。

以上

2017年10月13日23:00発表

以下は2017年10月15日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、全ての項目で前回・予想を上回り、反応は陽線でした。

グラフ推移を見ると、総合・現況指数が2015年以降で最大となっています。期待指数も2015年1月以来の水準です。非常に良い内容でしたが、反応は直後1分足跳幅が僅か5pipsという結果でした。

おそらくこの反応は、北朝鮮絡みの週末リスクもあって、陽線側に伸び難い状況だったため、と考えられます。

(5-2. 取引結果)

寝てました。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容を以下に検証します。

- 反応は小さく、直後1分足跳幅は5pipsでした。反応方向は素直でした。

発表から1分経過後に反応を伸ばすことは少ないものの、今回は陽線側に伸びていました。この指標内容なら当然です。

(6-2. シナリオ検証)

取引はできなかったものの、シナリオ内容は検証しておきます。

- 直前10-1分足は陰線と見込んでいました。結果は陽線で分析を外しました。

外した原因は、指標一致性分析の結果、事前差異と直前10-1分足の方向一致率が76%となっていたため、です。市場予想数値を判別式に代入すると、解の符号はマイナスとなっていました。確率上の問題ですから、これは仕方ありません。 - 指標発表直後の追撃は早期開始し、発表から1分経過を目安に利確の機会を窺うつもりでした。これは、ポジションを取るタイミング次第で、チャートを見ていなかったので利確か損切かがわかりません。

ただ、直後1分足のヒゲの長さは過去平均で30%を超えていたものの、今回は上ヒゲが僅か1pipsしかありません。2・3pips損切となった可能性が高いと思われます。 - 発表から1分を過ぎると、逆張り追撃の機会を窺うつもりでした。これは完全に外しました。もし取引していたら、数pipsの損切となっていたでしょう。

つまり、今回の記事分析は完全に外していたことになります。アテにしてくれていた人が居たなら、申し訳ありません。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

米国物価指標「CPI(消費者物価指数)」発表前後のUSDJPY反応分析(2017年10月13日21:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

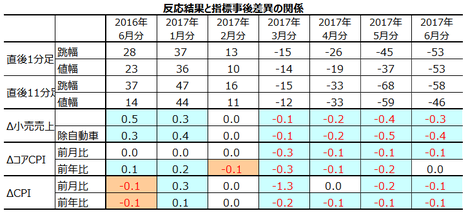

2017年10月13日21:30に米国実態指標「小売売上高」と物価指標「CPI」が発表されます。ともに、今回発表は2017年9月分の集計結果です。

両指標が同時発表されたことは、2015年以降で7回あります。その7回の指標発表後の反応pipsと事後差異(発表結果ー市場予想)を一覧表として纏めておきました。表中、事後差異のセルの色分けは、反応との方向一致時が水色、不一致字が黄色、としています。

一見してわかることは、色分けから両指標が事後差異に対して素直に反応する、ということです。また、小売売上高が良い月はCPIが上昇しがちです。そして、反応方向との一致率を見る限り、両指標が同時発表されたときには、小売売上高の事後差異に反応方向が影響を受けがち、ということです。

一致率を求めておきましょう。

小売売上高のCPI・コアCPIとの方向一致率が75%で、反応方向との一致率が100%です。

そして、関連指標であるPPIとの相関有無について、 7月分析記事 で調べています。この調査は、4半期に一度ぐらいずつ改訂していけばいいでしょう。

さて、相関の有無は、それぞれの指標の実態差異(発表結果ー前回結果)を用いて調べます。結果を下図に示します。

以前から指摘しているように、少なくとも最近は2015年以降は、物価は上流と下流で同時進行で変化しがちです。

当月発表分CPI実態差異結果は、当月発表分PPI実態差異結果と同じに符号となる期待的中率が71%です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月9日)の値です。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。事前差異は、小売売上高の前回結果と市場予想だけから計算しています。

今回のシナリオは、指標発表直後に追撃を早期開始して、1分程度で利確/損切です。その後の追撃再開は、短期利確の繰り返しで、ポジションの長持ちは避けるようにします。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

米国個人消費はGDPの約70%を占めています。米国は世界一の消費大国であり、その米国の景気の良否を把握する上で小売売上高は重要視されています。

小売売上高は、米国商務省経済分析局(BEA)が、小売・サービス業等約5,000社の月間の売上高を集計して毎月第2週に前月分を発表します。

耐久財と非耐久財とに大別され、特に自動車販売・同部品の比重が大きいという特徴があります。そのため、個人消費の動向を確認する上で自動車販売を除いた指標値も同時発表されます。項目別では、自動車や電気製品、建設資材、ガソリンスタンド、総合小売店などの前月比と実額を発表します。

結果は、米国商務省経済分析局(BEA)によるGDP概算の資料や、米労働省労働統計局による生産者物価指数(PPI)のデータにも利用されています。

消費者物価指数(CPI)は、消費者が購入するモノやサービスなどの価格を指数化した指標です。対象は、全米87都市に住む一般消費者世帯(全人口の80%)が購入する「商品」と「サービス」となっています。コアCPIというのは、価格変動の大きいエネルギーと食品を除いた指数です。

FRBは「前年比2%」の物価上昇を目標としています。主な物価指標には輸入物価指数・生産者物価指数(PPI)・消費者物価指数(CPI)が挙げられますが、CPIはそれらの中で最重要指標とされています。原則は、CPIが低すぎれば購買意欲を刺激するために利下げを行う可能性があり、高すぎれば利上げを行う可能性があります。

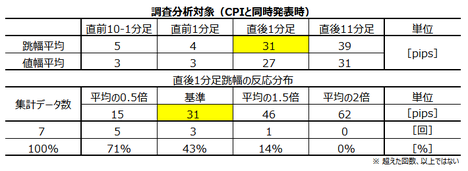

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。上表が2015年以降の全集計で、下表が小売売上高とCPIとが同時発表された7回の集計です。

最も指標結果に素直に反応する直後1分足跳幅は、過去全平均で26pipsです。そして、小売売上高とCPIとが同時発表されたときは31pipsと、やや反応が大きくなっています。

けれども、分布を見る限りでは、必ずしも同時発表されたときに大きく反応しがちは言えないようです。

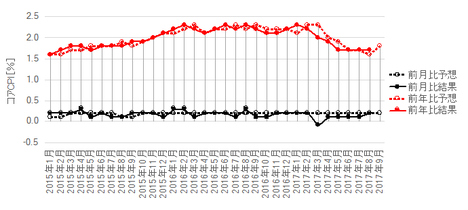

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

まずは小売売上高です。

今回の市場予想が極端に高い水準となっていることがわかります。PPI発表後に、この市場予想が修正されないか、留意しておく必要があります。

次にCPIです。

停滞か下降を続けていたコアCPI前年比が上昇予想となっていることがポイントです。

判別式は、小売売上高について前々月(8月発表、7月集計分)で求めた式を引用します。以下、小売売上高(除輸送機器)と書くのが面倒なので、小売売上高コアと記すことにします。

事前差異判別式は、2?前月比事前差異+1?コア前月比事前差異、と各係数を決めると、事前差異判別式の符号(プラスが陽線・マイナスが陰線)と直前10-1分足の方向の一致率が60%でした。

個々の項目毎の直前10-1分足との方向一致率よりは高くなるものの、それほどアテになる数字ではありません。

事後差異判別式は、1?前月比事後差異+2?コア前月比事後差異、と各係数を決めると、事後差異判別式の符号と直後1分足の方向の一致率が83%でした。素直に反応しています。

実態差異判別式は、ー2?前月比実態差異+1?コア前月比実態差異、と各係数を決めると、実態差異判別式の符号と直後11分足の方向の一致率が55%でした。事後差異よりも一致率が低いので、この式を利用することはないでしょう。

ともあれ、事後差異について、コア前月比>前月比、で反応することがわかりました。

過去の小売売上高発表時の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

今回の定型分析は、小売売上高とCPIとが同時発表された7回の結果についてです。データ数が少ないので、%が荒くなっています。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ100%・100%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が89%と、偏りが目立ちます。

直後1分足と直後11分足の方向一致率が100%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は100%です。そして、その100%の方向一致時だけを取り上げると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが100%です。指標発表時点から見たその後の方向一致率が高く、且つ、過去に方向が一致した時には全て反応を伸ばしているのだから、指標発表後に反応方向を確認したらすぐに追撃開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは57%です。追撃は、小分けに短期利確を繰り返した方が良さそうです。57%という数字はポジションを長持ちするには少し不安があります。

今回のシナリオは、指標発表直後に追撃を早期開始して、1分程度で利確/損切です。その後の追撃再開は、短期利確の繰り返しで、ポジションの長持ちは避けるようにします。

以下は2017年10月15日に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は、全体的に前回を大きく上回ったものの予想を下回り、反応は陰線でした。

がしかし、予想を下回ったから陰線になったというより、コアCPIに注目が集まっていたのに、その内容が失望されたと解釈するしかないと考えています。

まず、小売売上高は全体的に前回・予想を上回ったものの、コアが予想を下回りました。コア前月比>前月比、の関係は分析通りでした。

グラフ推移は、前年比が2015年5月以来の+1%に達しており、前月比の+1.6%も2015年以降で最大でした。前月比が僅かに市場予想を下回ったものの、はっきり言って良い内容でした。

次に、CPIも悪くありません。前月比・前年比ともに4月以来の水準に復し、グラフ推移は6月をボトムとする上昇基調がはっきりしてきました。この結果も、大きな陰線を形成するような内容ではなかった、と思います。

それに比べると、コアCPIは前月比・前年比ともに前回・予想以下となっています。前回FOMC以降、FRB幹部による物価上昇への疑問がいくつか示されており、それを裏付ける内容でした。具体的には、グラフ推移が前年比は2015年5月の水準で5か月連続で停滞しています。

この内容が大きな陰線となった原因ではないかと考えられます。

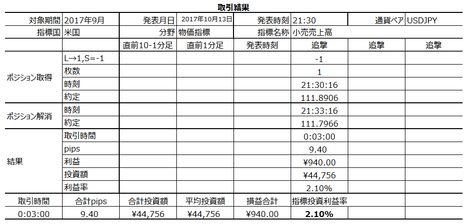

取引結果は次の通りでした。

分析が難しく、大きな指標だったのに、シナリオは発表直後の短期追撃と、その後の短期追撃だけしか用意していませんでした。結果は利確となったものの、ポジション取得のタイミングが悪く、取引前半は含損を抱えていました。

今回の事前調査分析では、小売売上高とCPI・コアCPIの事後差異の過去の方向一致率が高いことを示すとともに(小売売上高>CPI・コアCPI)という過去関係と、その小売売上高は(コア>全体)の関係を示していました。

全体の文脈としては、注目すべき点を外していました。特に、コアCPIは小売売上高と事後差異方向が違います。

事前準備していたシナリオは、指標発表直後に追撃を早期開始して、1分程度で利確/損切でした。その後の追撃再開は、短期利確の繰り返しで、ポジションの長持ちは避けるつもりでした。

結果は、発表直後1分でのポジション解消では含損があったため、利確時期を先伸ばして含益に転じたのを待って利確しました。発表から1分経過時点で決済しなかった根拠は、直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことが100%だったため待てました。

がしかし、更に追撃を繰り返すには難しい位置(111.7付近)だったので、更に追撃することは諦めました。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年10月13日21:30に米国実態指標「小売売上高」と物価指標「CPI」が発表されます。ともに、今回発表は2017年9月分の集計結果です。

両指標が同時発表されたことは、2015年以降で7回あります。その7回の指標発表後の反応pipsと事後差異(発表結果ー市場予想)を一覧表として纏めておきました。表中、事後差異のセルの色分けは、反応との方向一致時が水色、不一致字が黄色、としています。

一見してわかることは、色分けから両指標が事後差異に対して素直に反応する、ということです。また、小売売上高が良い月はCPIが上昇しがちです。そして、反応方向との一致率を見る限り、両指標が同時発表されたときには、小売売上高の事後差異に反応方向が影響を受けがち、ということです。

一致率を求めておきましょう。

小売売上高のCPI・コアCPIとの方向一致率が75%で、反応方向との一致率が100%です。

ーーー$€¥ーーー

そして、関連指標であるPPIとの相関有無について、 7月分析記事 で調べています。この調査は、4半期に一度ぐらいずつ改訂していけばいいでしょう。

さて、相関の有無は、それぞれの指標の実態差異(発表結果ー前回結果)を用いて調べます。結果を下図に示します。

以前から指摘しているように、少なくとも最近は2015年以降は、物価は上流と下流で同時進行で変化しがちです。

当月発表分CPI実態差異結果は、当月発表分PPI実態差異結果と同じに符号となる期待的中率が71%です。

ーーー$€¥ーーー

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月9日)の値です。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。事前差異は、小売売上高の前回結果と市場予想だけから計算しています。

今回のシナリオは、指標発表直後に追撃を早期開始して、1分程度で利確/損切です。その後の追撃再開は、短期利確の繰り返しで、ポジションの長持ちは避けるようにします。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

米国個人消費はGDPの約70%を占めています。米国は世界一の消費大国であり、その米国の景気の良否を把握する上で小売売上高は重要視されています。

小売売上高は、米国商務省経済分析局(BEA)が、小売・サービス業等約5,000社の月間の売上高を集計して毎月第2週に前月分を発表します。

耐久財と非耐久財とに大別され、特に自動車販売・同部品の比重が大きいという特徴があります。そのため、個人消費の動向を確認する上で自動車販売を除いた指標値も同時発表されます。項目別では、自動車や電気製品、建設資材、ガソリンスタンド、総合小売店などの前月比と実額を発表します。

結果は、米国商務省経済分析局(BEA)によるGDP概算の資料や、米労働省労働統計局による生産者物価指数(PPI)のデータにも利用されています。

ーーー$€¥ーーー

消費者物価指数(CPI)は、消費者が購入するモノやサービスなどの価格を指数化した指標です。対象は、全米87都市に住む一般消費者世帯(全人口の80%)が購入する「商品」と「サービス」となっています。コアCPIというのは、価格変動の大きいエネルギーと食品を除いた指数です。

FRBは「前年比2%」の物価上昇を目標としています。主な物価指標には輸入物価指数・生産者物価指数(PPI)・消費者物価指数(CPI)が挙げられますが、CPIはそれらの中で最重要指標とされています。原則は、CPIが低すぎれば購買意欲を刺激するために利下げを行う可能性があり、高すぎれば利上げを行う可能性があります。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。上表が2015年以降の全集計で、下表が小売売上高とCPIとが同時発表された7回の集計です。

最も指標結果に素直に反応する直後1分足跳幅は、過去全平均で26pipsです。そして、小売売上高とCPIとが同時発表されたときは31pipsと、やや反応が大きくなっています。

けれども、分布を見る限りでは、必ずしも同時発表されたときに大きく反応しがちは言えないようです。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

まずは小売売上高です。

今回の市場予想が極端に高い水準となっていることがわかります。PPI発表後に、この市場予想が修正されないか、留意しておく必要があります。

次にCPIです。

停滞か下降を続けていたコアCPI前年比が上昇予想となっていることがポイントです。

ーーー$€¥ーーー

判別式は、小売売上高について前々月(8月発表、7月集計分)で求めた式を引用します。以下、小売売上高(除輸送機器)と書くのが面倒なので、小売売上高コアと記すことにします。

事前差異判別式は、2?前月比事前差異+1?コア前月比事前差異、と各係数を決めると、事前差異判別式の符号(プラスが陽線・マイナスが陰線)と直前10-1分足の方向の一致率が60%でした。

個々の項目毎の直前10-1分足との方向一致率よりは高くなるものの、それほどアテになる数字ではありません。

事後差異判別式は、1?前月比事後差異+2?コア前月比事後差異、と各係数を決めると、事後差異判別式の符号と直後1分足の方向の一致率が83%でした。素直に反応しています。

実態差異判別式は、ー2?前月比実態差異+1?コア前月比実態差異、と各係数を決めると、実態差異判別式の符号と直後11分足の方向の一致率が55%でした。事後差異よりも一致率が低いので、この式を利用することはないでしょう。

ともあれ、事後差異について、コア前月比>前月比、で反応することがわかりました。

(2-2. 過去反応)

過去の小売売上高発表時の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

【3. 定型分析】

今回の定型分析は、小売売上高とCPIとが同時発表された7回の結果についてです。データ数が少ないので、%が荒くなっています。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ100%・100%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下表に示します。

直前1分足は陰線率が89%と、偏りが目立ちます。

直後1分足と直後11分足の方向一致率が100%と高い点を除けば、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は100%です。そして、その100%の方向一致時だけを取り上げると、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことが100%です。指標発表時点から見たその後の方向一致率が高く、且つ、過去に方向が一致した時には全て反応を伸ばしているのだから、指標発表後に反応方向を確認したらすぐに追撃開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは57%です。追撃は、小分けに短期利確を繰り返した方が良さそうです。57%という数字はポジションを長持ちするには少し不安があります。

【4. シナリオ作成】

今回のシナリオは、指標発表直後に追撃を早期開始して、1分程度で利確/損切です。その後の追撃再開は、短期利確の繰り返しで、ポジションの長持ちは避けるようにします。

以上

2017年10月13日21:30発表

以下は2017年10月15日に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は、全体的に前回を大きく上回ったものの予想を下回り、反応は陰線でした。

がしかし、予想を下回ったから陰線になったというより、コアCPIに注目が集まっていたのに、その内容が失望されたと解釈するしかないと考えています。

まず、小売売上高は全体的に前回・予想を上回ったものの、コアが予想を下回りました。コア前月比>前月比、の関係は分析通りでした。

グラフ推移は、前年比が2015年5月以来の+1%に達しており、前月比の+1.6%も2015年以降で最大でした。前月比が僅かに市場予想を下回ったものの、はっきり言って良い内容でした。

次に、CPIも悪くありません。前月比・前年比ともに4月以来の水準に復し、グラフ推移は6月をボトムとする上昇基調がはっきりしてきました。この結果も、大きな陰線を形成するような内容ではなかった、と思います。

それに比べると、コアCPIは前月比・前年比ともに前回・予想以下となっています。前回FOMC以降、FRB幹部による物価上昇への疑問がいくつか示されており、それを裏付ける内容でした。具体的には、グラフ推移が前年比は2015年5月の水準で5か月連続で停滞しています。

この内容が大きな陰線となった原因ではないかと考えられます。

(5-2. 取引結果)

取引結果は次の通りでした。

分析が難しく、大きな指標だったのに、シナリオは発表直後の短期追撃と、その後の短期追撃だけしか用意していませんでした。結果は利確となったものの、ポジション取得のタイミングが悪く、取引前半は含損を抱えていました。

【6. 分析検証】

(6-1. 分析検証)

今回の事前調査分析では、小売売上高とCPI・コアCPIの事後差異の過去の方向一致率が高いことを示すとともに(小売売上高>CPI・コアCPI)という過去関係と、その小売売上高は(コア>全体)の関係を示していました。

全体の文脈としては、注目すべき点を外していました。特に、コアCPIは小売売上高と事後差異方向が違います。

(6-2. シナリオ検証)

事前準備していたシナリオは、指標発表直後に追撃を早期開始して、1分程度で利確/損切でした。その後の追撃再開は、短期利確の繰り返しで、ポジションの長持ちは避けるつもりでした。

結果は、発表直後1分でのポジション解消では含損があったため、利確時期を先伸ばして含益に転じたのを待って利確しました。発表から1分経過時点で決済しなかった根拠は、直後11分足跳幅が直後1分足跳幅を超えて反応を伸ばしたことが100%だったため待てました。

がしかし、更に追撃を繰り返すには難しい位置(111.7付近)だったので、更に追撃することは諦めました。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年10月11日

米国物価指標「PPI(生産者物価指数)」発表前後のUSDJPY反応分析(2017年10月12日21:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

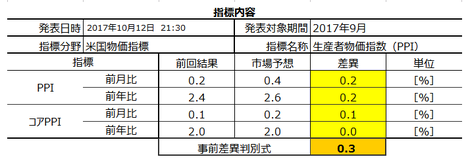

2017年10月12日21:30に米国物価指標「PPI(生産者物価指数)」が発表されます。今回発表は2017年9月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月9日)の値です。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

本指標の意義は、同月集計のCPI(消費者物価指数)との方向一致率が70%近くあることです。

PPI(生産者物価指数、Producer Price Index)は約10,000品目の販売価格(出荷時点価格)を調査・算出した物価指標です。1982年の平均物価を100として算出されています。PPIから、価格変動が大きい食糧・エネルギーを除いた指標がコアPPIです。

内訳には「品目別」「産業別」「製造段階別(原材料・中間財・完成財)」があり、「品目別」「産業別」を見て、結果(「コア指数」「総合指数」)の解釈を行います。

イメージ的には鉱工業・製造業企業の物価指数ですが、実際には輸送業・公益事業・金融業なども含まれています。CPIとの違いは、輸送費・税・補助金・小売業者粗利等が含まれていない点です。

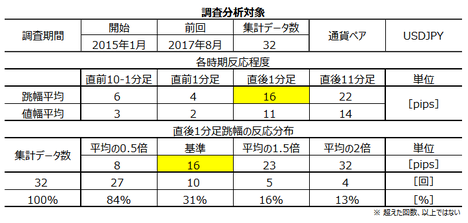

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で16pipsです。平均的な反応程度の指標です。

分布は、9-16pipsに過去53%が収まっています。

たまに(頻度13%)平均の2倍以上(33pips以上)反応していることが気になります。時期は2016年4・7・8・12月分の発表時で、7月分のみは市場予想が大きく外れたときですが、他の3回は原因がわかりません。

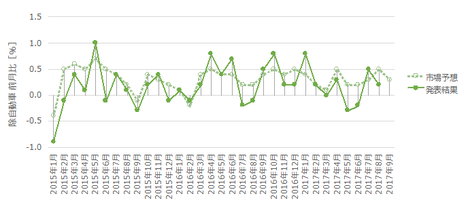

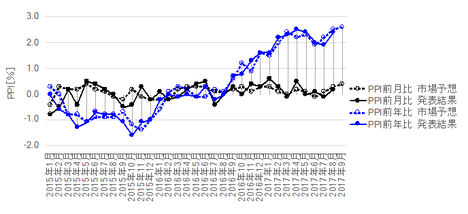

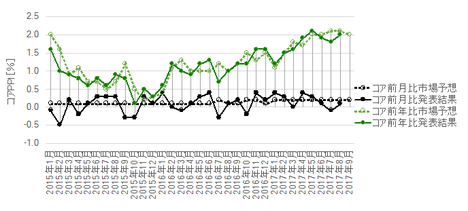

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

PPI前年比・コアPPI前年比は、2015年10月分をボトムに上昇基調でしたが、2017年4・5月分頃をピークに一旦下降に転じています。その後、再上昇中のところで今回発表を迎えています。

直近のピークは、PPI前年比が+2.5%、コアPPI前年比が+2.1%です。これらを上抜ければ、翌日のCPIへの期待が高まり、それは12月利上げを後押しすることになります。

コアPPI前月比は、いつもながら、やる気あるのかという予想です。PPI前月比は6月分がマイナス、3月分が0だったものの、2017年に入って他は全てプラスです。

項目毎に反応方向にどの程度影響しているのかを下表に纏めておきます。

上表の上4行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から5行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から6行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段7行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

事前差異は、1?PPI前月比事前差異+1?PPI前年比事前差異ー1?コアPPI前月比事前差異、という判別式を用いると、この判別式の解の符号と直前10-1分足の方向一致率が56%となりました。あまり、一致率が高くありません。

事後差異は、1?PPI前月比事後差異+3?PPI前年比事後差異+2?コアPPI前月比事後差異+1?コアPPI前年比事後差異、という判別式を用いると、この判別式の解の符号と直後1分足の方向一致率が90%となりました。

一致率が非常に高く、指標結果に応じて素直に反応する指標だとわかります。また、係数を見比べることで、PPI前年比>コアPPI前月比>その他、の順に反応方向に寄与していることがわかります。

実態差異は、ー1?PPI前月比実態差異+2?PPI前年比実態差異+2?コアPPI前月比実態差異+2?コアPPI前年比実態差異、という判別式を用いると、この判別式の解の符号と直後11分足の方向一致率が68%となりました。

実態差異よりも事後差異の方が直後11分足との方向一致率が高いので、本指標は前回結果が反応結果にあまり影響せずに、市場予想との大小関係だけを見ていれば良いことがわかります。

市場予想と発表結果の大小関係が前月と入れ替わった頻度を確認しておきます。

結果は、

となっており、いずれも「市場予想後追い型」ではありません。

適度に入れ替わりが起きており、これは市場予想が適切に予想されている、ということでもあります。やっぱりプロの予想はこうでなくっちゃ。

次に、本指標に先立って9月集計結果が発表されているISM製造業景況指数の価格指数(以下、ISM製造業価格指数と略記)との対比を行います。対比は、それぞれ実態差異(発表結果ー前回結果)を用いて行います。そして、PPIの実態差異は、先述の判別式で求めています。

結果、下図の通り、ISM製造業価格指数結果を前月結果を比べた良し悪しが、同月集計の本指標の前月結果との良し悪しと、方向一致率が38%しかありません。

がしかし、集計月が同じでも調査時期が同じかがわかりません。そこで、ISM製造業価格指数の翌月集計分や前月集計分との対比も行いました。結果、PPIはISMの前月集計分との一致率だけ明らかに高くなっていました。それでも一致率が52%しかありません。

つまり、本指標を先行示唆する対象として、ISM製造業価格指数はアテになりません。

後述する指標一致性分析に依れば、実態差異と直後1分足の方向一致率は68%です。よって、前月分ISM製造業価格指数とPPIの実態差異の方向一致率52%と、PPIの実態差異と直後1分足の方向一致率68%が両立する確率(陽線となる確率)は35%です。

と同時に、前月分ISM製造業価格指数と今月発表分PPIとが不一致だったにも関わらず(つまり、今回PPIの結果がマイナス)、陽線となる確率は、(1−0.52)?(1−0.68)=15%です。

よって、この分析が当たるにせよ外れるにせよ、過去実績から今回の直後1分足が陽線となる確率は、35%+15%=50%です。

ISMを参考にして取引する訳にはいきません。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。跳幅がその2倍の12pips以上だったことは過去一度もありません。もし直前10-1分足の反応が12pips以上に達したら、過去にない異常なことが起きている可能性があります。

次に、直前1分足の過去平均跳幅は4pipsです。この跳幅がその2倍の8pips以上だったことは過去3回(頻度9%)です。

この3回の直後1分足跳幅の平均は21pipsで、これは過去全平均16pipsより5pips大きく反応しています。直前1分足がいつもより大きく動いたときには、直後1分足もやや大きく反応している可能性があります。そして、このとき直前1分足と直後1分足の方向は3回(100%)一致しています。

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率31%)です。直後11分足のそれは8pips(戻り比率36%)です。戻り比率が30%台は他の指標と比べて平均的な数値です。

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

各差異に50%を大きく離れた偏りは見出せません。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ90%・70%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

実態差異と直後1分足の方向一致率が72%となっています。がしかし、直後1分足は、事後差異との一致率の方が高いので、そちらの方が参考になるでしょう。

次に、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が85%と、異常な偏りが見受けられます。その他には、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は68%しかありません。そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは76%です。

指標発表直後の段階で、直後1分足と直後11分足が方向一致するか否かはわかりません。両者が一致するのは68%で、その68%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えていた確率が76%です。

追撃は早期開始し、指標発表から1分を過ぎたら利確した方が良いでしょう。

本指標は、指標時刻前後1分間のみ、素直に反応します。それ以外の時間は、指標発表前も指標発表後も反応方向がどちらになるのかはわかりません。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年10月12日22:30頃に追記しています。

本指標発表結果及び反応は次の通りでした。

結果は全般的に改善し、反応は陽線でした。

PPI前月比こそ予想と同値だったものの、PPI前年比・コアPPI前月比・コアPPI前年比は前回と予想を上回りました。

特に、前年比はPPI・コアPPIともに直近ピークを上回りました。

それにも関わらず、反応は112.45付近で反転し、22:10過ぎには指標発表前までほぼ値を戻しました(112.3)。ちなみに、112.45は1時間足一目均衡表の雲上端のレジスタンスでした。

取引結果は次の通りでした。

直前1分足が陽線側に跳ねたのは21:29:40過ぎです。これでは、ポジションが取れません。

また、直後1分足は、直前1分足の跳ねが8pipsに達していないので、事前シナリオに従って取引を止めました。

追撃はかなりしつこく行ったものの、1時間足一目均衡表の雲上端のレジスタンスを抜けることができませんでした。

事前調査分析内容に問題はありません。

事前準備していたシナリオに問題はありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年10月12日21:30に米国物価指標「PPI(生産者物価指数)」が発表されます。今回発表は2017年9月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月9日)の値です。市場予想は発表直前に確認しておきましょう。

※ 黄色欄は、後述する事前差異判別式の変数と解です。

本指標の特徴は以下の通りです。

- 本指標は、指標時刻前後1分間のみ、過去傾向に応じた反応をします。それ以外の時間は、指標発表前も指標発表後も反応方向がどちらになるのかがわからない指標です。

先行発表されたISM製造業景況指数の価格指数は、本指標結果の良し悪しや反応方向を示唆していません。 - まず先に、本指標の直後1分足反応方向は、1?PPI前月比事後差異+3?PPI?前年比事後差異+2?コアPPI前月比事後差異+1?コアPPI前年比事後差異、という判別式の解の符号(プラスが陽線、マイナスが陰線)との方向一致率が90%です。なお、事後差異とは、発表結果ー市場予想、です。係数から、PPI前年比>コアPP前月比>その他、の順に反応方向に寄与します。

- 直前1分足は過去平均跳幅が4pipsしかありません。この跳幅がその2倍の8pips以上だったことは過去3回(9%)です。

この3回の直後1分足跳幅の平均は21pipsで、これは過去全平均16pipsより5pips大きく反応しています。直前1分足がいつもより大きく動いたときには、直後1分足もやや大きく反応している可能性があります。そして、このとき直前1分足と直後1分足の方向は3回(100%)一致しています。

直前1分足が大きく跳ねるときは、直後1分足の方向と程度を示唆している可能性があります。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

論拠は、直前1分足の陰線率が85%と、異常な偏りがあることです。但し、直前1分足は、過去平均で跳幅が4pips、値幅が2pipsしかありません。そして陽線側へのヒゲが目立ちます。よって、陽線側に跳ねるのを待って逆張りで陰線側へのポジション(売ポジション)が取れる機会を待ちます。そうした機会が無ければ、取引を諦めます。 - 直後1分足は、直前1分足が8pips以上跳ねたときに、同じ方向に指標発表直前にポジションを取ります。指標発表直後の跳ねで利確/損切します。

過去の実績が僅か3回しかないものの、直前1分足が8pips以上跳ねた3回は全て、その跳ねた方向に直後1分足が反応しています。 - 追撃をするなら、指標発表後に早期開始し、発表から1分ぐらいで利確です。

直後1分足と直後11分足の方向一致率が68%で、その68%の方向一致時に両者跳幅を比べて反応を伸ばしていたことが76%あります。これが早期追撃開始の論拠です。一方、発表から1分を過ぎると、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは48%しかありません。よって、発表から1分ぐらいで利確です。 - もしPPI・コアPPIの前年比が直近ピークを上回っていた場合に、追撃を徹底します。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

?U.過去調査詳細

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

【1. 指標概要】

本指標の意義は、同月集計のCPI(消費者物価指数)との方向一致率が70%近くあることです。

PPI(生産者物価指数、Producer Price Index)は約10,000品目の販売価格(出荷時点価格)を調査・算出した物価指標です。1982年の平均物価を100として算出されています。PPIから、価格変動が大きい食糧・エネルギーを除いた指標がコアPPIです。

内訳には「品目別」「産業別」「製造段階別(原材料・中間財・完成財)」があり、「品目別」「産業別」を見て、結果(「コア指数」「総合指数」)の解釈を行います。

イメージ的には鉱工業・製造業企業の物価指数ですが、実際には輸送業・公益事業・金融業なども含まれています。CPIとの違いは、輸送費・税・補助金・小売業者粗利等が含まれていない点です。

ーーー$€¥ーーー

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で16pipsです。平均的な反応程度の指標です。

分布は、9-16pipsに過去53%が収まっています。

たまに(頻度13%)平均の2倍以上(33pips以上)反応していることが気になります。時期は2016年4・7・8・12月分の発表時で、7月分のみは市場予想が大きく外れたときですが、他の3回は原因がわかりません。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

PPI前年比・コアPPI前年比は、2015年10月分をボトムに上昇基調でしたが、2017年4・5月分頃をピークに一旦下降に転じています。その後、再上昇中のところで今回発表を迎えています。

直近のピークは、PPI前年比が+2.5%、コアPPI前年比が+2.1%です。これらを上抜ければ、翌日のCPIへの期待が高まり、それは12月利上げを後押しすることになります。

コアPPI前月比は、いつもながら、やる気あるのかという予想です。PPI前月比は6月分がマイナス、3月分が0だったものの、2017年に入って他は全てプラスです。

ーーー$€¥ーーー

項目毎に反応方向にどの程度影響しているのかを下表に纏めておきます。

上表の上4行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から5行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から6行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段7行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

事前差異は、1?PPI前月比事前差異+1?PPI前年比事前差異ー1?コアPPI前月比事前差異、という判別式を用いると、この判別式の解の符号と直前10-1分足の方向一致率が56%となりました。あまり、一致率が高くありません。

事後差異は、1?PPI前月比事後差異+3?PPI前年比事後差異+2?コアPPI前月比事後差異+1?コアPPI前年比事後差異、という判別式を用いると、この判別式の解の符号と直後1分足の方向一致率が90%となりました。

一致率が非常に高く、指標結果に応じて素直に反応する指標だとわかります。また、係数を見比べることで、PPI前年比>コアPPI前月比>その他、の順に反応方向に寄与していることがわかります。

実態差異は、ー1?PPI前月比実態差異+2?PPI前年比実態差異+2?コアPPI前月比実態差異+2?コアPPI前年比実態差異、という判別式を用いると、この判別式の解の符号と直後11分足の方向一致率が68%となりました。

実態差異よりも事後差異の方が直後11分足との方向一致率が高いので、本指標は前回結果が反応結果にあまり影響せずに、市場予想との大小関係だけを見ていれば良いことがわかります。

ーーー$€¥ーーー

市場予想と発表結果の大小関係が前月と入れ替わった頻度を確認しておきます。

結果は、

- PPI前月比は14回(44%)

- PPI前年比は10回(31%)

- コアPPI前月比は14回(44%)

- コアPPI前年比は10回(31%)

となっており、いずれも「市場予想後追い型」ではありません。

適度に入れ替わりが起きており、これは市場予想が適切に予想されている、ということでもあります。やっぱりプロの予想はこうでなくっちゃ。

ーーー$€¥ーーー

次に、本指標に先立って9月集計結果が発表されているISM製造業景況指数の価格指数(以下、ISM製造業価格指数と略記)との対比を行います。対比は、それぞれ実態差異(発表結果ー前回結果)を用いて行います。そして、PPIの実態差異は、先述の判別式で求めています。

結果、下図の通り、ISM製造業価格指数結果を前月結果を比べた良し悪しが、同月集計の本指標の前月結果との良し悪しと、方向一致率が38%しかありません。

がしかし、集計月が同じでも調査時期が同じかがわかりません。そこで、ISM製造業価格指数の翌月集計分や前月集計分との対比も行いました。結果、PPIはISMの前月集計分との一致率だけ明らかに高くなっていました。それでも一致率が52%しかありません。

つまり、本指標を先行示唆する対象として、ISM製造業価格指数はアテになりません。

後述する指標一致性分析に依れば、実態差異と直後1分足の方向一致率は68%です。よって、前月分ISM製造業価格指数とPPIの実態差異の方向一致率52%と、PPIの実態差異と直後1分足の方向一致率68%が両立する確率(陽線となる確率)は35%です。

と同時に、前月分ISM製造業価格指数と今月発表分PPIとが不一致だったにも関わらず(つまり、今回PPIの結果がマイナス)、陽線となる確率は、(1−0.52)?(1−0.68)=15%です。

よって、この分析が当たるにせよ外れるにせよ、過去実績から今回の直後1分足が陽線となる確率は、35%+15%=50%です。

ISMを参考にして取引する訳にはいきません。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が6pipsです。跳幅がその2倍の12pips以上だったことは過去一度もありません。もし直前10-1分足の反応が12pips以上に達したら、過去にない異常なことが起きている可能性があります。

次に、直前1分足の過去平均跳幅は4pipsです。この跳幅がその2倍の8pips以上だったことは過去3回(頻度9%)です。

この3回の直後1分足跳幅の平均は21pipsで、これは過去全平均16pipsより5pips大きく反応しています。直前1分足がいつもより大きく動いたときには、直後1分足もやや大きく反応している可能性があります。そして、このとき直前1分足と直後1分足の方向は3回(100%)一致しています。

そして、直後1分足の過去平均跳幅と値幅の差は5pips(1ー値幅/跳幅=戻り比率31%)です。直後11分足のそれは8pips(戻り比率36%)です。戻り比率が30%台は他の指標と比べて平均的な数値です。

【3. 定型分析】

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

各差異に50%を大きく離れた偏りは見出せません。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ90%・70%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

実態差異と直後1分足の方向一致率が72%となっています。がしかし、直後1分足は、事後差異との一致率の方が高いので、そちらの方が参考になるでしょう。

次に、反応一致性分析の結果を下表に示します。

直前1分足の陰線率が85%と、異常な偏りが見受けられます。その他には、先に形成されたローソク足が後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下表に示します。

直後1分足と直後11分足との方向一致率は68%しかありません。そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びていたことは76%です。

指標発表直後の段階で、直後1分足と直後11分足が方向一致するか否かはわかりません。両者が一致するのは68%で、その68%の方向一致時に直後11分足跳幅が直後1分足跳幅を超えていた確率が76%です。

追撃は早期開始し、指標発表から1分を過ぎたら利確した方が良いでしょう。

本指標は、指標時刻前後1分間のみ、素直に反応します。それ以外の時間は、指標発表前も指標発表後も反応方向がどちらになるのかはわかりません。

【4. シナリオ作成】

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

- 直前1分足は陰線と見込みます。

論拠は、直前1分足の陰線率が85%と、異常な偏りがあることです。但し、直前1分足は、過去平均で跳幅が4pips、値幅が2pipsしかありません。そして陽線側へのヒゲが目立ちます。よって、陽線側に跳ねるのを待って逆張りで陰線側へのポジション(売ポジション)が取れる機会を待ちます。そうした機会が無ければ、取引を諦めます。 - 直後1分足は、直前1分足が8pips以上跳ねたときに、同じ方向に指標発表直前にポジションを取ります。指標発表直後の跳ねで利確/損切します。

過去の実績が僅か3回しかないものの、直前1分足が8pips以上跳ねた3回は全て、その跳ねた方向に直後1分足が反応しています。 - 追撃をするなら、指標発表後に早期開始し、発表から1分ぐらいで利確です。

直後1分足と直後11分足の方向一致率が68%で、その68%の方向一致時に両者跳幅を比べて反応を伸ばしていたことが76%あります。これが早期追撃開始の論拠です。一方、発表から1分を過ぎると、直後1分足終値を超えて直後11分足終値が反応を伸ばしていたことは48%しかありません。よって、発表から1分ぐらいで利確です。 - もしPPI・コアPPIの前年比が直近ピークを上回っていた場合に、追撃を徹底します。

以上

2017年10月12日21:30発表

以下は2017年10月12日22:30頃に追記しています。

?V.発表結果検証

【5. 発表結果】

(5-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

結果は全般的に改善し、反応は陽線でした。

PPI前月比こそ予想と同値だったものの、PPI前年比・コアPPI前月比・コアPPI前年比は前回と予想を上回りました。

特に、前年比はPPI・コアPPIともに直近ピークを上回りました。

それにも関わらず、反応は112.45付近で反転し、22:10過ぎには指標発表前までほぼ値を戻しました(112.3)。ちなみに、112.45は1時間足一目均衡表の雲上端のレジスタンスでした。

(5-2. 取引結果)

取引結果は次の通りでした。

直前1分足が陽線側に跳ねたのは21:29:40過ぎです。これでは、ポジションが取れません。

また、直後1分足は、直前1分足の跳ねが8pipsに達していないので、事前シナリオに従って取引を止めました。

追撃はかなりしつこく行ったものの、1時間足一目均衡表の雲上端のレジスタンスを抜けることができませんでした。

【6. 分析検証】

(6-1. 分析検証)

事前調査分析内容に問題はありません。

(6-2. シナリオ検証)

事前準備していたシナリオに問題はありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

以上

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

2017年10月05日

米国雇用統計発表前後のUSDJPY反応分析(2017年10月6日21:30発表結果検証済)

以下、「?T.指標予想要点」「?U.過去調査詳細」を事前投稿し、「?V.発表結果検証」を事後投稿しています。ブログの日付は事前投稿日となっています。指標発表後に事後投稿し、その日時は「?V.発表結果検証」のタイトル行付近に記載しています。

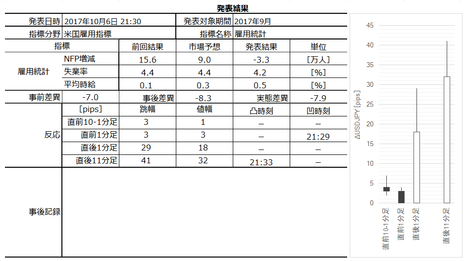

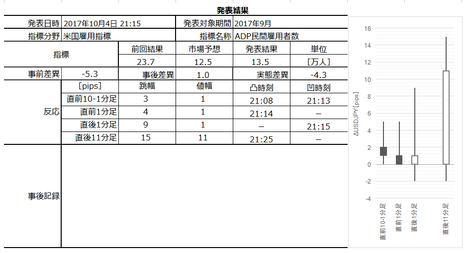

2017年10月6日21:30に米国雇用指標「雇用統計」が発表されます。今回発表は2017年9月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月4日)の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以上の詳細ないしは論拠は、以下の「?T.調査・分析」に記しています。

公開情報や既出情報に基づく調査を行い、過去の指標と反応の関係を比較分析しています。方向に関する的中率に比べ、程度に関する的中率は残念ながら低いというのが実情です。利確・損切の目安は、過去平均値を最近の反応の大小と見比べて感覚的に微修正しています。

米国雇用統計は、市場の関心が最も高い経済指標として有名です。

過去に最も反応したのはNFP(非農業部門雇用者数)ですが、最近は平均時給への注目が高まっています。これは、以前にFRB幹部が注目していると発言したからです。現在、米国経済は成長とインフレが持続しています。インフレが進むのに賃金が上昇しなければ、いずれ成長が腰折れしてしまいます。だから、FRBは平均時給の上昇に関心があるのです。

本指標に関する調査期間と、過去の反応程度・分布を下表に纏めておきます。

最も指標結果に素直に反応する直後1分足跳幅は、過去平均で50pipsにも達しています。反応が非常に大きいため、指標発表時刻を跨いでポジションを持つことは慎重でなければいけません。

過去の発表結果と市場予想を下図に一覧します。

下図は発表結果と市場予想をプロットしています。市場予想は発表直前の値をプロットし、発表結果は後に修正値が発表されても定時発表値のままをプロットしています。

次に、見るべきポイントを絞り込むため、主要項目毎に反応方向にどの程度影響しているのかを下表に纏めておきました。

上表の上3行は、各項目をひとつずつ反応方向との一致率を求めています。これは予備計算のようなもので、この予備計算は最も反応方向との一致率が高い項目に注目しています。

上から4行目は、事前差異(市場予想ー前回結果)と直前10-1分足の方向一致率が高くなるように、各項目の係数を求めています。

上から5行目は、事後差異(発表結果ー市場予想)と直後1分足の方向一致率が高くなるように、各項目の係数を求めています。

最下段6行目は、実体差異(前回改定値結果ー市場予想)と直後11分足の方向一致率が高くなるように、各項目の係数を求めています。

結果、1?NFP増減事前差異[万人]+15?失業率事前差異[%]ー2?平均時給事前差異[%]、という判別式で求めた解の符号(プラスが陽線、マイナスが陰線)は、直前10-1分足との方向一致率が76%です。

同様に、1?NFP増減事後差異[万人]ー10?失業率事後差異[%]+30?平均時給事後差異[%]、という判別式で求めた解の符号は、直後1分足との方向一致率が87%です。

実態差異判別式も高い一致率を示していますが、事後差異よりも一致率が低いので用いることはないでしょう。

最も市場の関心を集めるだけに、雇用統計の結果を事前分析した記事は、毎月数多く見受けられます。

例えば、ISM製造業景況指数や同非製造業景況指数の内訳には、雇用指数というのがあります。また、ADP民間雇用者数も有名です。同月のこれら指数・指標結果に絡めて当月の雇用統計の結果を論じる記事は、かなり多く見受けられます。

代表的な先行指標に、ISM製造業景況指数の雇用指数、ISM非製造業景況指数の雇用指数、ADP民間雇用者数、が挙げられます。2015年1月集計分以降のNFP増減数との方向一致率を調べておきました。

上図からわかるように、どの指標も先行していてもアテになりません。

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示します。

まず、直前10-1分足は、過去平均跳幅が7pipsです。跳幅がその1.5倍の10pips以上だったことは過去8回(頻度25%)あります。

この8回の直後1分足跳幅は46pipsで、これは直後1分足の過去全平均50pipsとほぼ同じです。また、この8回の直前10-1分足と直後1分足の方向が一致したことは3回(一致率38%)です。

つまり、直前10-1分足の反応がいつもより大きくても、それが直後1分足の反応程度や方向を示唆しているとは言えません。

次に、直前1分足の過去平均跳幅は16pipsです。16pipsという数字は、多くの指標の発表直後反応と同じぐらい動いています。

この跳幅が20pips以上だったことは過去7回(頻度22%)です。

この7回の直後1分足跳幅の平均は53pipsで、これは過去全平均50pipsとほぼ同じです。そして、このとき直前1分足と直後1分足の方向が一致したことは2回(一致率29%)です。

つまり、直前1分足の反応が20pips以上に達しても、それが直後1分足の反応が大きいとは言えません。但し、こうした場合には、直後1分足が直前1分足と逆方向に反応することが多いようです(71%)。

そして、直後1分足の過去平均跳幅と値幅の差は13pips(1ー値幅/跳幅=戻り比率26%)です。直後11分足のそれは19pips(戻り比率31%)です。反応が大きい指標だけに戻りのpipsも大きいので、高値(安値)掴みには気を付けましょう。

直後1分足の過去平均跳幅は50pipsです。

過去平均の50pipsを超えたことは14回(頻度44%)です。この14回の事例では、直後1分足跳幅を直後11分足跳幅が超えたことが9回(64%)です。終値同士を比較した場合、反応が伸びたことは6回(43%)です。

直後1分足が大きく跳ねても、その後に反応を伸ばし続けるとは言えません。

この結果は過去の経験に反しています。

雇用統計の初期反応が大きい場合、反応が長時間に亘って一方向に継続することが多いのです。よって、そうした大きく反応するときには、発表から11分経過した頃に戻りが起きやすいと理解した方がしっくりきます。

ならば、直後1分足が50pips以上跳ねたときには、この頃(直後11分足終値がつく頃)に再追撃を行うか否か、再びチャートと相談すれば良いのです。

この項は、定量データによる裏付けがなく、過去の感触に基づくことにご注意ください。

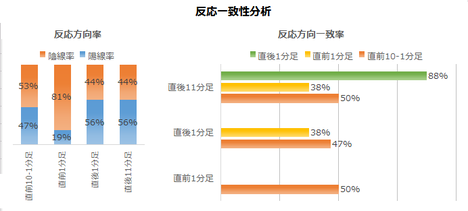

指標一致性分析は、指標の前回結果と市場予想の差(事前差異)と、発表結果と市場予想の差(事後差異)と、発表結果と前回結果の差(実態差異)を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。詳細は 「指標一致性分析」 をご参照願います。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。詳細は 「反応一致性分析」 をご参照願います。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。詳細は 「反応性分析」 をご参照願います。

まず、指標一致性分析の結果を下表に示します。

事前差異と直前10-1分足の方向一致率は77%です。今回の事前差異はマイナスなので、直前10-1分足が陰線となる期待的中率が77%ということです。

事後差異と直後1分足・直後11分足の方向一致率がそれぞれ88%・81%となっています。市場予想に対する発表結果の良し悪しに、素直に反応する指標です。

次に、反応一致性分析の結果を下図に示します。

直前1分足は陰線率が81%と、偏りが目立ちます。他のローソク足には、そういった単純で極端な偏りは見受けられません。

そして、直後1分足と直後11分足の方向一致率は88%です。反転リスクはあまり考えなくても良いものの、とはいえ、直後11分足が直後1分足の値幅を削ることもあります。直後1分足の反応が大きい指標だけに、その点は注意が必要です。

その他、先に形成されたローソク足が、後で形成されるローソク足の方向を示唆している兆しはありません。

最後に、反応性分析の結果を下図に示します。

直後1分足と直後11分足との方向一致率は88%です。そして、その88%の方向一致時だけに注目したとき、直後1分足跳幅を直後11分足跳幅が超えて反応を伸ばしたことは82%です。指標発表時点から見たその後の方向一致率が高く、且つ、反応を伸ばしているのだから、指標発表後に反応方向を確認したら、追撃は早期開始です。

そして、指標発表から1分を経過すると、直後1分足終値を超えて直後11分足終値が伸びたことは47%です。早期追撃で得たポジションは、指標発表から1分を過ぎたら早めに利確した方が良さそうです。

過去の経験から言えば、この分析に現れていない「騙し」が過去に散見されます。ここで言う「騙し」とは、発表と同時もしくは発表から3秒ぐらい、その後と逆方向に反応が生じることが多いのです。もちろん、3秒を過ぎて反転したこともあったでしょうから、これは特に記憶に残っている感触です。

追撃方向をあまり拙速に決めると、痛い目に遭うことも多いので、この点はご注意ください。

そして、発表から1分経過時点での関心は、いつ利確(損切)するかと、更に追撃を行うか、です。

直後1分足終値に対し直後11分足終値が伸びていたことは、意外に小さく50%未満しかありません。よって、発表から1分以内に取得した追撃ポジションは、発表から1分を過ぎたら利確のタイミングを見つけた方が良いでしょう。

複数回の追撃を行うなら、高値(安値)掴みには気を付けましょう。

通常の反応程度の指標では、15分足と1時間足のチャートでレジスタンスやサポートを事前に手元にメモしておくだけで、追撃の成功率がだいぶ改善できます。がしかし、雇用統計は非常に大きく反応する指標です。4時間足と日足のチャートで、事前にレジスタンスやサポートをメモして手元に置いて取引した方が良いでしょう。

たったこれだけの習慣で、追撃の収益率は2倍(成功率はもっと)になるものです。2倍というのは感触で、定量的な裏付けはありません。

そして、経済指標発表時の取引で追撃の収益率が倍になるということは、指標発表時以外の取引の1日分の収益を時間圧縮して確保できるということです。1日分というのは感触で、これも定量的な裏付けはありません。

何かいちいち但し書きが面倒ですが、だいたいそういうことです。

以上の本指標特徴を踏まえ、後記詳述した調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年10月6日23:10頃に追記しています。

本指標発表結果及び反応は次の通りでした。

NFP増減はマイナスでした。調査期間(2015年以降)においてマイナスは初めてです。がしかし、失業率は4.2%、平均時給は+0.5%で、かなり良い数字となりました。失業率4.2%も調査期間で最も良い数字で、平均時給は2016年1月以来の数字でした。

その結果、反応は陽線となったものの、NFPがこれほど悪いことについて馴れていないため、上昇はゆっくりとしたものでした。

取引結果は次の通りでした。

直前1分足の取引中止は、分析に挙げた20pipsの跳ねが怖かったためです。直前10-1分足がほとんど動かず、指標発表前に113円付近まで上昇していたこともあり、どちらかに大きく跳ねるのが嫌だったためです。

発表時刻を跨いだ取引を中止したのは、シナリオにより直前1分足に大きな跳ねがなかったため、です。

今回はいつもの分析方法だと当たらないケースだったかも知れません。

NFPがこれほど悪くても折込み済とされることなど、記憶にありません。陽線での反応は当然のことにせよ、失業率4.2%・平均時給+0.5%という良い数字はどこで反応が伸びるのを止めるのかがわかりません。

事前準備していたシナリオには問題ありません。

下表に、本ブログを始めてからの本指標シナリオでの取引成績を纏めておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

そして、本記事は筆者個人の見解に基づいています。本記事に含まれる価格・データ・その他情報等は、本記事に添付されたリンク先とは関係ありません。また、取引や売買における意思決定を、本記事の記載通りに行うことは適切ではありません。そして、本記事の内容が資格を持った投資専門家の助言ではないことを明記しておきます。記載内容のオリジナリティや信頼性確保には努めているものの、それでも万全のチェックは行えていない可能性があります。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

?T.指標予想要点

2017年10月6日21:30に米国雇用指標「雇用統計」が発表されます。今回発表は2017年9月分の集計結果です。

今回の市場予想と前回結果は次の通りです。市場予想は本記事作成時点(10月4日)の値です。市場予想は発表直前に確認しておきましょう。

本指標の特徴は以下の通りです。

- 指標発表から1分間の反応は極めて大きいため注意が必要です。その間の反応方向は、本指標取引に多くのプロが参加するため、個別項目の良し悪しだけでなく総合的な解釈によって決まります。一見すると素直とは言えない場合も散見されます。