この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2017年03月20日

英国物価指標「CPI・RPI・PPI」発表前後のGBPJPY反応分析(2017年3月21日18:30発表結果検証済)

2017年3月21日18:30に英国物価指標「CPI・RPI・PPI」が発表されます。CPIは消費者物価指数、RPIは小売物価指数、PPIは生産者物価指数、のことです。今回発表は2017年2月分の集計結果です。

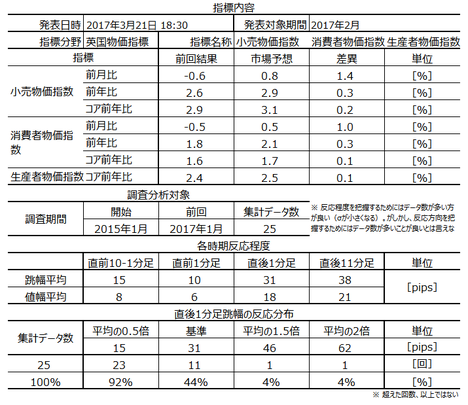

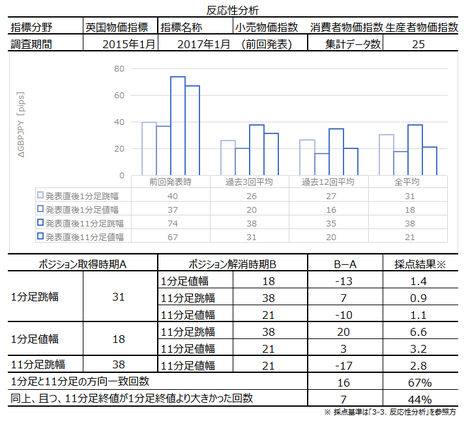

本指標の要点は下表に整理しておきました。

市場は明らかに前月結果からの改善を予想しています。また、過去平均の反応は30pipsに達しており、大きな反応をする指標だと言えるでしょう。直後1分足跳幅が過去最大のときは69pips(2015年7月分データ、同年8月18日発表)となっています。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

物価は、生産者→小売→消費者の順に波及すると考えられます。他の主要国ではこれら物価指数が別々に発表されますが、英国は一度に発表しています。

CPIは、消費者の製品・サービス購入価格を指数化した指標で、どの国でも最重視されています。英国は年2%のインフレ目標が設定されています。CPIコアは、CPIから価格変動の激しいエネルギー・食品・タバコ・アルコールを除いた数値を指しています。英国ではタバコ・アルコールの価格変動が大きいのでしょうか。不思議です。

RPIに含まれてCPIに含まれない対象に住宅費があります。RPIではCPIよりも数値が高くなります。RPIコアは、RPIから価格変動の激しいエネルギー・食品・タバコ・アルコールを除いた数値を指しています。英国では年金給付額が法律によってRPI規準で決定されています。

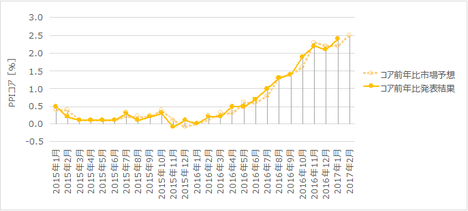

PPIはあまり大きな反応を生じないように見受けられます。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの25回分のデータに基づいています。

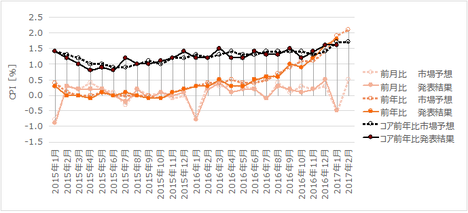

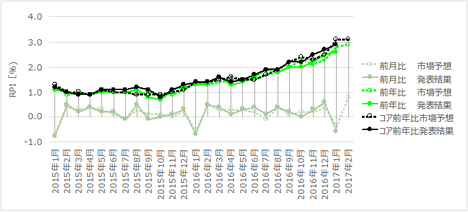

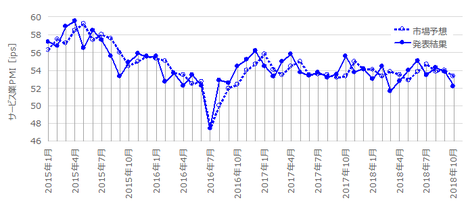

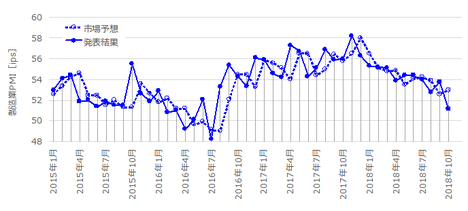

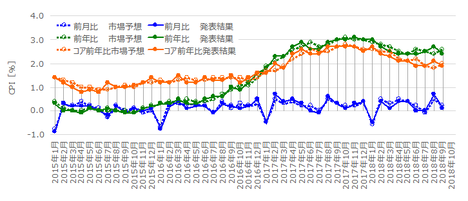

下図に過去の市場予想と発表結果を示します。上からCPI・RPI・PPIです。

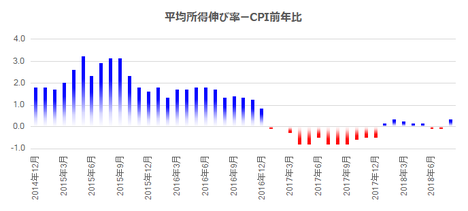

英国の物価は2015年後半から上昇しています。これは、実態指標の改善に伴う雇用逼迫・賃金上昇という望ましい物価上昇ではありません。EURGBPの上昇・GBPUSDの下降(いずれもGBP安)が原因と考えると、時期的に符合します。お使いのFX会社の月足チャートで見てください。

このように解釈すると、英国物価指標発表時には物価が為替に影響を与えるものの、全期間的には為替が物価(前月比)に影響を与えると捉えた方が良さそうです。そして、今回発表される2月分データのCPI前月比・RPI前月比は対前月大幅改善となっています。ところが、2016年10月以降のEURGBPやGBPUSDは、2016年10月よりも全体的にGBP高の側になっています。

つまり今回、市場予想ほどには物価上昇していないのではないでしょうか。

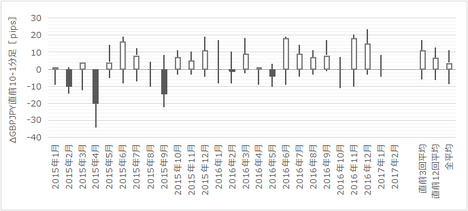

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前10-1分足は陽線率76%となっています。

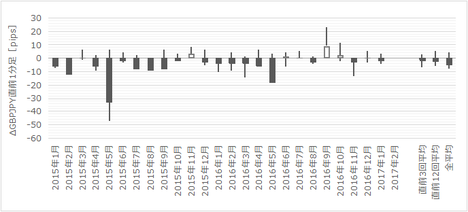

次に、直前1分足は陰線率82%となっています。

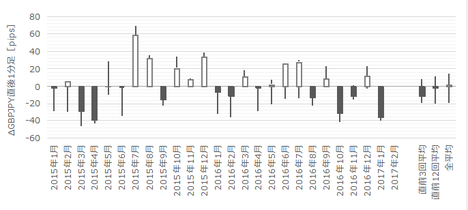

そして、直後1分足は事前差異(今回はプラス)との方向一致率が76%となっています。事後差異との方向一致率も83%あるので、指標が良ければ素直に陽線、悪ければ陰線で反応していたことがわかります。

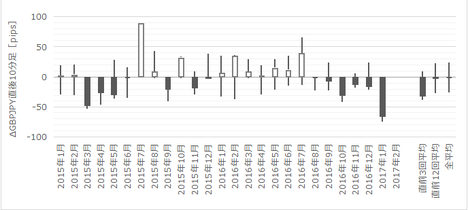

最後に、直後11分足は直前1分足との方向一致率が67%(3回に2回)あるものの、直後1分足終値よりも直後11分足終値が伸びたことは44%しかありません。よって、初期反応を見てから追いかけてポジションを持つべきではありません。

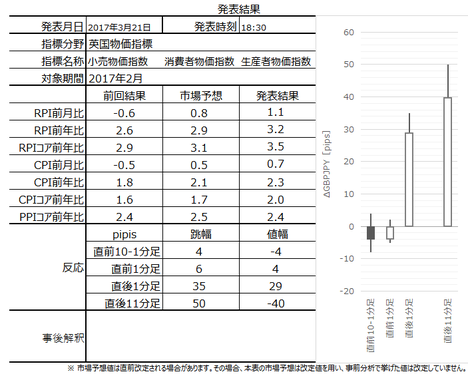

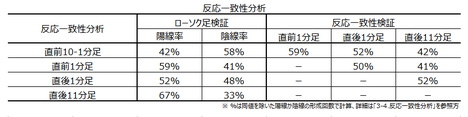

以下は、分析シートのみ添付しておきます。分析結果については、上記ローソク足検証の項で記載しています。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

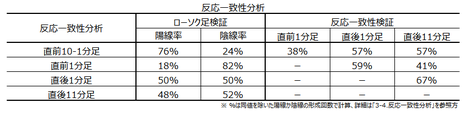

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

以下は2017年3月22日21:30頃に追記しています。

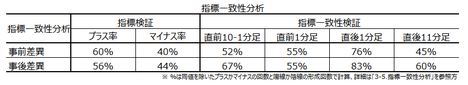

本指標発表結果及び反応は次の通りでした。

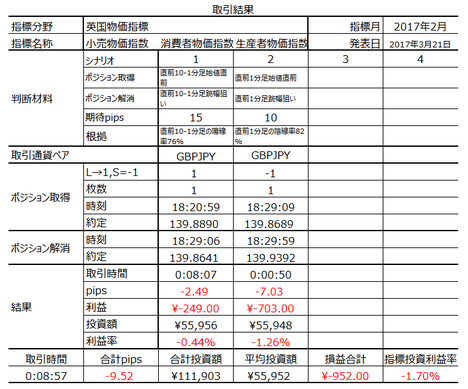

取引結果は次の通りでした。

負けました。

コアがCPI・RPI・PPIとも去年より2%以上上昇です。

BOEはCPIが2%を超えても容認する旨を公表しています。確か、過去には何と5%まで利上げしなかったことさえあります。BOEは簡単に政策変更しないのです。

がしかし、「どうするんだ」という声は、きっとこれから大きくなるのでしょう。

事前調査分析内容を、以下に検証します

指標については、以下のように事前分析していました。

結果は全般に市場予想を上回りました。

為替との時間差か、為替以外の予兆について、研究を続けます。駄文・駄分析を申し訳ありません。

次に、シナリオについてです。事前に用意していたシナリオは次の通りです。

次に定量分析が外れるまで、定性分析と定量分析の結論が異なる場合には、定量分析結論を優先しましょう。

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

本指標の要点は下表に整理しておきました。

市場は明らかに前月結果からの改善を予想しています。また、過去平均の反応は30pipsに達しており、大きな反応をする指標だと言えるでしょう。直後1分足跳幅が過去最大のときは69pips(2015年7月分データ、同年8月18日発表)となっています。

次に、本指標発表前後にポジションを持つときのポイントを整理しておきます。

- 指標の定性分析結論は次の通りです。

すなわち、本指標発表時にこそ物価が為替に影響を与えるものの、全期間的には為替が物価(前月比)に影響を与えています。今回発表される2月分データのCPI前月比・RPI前月比は対前月大幅改善となっています。ところが、2016年10月以降のEURGBPやGBPUSDは、2016年10月よりも全体的にGBP高の側になっています。

よって、今回は市場予想ほど全般的に物価上昇していないのではないでしょうか。陰線での初期反応、が結論です。 - 次の反応を予想しています。

まず、直前10-1分足は過去に陽線率76%となっています。これは、市場予想が全般的に改善となっていることと一致しています。

次に、直前1分足は陰線率82%となっています。比較的大きく反応する指標では、このように直前1分足が陰線になることが多いものです。

これらは実際のチャートがよほど極端に動いていない限り、ポジションを取ってみます。 - 今回は指標発表後にはポジションを持ちません。

まず、直後1分足は事前差異(今回はプラス)との方向一致率が76%、という定量分析結果となっています。一方、上述の定性分析では今回は陰線という可能性が高いと結論付けています。ふたつの分析結果が矛盾しており、指標発表を跨ぐことになる直後1分足での取引を諦めます。

次に、直後1分足と直後11分足の方向一致率が67%あります。素直に考えれば、追いかけてポジションを持っても良さそうですが、直後1分足終値よりも直後11分足終値が伸びたことは44%しかありません。ならば、初期反応を待って、初期反応の方向に対し逆張りするのは「逆張り」だから駄目です。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

?T.調査

【1. 指標概要】

物価は、生産者→小売→消費者の順に波及すると考えられます。他の主要国ではこれら物価指数が別々に発表されますが、英国は一度に発表しています。

CPIは、消費者の製品・サービス購入価格を指数化した指標で、どの国でも最重視されています。英国は年2%のインフレ目標が設定されています。CPIコアは、CPIから価格変動の激しいエネルギー・食品・タバコ・アルコールを除いた数値を指しています。英国ではタバコ・アルコールの価格変動が大きいのでしょうか。不思議です。

RPIに含まれてCPIに含まれない対象に住宅費があります。RPIではCPIよりも数値が高くなります。RPIコアは、RPIから価格変動の激しいエネルギー・食品・タバコ・アルコールを除いた数値を指しています。英国では年金給付額が法律によってRPI規準で決定されています。

PPIはあまり大きな反応を生じないように見受けられます。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの25回分のデータに基づいています。

(2-1. 過去情報)

下図に過去の市場予想と発表結果を示します。上からCPI・RPI・PPIです。

英国の物価は2015年後半から上昇しています。これは、実態指標の改善に伴う雇用逼迫・賃金上昇という望ましい物価上昇ではありません。EURGBPの上昇・GBPUSDの下降(いずれもGBP安)が原因と考えると、時期的に符合します。お使いのFX会社の月足チャートで見てください。

このように解釈すると、英国物価指標発表時には物価が為替に影響を与えるものの、全期間的には為替が物価(前月比)に影響を与えると捉えた方が良さそうです。そして、今回発表される2月分データのCPI前月比・RPI前月比は対前月大幅改善となっています。ところが、2016年10月以降のEURGBPやGBPUSDは、2016年10月よりも全体的にGBP高の側になっています。

つまり今回、市場予想ほどには物価上昇していないのではないでしょうか。

(2-2. 過去反応)

過去の直前10-1分足・直前1分足・直後1分足・直後11分足の始値基準ローソク足を示しておきます。

直前10-1分足は陽線率76%となっています。

次に、直前1分足は陰線率82%となっています。

そして、直後1分足は事前差異(今回はプラス)との方向一致率が76%となっています。事後差異との方向一致率も83%あるので、指標が良ければ素直に陽線、悪ければ陰線で反応していたことがわかります。

最後に、直後11分足は直前1分足との方向一致率が67%(3回に2回)あるものの、直後1分足終値よりも直後11分足終値が伸びたことは44%しかありません。よって、初期反応を見てから追いかけてポジションを持つべきではありません。

?U. 分析

以下は、分析シートのみ添付しておきます。分析結果については、上記ローソク足検証の項で記載しています。

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

指標一致性分析は、指標の前回結果・市場予想・発表結果の差を求め、そのプラス・マイナスと反応方向に偏りがないかを調べています。

【6. シナリオ作成】

以上の調査・分析結果に基づき、以下のシナリオで取引に臨みます。

2017年3月21日18:30発表

以下は2017年3月22日21:30頃に追記しています。

?V. 結果

【7. 発表結果】

(7-1. 指標結果)

本指標発表結果及び反応は次の通りでした。

(7-2. 取引結果)

取引結果は次の通りでした。

負けました。

コアがCPI・RPI・PPIとも去年より2%以上上昇です。

BOEはCPIが2%を超えても容認する旨を公表しています。確か、過去には何と5%まで利上げしなかったことさえあります。BOEは簡単に政策変更しないのです。

がしかし、「どうするんだ」という声は、きっとこれから大きくなるのでしょう。

【8. 調査分析検証】

事前調査分析内容を、以下に検証します

指標については、以下のように事前分析していました。

- 指標の定性分析結論は次の通りです。

すなわち、本指標発表時にこそ物価が為替に影響を与えるものの、全期間的には為替が物価(前月比)に影響を与えています。今回発表される2月分データのCPI前月比・RPI前月比は対前月大幅改善となっています。ところが、2016年10月以降のEURGBPやGBPUSDは、2016年10月よりも全体的にGBP高の側になっています。

よって、今回は市場予想ほど全般的に物価上昇していないのではないでしょうか。陰線での初期反応、が結論です。

結果は全般に市場予想を上回りました。

為替との時間差か、為替以外の予兆について、研究を続けます。駄文・駄分析を申し訳ありません。

次に、シナリオについてです。事前に用意していたシナリオは次の通りです。

- 次の反応を予想しています。

まず、直前10-1分足は過去に陽線率76%となっています。これは、市場予想が全般的に改善となっていることと一致しています。

次に、直前1分足は陰線率82%となっています。比較的大きく反応する指標では、このように直前1分足が陰線になることが多いものです。

これらは実際のチャートがよほど極端に動いていない限り、ポジションを取ってみます。 - 今回は指標発表後にはポジションを持ちません。

まず、直後1分足は事前差異(今回はプラス)との方向一致率が76%、という定量分析結果となっています。一方、上述の定性分析では今回は陰線という可能性が高いと結論付けています。ふたつの分析結果が矛盾しており、指標発表を跨ぐことになる直後1分足での取引を諦めます。

次に、直後1分足と直後11分足の方向一致率が67%あります。素直に考えれば、追いかけてポジションを持っても良さそうですが、直後1分足終値よりも直後11分足終値が伸びたことは44%しかありません。ならば、初期反応を待って、初期反応の方向に対し逆張りするのは「逆張り」だから駄目です。

次に定量分析が外れるまで、定性分析と定量分析の結論が異なる場合には、定量分析結論を優先しましょう。

【9. シナリオ検証】

以上

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

ーーー以下は広告ですーーー

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

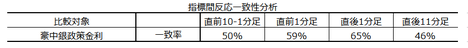

豪州金融政策「RBA金融政策決定理事会議事録」公表前後のAUDJPY反応分析(2017年3月21日09:30発表結果検証済)

2017年2月21日09:30に豪州金融政策「RBA金融政策決定理事会議事録」が公表されます。今回公表される議事録は2017年3月7日の理事会分です。

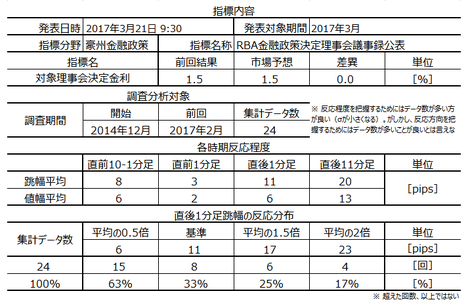

過去情報を下表に整理しておきました。

本議事録の元となる前回理事会では「市場予想通りに現状維持」が結論です。直後1分足・直後11分足ともに陰線での反応となっていました。

下表からは、たまに大きく反応することもあるように読み取れますが、これは市場予想ないしは発表結果が金利改定だった事例も含むためです。よって、今回のように理事会結論が「市場予想通りに現状維持」だった場合の議事録公表時は、下表平均値よりも更に小さな反応となります。

本公表時の取引を考えている人のために、過去傾向と分析結論を纏めておきます。正直、調査・分析結果からは、今回の取引はお勧めできません。

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

RBA議事録の要点は「政策金利決定理由(方針)」「インフレ動向」「経済見通し」です。

がしかし、最も関心が高い政策金利決定方針については、しばしば市場予想を裏切ってサプライズを起こしています。つまり、結果から言えば(サプライズが生じる以上)最も関心がある「政策金利」が読み取れていない、ということになります。

それにも関わらず、公表された議事録から次回の理事会決定を予測せざるを得ないため、内容によってはAUDが大きく反応します。疑心暗鬼もあって、どの文言によって議事録公表時の反応方向が決まるのかはわからない、というのが本音です。

むしろ個人的には、すぐに役立つ情報だと言えないものの、公的機関によるインフレ動向や経済見通しを直近の経済指標の解釈を見直すことに使う方が役立つ、と考えています。そもそも豪州経済に関して入手できる情報は、米欧中に比べて少ないのですから。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの24回分のデータに基づいています。

省略します。

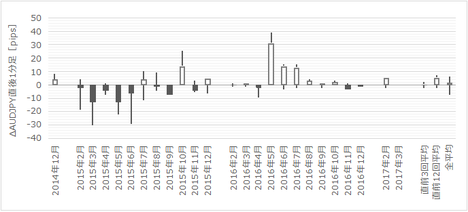

最も素直な反応が現れやすい始値基準直後1分足のみ下図に示しておきます。直前10-1分足・直前1分足・直後11分足の前々回までの23回分の始値基準ローソク足は、 こちら をご参照願います。

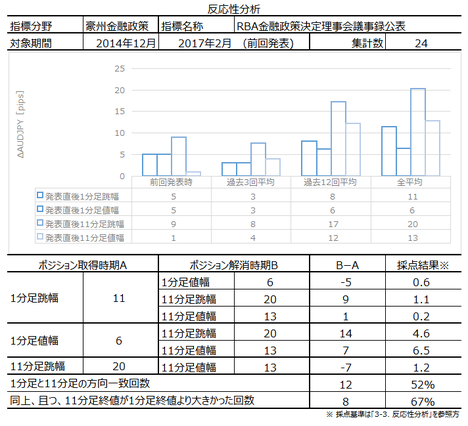

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

なお、RBA政策金利発表時(金融政策理事会当日)と同議事録公表時の始値基準ローソク足の一致率は、下表のようになります。ちなみに、前回3月7日の「市場予想通り現状維持」発表時の直後1分足は陰線でした。

市場予想が発表結果と異なる場合と金利改定の場合が調査期間中に少ないので、本分析は割愛しました。

今回は、取引を行いません。

以下は2017年3月21日13:00頃に追記しています。

本公表による反応は次の通りでした。

今回はポジションを取っていません。

まず、発表内容に関して、です。

事前分析は下記の通りです。

議事録の内容は、NABが先週住宅ローンを利上げしたことを裏付けるように、RBAは「住宅市場加熱への懸念」を示しています。そして「一段の利下げが理屈に合わない」旨の内容となっています。それも含めた議事要旨は、次の通りです。なお、この要点要約は当会に依るものであり、明日以降の大手報道機関等の解説記事をご参照ください。

ともあれ、今回の議事録要点要約です。

何なんだ、これは。

これほど支離滅裂な内容のまま議事録を公表することは、他の中銀でまず滅多に見られません。これ以上は利下げしたくないのなら、そう書けばいいし様子見が必要、と記録すれば良かったのです。

なお、当会解釈が間違っている可能性もあるので、くれぐれも正確には大手機関による解説記事を参照願います。当会もそれを待っています。

次にシナリオについてです。

事前分析は下記結論としていました。

今回の結果が直後1分足と直後11分足が方向不一致となったことは偶然です。ともあれ、方向一致率が高くないのに(現在は70%程度を目安にしています)、追いかけでポジションを取るべきではありません。

ポジションを持たない予定だったので、シナリオは用意していませんでした。

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

過去情報を下表に整理しておきました。

本議事録の元となる前回理事会では「市場予想通りに現状維持」が結論です。直後1分足・直後11分足ともに陰線での反応となっていました。

下表からは、たまに大きく反応することもあるように読み取れますが、これは市場予想ないしは発表結果が金利改定だった事例も含むためです。よって、今回のように理事会結論が「市場予想通りに現状維持」だった場合の議事録公表時は、下表平均値よりも更に小さな反応となります。

本公表時の取引を考えている人のために、過去傾向と分析結論を纏めておきます。正直、調査・分析結果からは、今回の取引はお勧めできません。

- RBA金融政策理事会への最大関心事は、金利改定も含めた金融政策変更へのヒントの有無です。前回議事録では、RBAが「前四半期GDPを一時的悪化と見なしている」ことが確認できました。これは、更なる利下げが考えられない現状で、利上げ検討の前提となる「成長がまだデータで確認できていない」ということでもあります。

公表議事録による反応は平均より小さくなりそうです。 - ちなみに、本議事録公表と同時に、四半期住宅価格指数が発表されます。こちらの過去平均反応もRBA金融政策決定理事会議事録とほぼ同程度です。ちょうど先週、NABが住宅ローン金利の利上げを発表していました。細かなデータを見るよりも、こうした金融機関の動きは市場実態を示唆している、と捉えられます。

よって、こちらの指標での反応は、陽線となる公算が高い、と考えています。 - 定型分析の結果からは、反応方向の偏りを見いだせていません。また、直後1分足と直後11分足の方向一致率は52%しかありません。この数字では、反応方向を見てから追いかけてポジションを取れません。

よって、今回は取引を行いません。

ーーー注記ーーー

本記事は、同じ指標の発表がある度に更新を繰り返して精度向上を図り、過去の教訓を次の発表時の取引で活かせるように努めています。がしかし、それでも的中率は75%程度に留まり、100%ではありません。詳細は 「1. FXは上達するのか」 をご参照ください。

ポジションを持つ最終的なご判断は読者ご自身の責任となります。その点を予めご了承の上、本記事がFXを楽しむ一助となれば幸いです。

以下、「?T.調査」「?U.分析」を事前投稿し、「?V.結果」「?W.検証」を事後投稿しています。事後投稿日時は「?V.結果」のタイトル行付近に記載しています。

?T.調査

【1. 指標概要】

RBA議事録の要点は「政策金利決定理由(方針)」「インフレ動向」「経済見通し」です。

がしかし、最も関心が高い政策金利決定方針については、しばしば市場予想を裏切ってサプライズを起こしています。つまり、結果から言えば(サプライズが生じる以上)最も関心がある「政策金利」が読み取れていない、ということになります。

それにも関わらず、公表された議事録から次回の理事会決定を予測せざるを得ないため、内容によってはAUDが大きく反応します。疑心暗鬼もあって、どの文言によって議事録公表時の反応方向が決まるのかはわからない、というのが本音です。

むしろ個人的には、すぐに役立つ情報だと言えないものの、公的機関によるインフレ動向や経済見通しを直近の経済指標の解釈を見直すことに使う方が役立つ、と考えています。そもそも豪州経済に関して入手できる情報は、米欧中に比べて少ないのですから。

以下、本議事録について既に公開されている情報を整理します。調査分析範囲は、2015年1月分以降前回までの24回分のデータに基づいています。

(2-1. 過去情報)

省略します。

(2-2. 過去反応)

最も素直な反応が現れやすい始値基準直後1分足のみ下図に示しておきます。直前10-1分足・直前1分足・直後11分足の前々回までの23回分の始値基準ローソク足は、 こちら をご参照願います。

?U. 分析

反応性分析では、過去発表直後の1分足と11分足の跳幅と値幅を使います。この分析で十分なpipsが狙えそうな指標か否かが判断できます。

反応一致性分析は、指標発表前後の反応方向に特徴的な偏りがないかを調べています。

なお、RBA政策金利発表時(金融政策理事会当日)と同議事録公表時の始値基準ローソク足の一致率は、下表のようになります。ちなみに、前回3月7日の「市場予想通り現状維持」発表時の直後1分足は陰線でした。

市場予想が発表結果と異なる場合と金利改定の場合が調査期間中に少ないので、本分析は割愛しました。

【6. シナリオ作成】

今回は、取引を行いません。

2017年3月21日09:30発表

以下は2017年3月21日13:00頃に追記しています。

?V. 結果

【7. 発表結果】

(7-1. 指標結果)

本公表による反応は次の通りでした。

(7-2. 取引結果)

今回はポジションを取っていません。

【8. 調査分析検証】

まず、発表内容に関して、です。

事前分析は下記の通りです。

- RBA金融政策理事会への最大関心事は、金利改定も含めた金融政策変更へのヒントの有無です。前回議事録では、RBAが「前四半期GDPを一時的悪化と見なしている」ことが確認できました。これは、更なる利下げが考えられない現状で、利上げ検討の前提となる「成長がまだデータで確認できていない」ということでもあります。

公表議事録による反応は平均より小さくなりそうです。 - ちなみに、本議事録公表と同時に、四半期住宅価格指数が発表されます。こちらの過去平均反応もRBA金融政策決定理事会議事録とほぼ同程度です。ちょうど先週、NABが住宅ローン金利の利上げを発表していました。細かなデータを見るよりも、こうした金融機関の動きは市場実態を示唆している、と捉えられます。

よって、こちらの指標での反応は、陽線となる公算が高い、と考えています。

議事録の内容は、NABが先週住宅ローンを利上げしたことを裏付けるように、RBAは「住宅市場加熱への懸念」を示しています。そして「一段の利下げが理屈に合わない」旨の内容となっています。それも含めた議事要旨は、次の通りです。なお、この要点要約は当会に依るものであり、明日以降の大手報道機関等の解説記事をご参照ください。

ともあれ、今回の議事録要点要約です。

- RBAは3月理事会で政策金利を1.5%に据え置いています。この金利水準は8ヶ月連続で過去最低です。

その理由として、政策金利の据え置きが成長およびインフレ目標と合致するとの見解を示しました。 - 債務が家計所得を上回るペースで増加しており高水準な点を踏まえると、所得の伸びが低迷し消費が抑制される可能性について言及されています。

そして、豪ドル上昇は、鉱業主導の成長からの移行を難しくすると、また指摘しています。

弱い賃金指標やパート労働者への偏りが見られる中で、労働市場の勢いを評価するのは依然困難という見解も示しています。

特に、住宅投資用の借り入れが増え、都市部の住宅が急騰したことから、住宅市場の「リスクの高まり」が見られたと指摘しています。過熱する国内住宅市場でリスクが高まることを指摘し、金融政策を一段と緩和する可能性が低いことを強調しています。 - こうした指摘をしつつも、全般結論としては豪州経済をほぼ楽観しています。理事会メンバーは、経済成長は緩やかに加速し、今後2年で潜在成長率を上回ると予想しています。

何なんだ、これは。

これほど支離滅裂な内容のまま議事録を公表することは、他の中銀でまず滅多に見られません。これ以上は利下げしたくないのなら、そう書けばいいし様子見が必要、と記録すれば良かったのです。

なお、当会解釈が間違っている可能性もあるので、くれぐれも正確には大手機関による解説記事を参照願います。当会もそれを待っています。

次にシナリオについてです。

事前分析は下記結論としていました。

- 定型分析の結果からは、反応方向の偏りを見いだせていません。また、直後1分足と直後11分足の方向一致率は52%しかありません。この数字では、反応方向を見てから追いかけてポジションを取れません。

よって、今回は取引を行いません。

今回の結果が直後1分足と直後11分足が方向不一致となったことは偶然です。ともあれ、方向一致率が高くないのに(現在は70%程度を目安にしています)、追いかけでポジションを取るべきではありません。

【9. シナリオ検証】

ポジションを持たない予定だったので、シナリオは用意していませんでした。

以上

もしこの記事が何か参考になったなら、どれか広告バナーをクリックして提携先に興味をお持ち頂けると幸いです。提携先はいずれも良心的なところを選んだつもりです。安心してください。

ーーー以下は広告ですーーー

ーーー注記ーーー

本記事における分析シート、一部乃至は一連の体系化された手順を、個人の取引以外の目的で使用・公開・二次利用を行う場合には、著作権者及びFX手法研究会に対し、連絡を取り何らかの合意を行う必要があります。

以上

4-3. 欧州経済指標DB(3月20日更新)

欧州指標ではEURJPYで取引を行っています。

チャート分析では、日足が上昇チャネルを通って、週足・月足の123.3円付近にあるレジスアンスにトライ中です。テクニカル指標分析は、上昇トレンド終盤を示唆していますが、もう1週ぐらい様子を見ないと、トレンド継続か否かがわかりません。ファンダメンタル指標分析では、複雑な政治的行事が多いにも関わらず、金利や株価の動きとの相関が非常に強い状況です。

EURは、USDに次ぐ取引規模となります。USD・EURに次ぐ規模の通貨はJPY、その次がGBPです(中国元は不明)。現在、英EU離脱問題・ギリシャ債務問題・主要国選挙と政治課題を多く抱えています。

英国がEUを抜けるにも関わらず、多少の成長率やインフレ率の改善でEUR高の動きが生じることは、正直意外です。英国EU離脱で英国が支払うコストを単純化すると関税分に過ぎないのに、域内2位の経済規模だった英国を失う欧州の方が、経済規模縮小という点でも政治的理想の毀損という点でもダメージは大きい、としか考えられません。

がしかし、実際の通貨の動きを見ていると、GBPがEURより売られているように見受けられます。やはり、単純に数値化できないことを捉えることは、我々アマチュアがプロフェショナルに勝てない、ということなのでしょう。

以前にも書きましたが、欧州情勢はそういうことが多いような気がします(戦前にも確かそんな理由で総辞職した内閣がありましたね)。

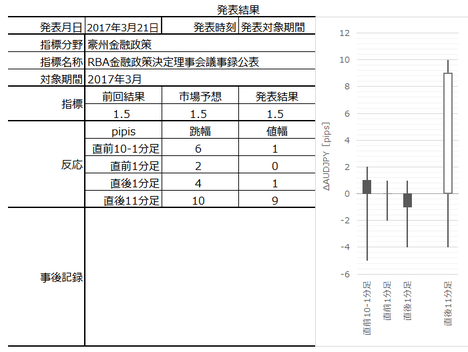

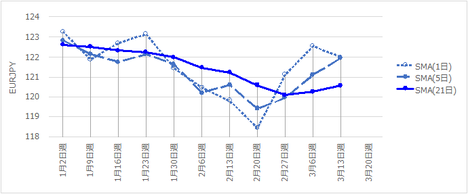

週足チャートを下図に示します。

先週3月13日週に月足・週足チャート上の長期レジスタンス上抜けに失敗しています。がしかし、日足チャートではまだ、2月27日週から形成されている平行線チャネル内に留まっています。次週さっそく上抜けを再トライしそうです。その場合、123.3円付近にあるレジスタンスが頭を押さえるので、その付近での停滞か再び118円方向に跳ね返されるでしょう。123.3円は中長期の強いレジスタンスのため、上抜けには特別な材料が必要と思われます。

先々週・先週と、下ヒゲを1円程度伸ばしていることは要注意です。

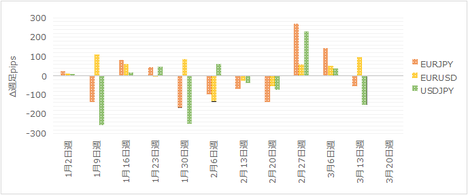

次に、今年になってからのEURJPYとEURUSDとUSDJPYの動きを下図に示します。

図から、2月6日週を除く全ての週でEURJPYとUSDJPYの方向が一致しています。よほど強い上昇・下降トレンドが続くときを除けば、これほど方向一致率が高いことは珍しい気がします。日本時間はUSDJPYの動きを見てEURJPYで、欧州時間は逆にEURJPYの動きを見てUSDJPYで、追いかけながらスキャルするとおもしろそうです。

SMAを見る限り、2月27日週から上昇トレンドに転じて3週が経過しています。SMA(5日)のSMA(21日)線からの乖離が、ほぼ2月6日週・2月20日週と同じに達したものの、下降トレンド中だったそれらの週では下降を止められませんでした。

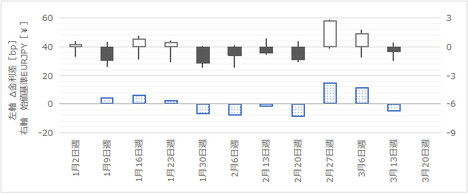

次に、ボラティリティを表す始値基準週足と、オシレータ系テクニカル指標のRSI(14日)を棒グラフで示します。

ボラティリティは比較的大きく、前2週は下ヒゲが100pips程度あることに注意です。

RSI(14日)は72.8%に達しており、買われすぎを示唆しています。このブログでは扱わないトレンドフォローでポジションを持っているなら一旦清算局面ですが、このまま80%に達するなら短期追撃です。

まず金利です。

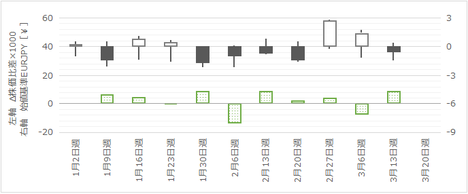

下図に、始値基準週足と、日独金利差の前週との差異(以下、Δ金利差と略記)を示します。

EURJPYとΔ金利差の動きが方向・程度ともに一致率が高いことがわかります。

次に株価です。

下図に、始値基準週足と、日独株価比の前週との差異(以下、Δ株価比差と略記)を示します。

EURJPYとΔ株価比差の動きが方向に関して強い逆相関となっていることがわかります。

以上の通り、今年に入って以降、ファンダメンタルとEURJPYは、はっきりと強い相関(逆相関)関係が保たれています。これは、英EU離脱や蘭・仏選挙やギリシャ債務問題といった政治課題を多く抱えているにも関わらず、かなり意外な結果ではないでしょうか。

ファンダメンタル指標分析が素直な解釈で済む以上、そちらを定性分析よりも重視すべきです。

ともあれ、先週までに蘭選挙でEU離脱を説く極右政権となるリスクは解消し、次は英国からのEU離脱通告と仏大統領選です。

あと、先週までにECBは、インフレ目標到達に伴って、これまでの金融緩和政策の出口を話題にしました。この内容で、ECB委員(主要国財務相)の発言が続くようならば、EURは一段高に向かう可能性があります。

【A. 政策決定指標】

A1. 金融政策

(1) ECB政策金利 (2017年1月発表結果記載済)

A3. 景気指標

関連指標同士の関係も整合性があり、発表直後の反応は比較的素直です。反応は小さいものの、実態指標分析の裏付けとなるし、練習にはもってこいかも知れません。

(1) 独国Ifo景況指数 (2017年2月22日発表結果検証済)

(2) 独国ZEW景況感調査・欧州ZEW景況指数 (2017年2月14日発表結果検証済)

(3) 独国PMI速報値 (2017年3月24日発表結果検証済)

(4) 欧州PMI速報値 (2017年3月24日発表結果検証済)

A4. 物価指標

(1) 消費者物価指数(HICP)速報値 (2017年2月発表結果記載済)

(2) 消費者物価指数(HICP)改定値

【B. 経済情勢指標】

B1. 経済成長

欧州GDPは、発表結果と反応方向とがあまり関係ありません。むしろ、そのときどきのトレンドや、タイミング毎の動きに偏りがあります。「タイミング毎の動きの偏り」は、以下の分析をご覧ください。

(1) 独国四半期GDP(季調済)速報値 (2017年2月14日発表結果検証済)

(2) 欧州四半期GDP(季調済)速報値

B3. 実態指標

B31. 消費

B32. 製造

B33. 住宅

チャート分析では、日足が上昇チャネルを通って、週足・月足の123.3円付近にあるレジスアンスにトライ中です。テクニカル指標分析は、上昇トレンド終盤を示唆していますが、もう1週ぐらい様子を見ないと、トレンド継続か否かがわかりません。ファンダメンタル指標分析では、複雑な政治的行事が多いにも関わらず、金利や株価の動きとの相関が非常に強い状況です。

【4-3-1. EURの特徴】

EURは、USDに次ぐ取引規模となります。USD・EURに次ぐ規模の通貨はJPY、その次がGBPです(中国元は不明)。現在、英EU離脱問題・ギリシャ債務問題・主要国選挙と政治課題を多く抱えています。

英国がEUを抜けるにも関わらず、多少の成長率やインフレ率の改善でEUR高の動きが生じることは、正直意外です。英国EU離脱で英国が支払うコストを単純化すると関税分に過ぎないのに、域内2位の経済規模だった英国を失う欧州の方が、経済規模縮小という点でも政治的理想の毀損という点でもダメージは大きい、としか考えられません。

がしかし、実際の通貨の動きを見ていると、GBPがEURより売られているように見受けられます。やはり、単純に数値化できないことを捉えることは、我々アマチュアがプロフェショナルに勝てない、ということなのでしょう。

以前にも書きましたが、欧州情勢はそういうことが多いような気がします(戦前にも確かそんな理由で総辞職した内閣がありましたね)。

【4-3-2. 現状チャート】

週足チャートを下図に示します。

先週3月13日週に月足・週足チャート上の長期レジスタンス上抜けに失敗しています。がしかし、日足チャートではまだ、2月27日週から形成されている平行線チャネル内に留まっています。次週さっそく上抜けを再トライしそうです。その場合、123.3円付近にあるレジスタンスが頭を押さえるので、その付近での停滞か再び118円方向に跳ね返されるでしょう。123.3円は中長期の強いレジスタンスのため、上抜けには特別な材料が必要と思われます。

先々週・先週と、下ヒゲを1円程度伸ばしていることは要注意です。

次に、今年になってからのEURJPYとEURUSDとUSDJPYの動きを下図に示します。

図から、2月6日週を除く全ての週でEURJPYとUSDJPYの方向が一致しています。よほど強い上昇・下降トレンドが続くときを除けば、これほど方向一致率が高いことは珍しい気がします。日本時間はUSDJPYの動きを見てEURJPYで、欧州時間は逆にEURJPYの動きを見てUSDJPYで、追いかけながらスキャルするとおもしろそうです。

【4-3-3. 現状テクニカル】

SMAを見る限り、2月27日週から上昇トレンドに転じて3週が経過しています。SMA(5日)のSMA(21日)線からの乖離が、ほぼ2月6日週・2月20日週と同じに達したものの、下降トレンド中だったそれらの週では下降を止められませんでした。

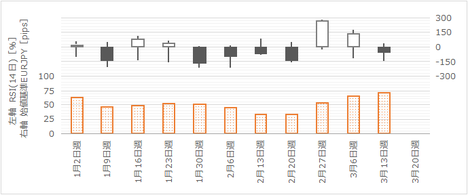

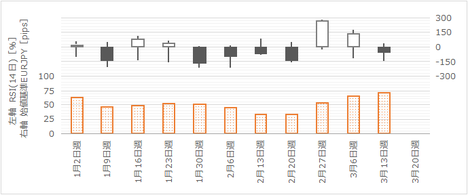

次に、ボラティリティを表す始値基準週足と、オシレータ系テクニカル指標のRSI(14日)を棒グラフで示します。

ボラティリティは比較的大きく、前2週は下ヒゲが100pips程度あることに注意です。

RSI(14日)は72.8%に達しており、買われすぎを示唆しています。このブログでは扱わないトレンドフォローでポジションを持っているなら一旦清算局面ですが、このまま80%に達するなら短期追撃です。

【4-3-4. 現状ファンダメンタル】

まず金利です。

下図に、始値基準週足と、日独金利差の前週との差異(以下、Δ金利差と略記)を示します。

EURJPYとΔ金利差の動きが方向・程度ともに一致率が高いことがわかります。

次に株価です。

下図に、始値基準週足と、日独株価比の前週との差異(以下、Δ株価比差と略記)を示します。

EURJPYとΔ株価比差の動きが方向に関して強い逆相関となっていることがわかります。

以上の通り、今年に入って以降、ファンダメンタルとEURJPYは、はっきりと強い相関(逆相関)関係が保たれています。これは、英EU離脱や蘭・仏選挙やギリシャ債務問題といった政治課題を多く抱えているにも関わらず、かなり意外な結果ではないでしょうか。

【4-3-5. 今週以降の注目点】

ファンダメンタル指標分析が素直な解釈で済む以上、そちらを定性分析よりも重視すべきです。

ともあれ、先週までに蘭選挙でEU離脱を説く極右政権となるリスクは解消し、次は英国からのEU離脱通告と仏大統領選です。

あと、先週までにECBは、インフレ目標到達に伴って、これまでの金融緩和政策の出口を話題にしました。この内容で、ECB委員(主要国財務相)の発言が続くようならば、EURは一段高に向かう可能性があります。

【4-3-6. 指標分析一覧】

【A. 政策決定指標】

A1. 金融政策

(1) ECB政策金利 (2017年1月発表結果記載済)

A3. 景気指標

関連指標同士の関係も整合性があり、発表直後の反応は比較的素直です。反応は小さいものの、実態指標分析の裏付けとなるし、練習にはもってこいかも知れません。

(1) 独国Ifo景況指数 (2017年2月22日発表結果検証済)

(2) 独国ZEW景況感調査・欧州ZEW景況指数 (2017年2月14日発表結果検証済)

(3) 独国PMI速報値 (2017年3月24日発表結果検証済)

(4) 欧州PMI速報値 (2017年3月24日発表結果検証済)

A4. 物価指標

(1) 消費者物価指数(HICP)速報値 (2017年2月発表結果記載済)

(2) 消費者物価指数(HICP)改定値

【B. 経済情勢指標】

B1. 経済成長

欧州GDPは、発表結果と反応方向とがあまり関係ありません。むしろ、そのときどきのトレンドや、タイミング毎の動きに偏りがあります。「タイミング毎の動きの偏り」は、以下の分析をご覧ください。

(1) 独国四半期GDP(季調済)速報値 (2017年2月14日発表結果検証済)

(2) 欧州四半期GDP(季調済)速報値

B3. 実態指標

B31. 消費

B32. 製造

B33. 住宅

以上

2017年03月19日

4-6. NZ経済指標DB(3月19日更新)

NZ指標ではNZDJPYで取引を行っています。スワップは大きいもののスプレッドが高く、現地報道等の直接情報に触れる機会に乏しいため、相対的に短期取引には向かない通貨ペアです。

但し、RBNZ政策金利は大きく反応する上、反応が続きやすく、追いかけてポジションを持ってもpipsが稼ぎやすいので狙い目です。他の指標は、情報不足ということもあり、取引を薦めません。今週は、そのRBNZ政策金利発表があります。

この発表に備えて、下降トレンド継続以外に読み取れないチャート分析やテクニカル分析に反して、横這いと上昇が考えられます。もし上昇をしても、Wトップのネックラインを超えて上抜ける可能性は小さいと考えています。

NZは安定した経済成長が続き、NZDはスワップが大きいため、長期保有する人が多いようです。一方、スプレッドが高く、現地報道等の直接情報に触れる機会に乏しいため、相対的に短期取引には向かない通貨と言えるでしょう。

NZは経済成長率が2014年3.02%・2015年3.00%・2016年(2.77%:未確定)と高く、その裏付けが人口増・世界食糧需給見通し・燃料輸入負担減なので、中長期見通しはしっかりしています。

がしかし、NZDの取引規模が小さく、中国経済との関係が強く、資源国通貨(食糧、特に乳製品)にも分類されています。これらのことは、不意に大きくNZDが下がるリスクに備えなければならない、という意味があります。

また、中国・資源に関わる報道は国内でも目にするものの、米国・豪州・中国とNZの二国間関係や、乳製品需給に関する報道はあまり目にすることがありません。これらのことは、指標の動きを追うときに背景知識不足から、間違った解釈に繋がりかねないこと、を意味します。

さて、 (一財)Jミルク という団体があります。そのHPに掲載されているグラフに依れば、現在は乳製品国際価格が上昇局面と見受けられます。もちろん、乳製品価格だけでNZDの動きが見通せる訳ではありません。

次に、NZ企業全体の業績を見るには、 ブルームバーグ HPのマーケット情報の項に株価という項があります。そこでNZX動向を見ると参考になるでしょう。直近5年は日米独豪のどこも右上がりと言って良いでしょう。がしかし、NZXの右上がりの仕方を見ると、米ダウに次いで凸凹が小さな右上がりの仕方のように見受けられます。正直、豪ASXや上海指数よりも、凸凹が小さな点は意外な気がします。

ここまで、あくまで参考として。

ここからは、ポジションは超短期保有が原則のアマチュア(当会メンバーを含む)に向けての話です。

投資の基本は、FXであれ株であれ何であれ、保有期間が長くレバレッジが高いほど、資本に対するポジション保有率を小さくしなければいけません。いくら中長期的に魅力がある通貨でも、遊ばせるほどの大金がなければ、中長期投資は貯蓄的投資法(レバレッジがない)しか庶民にはできません。

普通のサラリーマンがFXで取引するには向いていない通貨だと思います。NZDを取引するなら、反応方向を確認してから追いかけてポジションが取っても、大きくpipsが稼ぎやすい指標だけが適しています。それにはRBNZ政策金利発表時の取引だけしか薦められません。

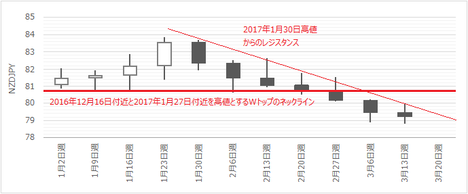

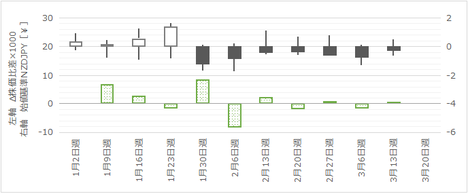

週足チャートを下図に示します。Wトップのネックを下抜けし、下降トレンド中です。

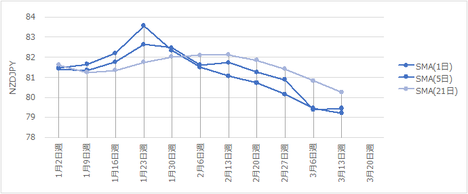

SMAは下降トレンド継続中で、トレンド転換の前兆は見受けられません。

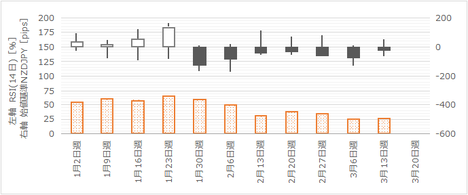

ボラティリティを表す始値基準週足と、RSI(14日)を棒グラフで示します。

RSI(14日)が25%付近となっています。売られ過ぎを示す数字ですが、逆に20%に届くと売りが加速しがちです(売りが加速したから20%かもしれませんが)。

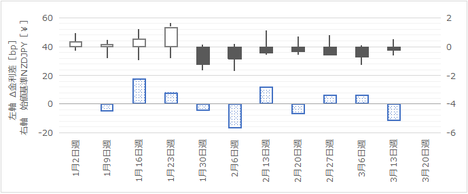

始値基準週足と、日NZ金利差の前週との差(以下、Δ金利差と略記)と、日NZ株価指数比の前週との差(以下、Δ株価比差と略記)を、下図に示します。

図から、現在はΔ金利差でもΔ株価比差にも関係ない下降トレンド、とわかります。

RBNZ政策金利発表が予定されています。詳細は、事前分析を別途用意するので、そちらをご参照ください。

ただ、この発表に備えて、下降トレンド継続以外に読み取れないチャート分析やテクニカル分析に反して、横這いと上昇が考えられます。もし上昇をしても、Wトップのネックラインを超えて上抜ける可能性は小さいと考えています。

市場予想がほぼ的中し、且つ、それにも関わらず反応が大きい政策金利にだけ注目しておけば十分です。

A. 政策決定指標

A1. 金融政策

RBNZ政策金利の発表では市場予想がほぼ的中します。そして、他の中銀の政策金利発表時と比較して、「現状維持」のときに発表後の反応が一方向に続く傾向があります。反応方向を確認してから追いかけてポジションが取ってもpipsが稼ぎやすい、という特徴があります。

(1) RBNZ政策金利 (2017年3月23日発表結果検証済)

但し、RBNZ政策金利は大きく反応する上、反応が続きやすく、追いかけてポジションを持ってもpipsが稼ぎやすいので狙い目です。他の指標は、情報不足ということもあり、取引を薦めません。今週は、そのRBNZ政策金利発表があります。

この発表に備えて、下降トレンド継続以外に読み取れないチャート分析やテクニカル分析に反して、横這いと上昇が考えられます。もし上昇をしても、Wトップのネックラインを超えて上抜ける可能性は小さいと考えています。

【4-6-1. NZDの特徴】

NZは安定した経済成長が続き、NZDはスワップが大きいため、長期保有する人が多いようです。一方、スプレッドが高く、現地報道等の直接情報に触れる機会に乏しいため、相対的に短期取引には向かない通貨と言えるでしょう。

NZは経済成長率が2014年3.02%・2015年3.00%・2016年(2.77%:未確定)と高く、その裏付けが人口増・世界食糧需給見通し・燃料輸入負担減なので、中長期見通しはしっかりしています。

がしかし、NZDの取引規模が小さく、中国経済との関係が強く、資源国通貨(食糧、特に乳製品)にも分類されています。これらのことは、不意に大きくNZDが下がるリスクに備えなければならない、という意味があります。

また、中国・資源に関わる報道は国内でも目にするものの、米国・豪州・中国とNZの二国間関係や、乳製品需給に関する報道はあまり目にすることがありません。これらのことは、指標の動きを追うときに背景知識不足から、間違った解釈に繋がりかねないこと、を意味します。

さて、 (一財)Jミルク という団体があります。そのHPに掲載されているグラフに依れば、現在は乳製品国際価格が上昇局面と見受けられます。もちろん、乳製品価格だけでNZDの動きが見通せる訳ではありません。

次に、NZ企業全体の業績を見るには、 ブルームバーグ HPのマーケット情報の項に株価という項があります。そこでNZX動向を見ると参考になるでしょう。直近5年は日米独豪のどこも右上がりと言って良いでしょう。がしかし、NZXの右上がりの仕方を見ると、米ダウに次いで凸凹が小さな右上がりの仕方のように見受けられます。正直、豪ASXや上海指数よりも、凸凹が小さな点は意外な気がします。

ここまで、あくまで参考として。

ここからは、ポジションは超短期保有が原則のアマチュア(当会メンバーを含む)に向けての話です。

投資の基本は、FXであれ株であれ何であれ、保有期間が長くレバレッジが高いほど、資本に対するポジション保有率を小さくしなければいけません。いくら中長期的に魅力がある通貨でも、遊ばせるほどの大金がなければ、中長期投資は貯蓄的投資法(レバレッジがない)しか庶民にはできません。

普通のサラリーマンがFXで取引するには向いていない通貨だと思います。NZDを取引するなら、反応方向を確認してから追いかけてポジションが取っても、大きくpipsが稼ぎやすい指標だけが適しています。それにはRBNZ政策金利発表時の取引だけしか薦められません。

【4-6-2. 現状チャート】

週足チャートを下図に示します。Wトップのネックを下抜けし、下降トレンド中です。

【4-6-3. 現状テクニカル】

SMAは下降トレンド継続中で、トレンド転換の前兆は見受けられません。

ボラティリティを表す始値基準週足と、RSI(14日)を棒グラフで示します。

RSI(14日)が25%付近となっています。売られ過ぎを示す数字ですが、逆に20%に届くと売りが加速しがちです(売りが加速したから20%かもしれませんが)。

【4-6-4. 現状ファンダメンタル】

始値基準週足と、日NZ金利差の前週との差(以下、Δ金利差と略記)と、日NZ株価指数比の前週との差(以下、Δ株価比差と略記)を、下図に示します。

図から、現在はΔ金利差でもΔ株価比差にも関係ない下降トレンド、とわかります。

【4-6-5. 今週以降の注目点】

RBNZ政策金利発表が予定されています。詳細は、事前分析を別途用意するので、そちらをご参照ください。

ただ、この発表に備えて、下降トレンド継続以外に読み取れないチャート分析やテクニカル分析に反して、横這いと上昇が考えられます。もし上昇をしても、Wトップのネックラインを超えて上抜ける可能性は小さいと考えています。

【4-6-6. 指標分析一覧】

市場予想がほぼ的中し、且つ、それにも関わらず反応が大きい政策金利にだけ注目しておけば十分です。

A. 政策決定指標

A1. 金融政策

RBNZ政策金利の発表では市場予想がほぼ的中します。そして、他の中銀の政策金利発表時と比較して、「現状維持」のときに発表後の反応が一方向に続く傾向があります。反応方向を確認してから追いかけてポジションが取ってもpipsが稼ぎやすい、という特徴があります。

(1) RBNZ政策金利 (2017年3月23日発表結果検証済)

以上