ほんと、スーツで出勤は苦行ですね〜。早く卒業したいものです(笑)

さて、今日、お付き合いの全くない不動産会社からメールが届きました。

今までのメールは全てスルーしていたのですが、今回は今のアントレ的にちょっと気になる物件です。

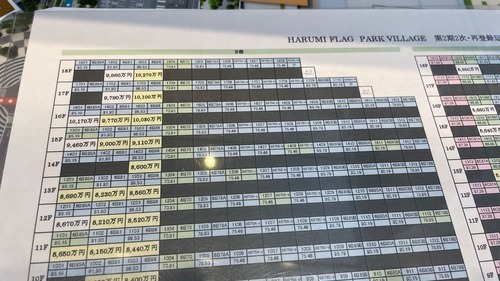

<基本データ>

立地:神奈川県相模原市

間取:1K、17平米

築年:1992年

建築:鉄筋コンクリート

値段:290万、管理費9000円/月

賃貸:31000円にて賃貸中

利回:12.8%

この物件ですが、業者は以下のことをメールで言っています。

「関東圏で、稀にみる高利回り物件です。賃借人様は、5月13日に入居したばかりです。今月ご決済いただけましたら、240万円まで交渉できます。滞納なし。瑕疵物件ではございません。戸数を増やすチャンスです。」

240万になると、表面利回りは15.5%になります。さて、これは買いでしょうか?

早速皮算用です(笑)。

築年も少々若いので、20年くらいのローンが組めるとすると、金利4%で15000円/月。管理費は9000円なので支払いは合計24000円。家賃が31000円なのでキャッシュフローは差し引き7000円となります。うーん。サラリーマン的には友達と一回居酒屋行ったらら終わりですね(笑)。

とはいえ、投資対効果としてのキャッシュフローは出てるといえば出てます。10倍すると2400万の物件で、70000円のキャッシュフローとなり、中々良い成績です。築年数も前回の足立物件に比べるとかなり若いです。

こういった物件をコツコツ重ねていきながら、総投資金額を挙げつつ、負債については金利の高い融資と低い融資を相殺させていく「仕組み」を考えるのも面白そうだと思いました。

また、不動産投資では、事業的規模というのが重要となります。国から事業的規模と認定されるのは、一棟ものを5棟もしくは区分マンションを10室有することが条件です。

この条件を満たすと、、、、

?@青色申告特別控除(最高65万円)

?A専従者として家族へ所得を分散可能

といったメリットがあります(他にもあると思いますが、知識がまだ追い付いてません・・・(笑))。

不動産投資を事業と認めてもらうためには、一定以上の規模が必要です。投資用として区分マンションを一室取得し、貸し出しただけでは、家賃収入を得ていたとしても国からは事業とは認めてもらえません。

逆に区分マンション投資を進めているアントレ的には早々に10室を満たすとメリットを享受することが可能となります。(あと数室!)

簡単に言うと、10室を達成すると、売り上げ(家賃収入)を65万円減らすことができ、加えて奥さんに給与を払うこと(払ったフリ?(笑))が可能となります。逆に5棟はかなりハードル高いです。

奥さんへの生活費を、あたかも奥さんへの給与として払うことで節税している人もいるようですが、、、。これ以上詳しく話せません(笑)!

ということで、本物件、前向きにゲットしたいと思います。

早速銀行にメールで打診しました。

結果はまたUPしますね!

【このカテゴリーの最新記事】

- no image