マイホームを持ってはじめて、固定資産税という税金をはじめて毎年納めるようになります。

今回は、その固定資産税について書こうと思います。

まあ、毎年来る納付書で支払っていれば、特に知らなくてもいいことではありますが、何かあったときに、その仕組みを知っておいたほうが良い、或いは概要だけでも知ってて損はないかなと思う程度です。

固定資産税とは

土地・家屋・償却資産を総称して固定資産といいます。

これらを所有している人に、毎年1月1日現在のその資産価値に応じて納めるべき税金を固定資産税といいます。

前文の中で聞きなれない言葉が償却資産ですが、会社・個人が、工場・商店などの事業を営むために所有している構築物、機械、備品などを償却神といいますが、ここではこの程度の説明にとどめておきたいと思います。

通常、固定資産は申告する必要がなく税額を自分で計算する必要はありません。

ただし、次のような場合には申告・届出等を行う必要があります。

・土地・家屋の相続登記が1月1日までに完了しない場合や新所有者が確定しない場合。

・未登記家屋の所有者が変更になった場合。

・ 家屋を取り壊した場合。 (滅失登記を行った場合は必要無)

などてす。

固定資産税の計算方法

ここでは土地と建物の計算方法だけについて書きたいと思います。

計算方法は、

固定資産税 = 固定資産税評価額(課税標準額) × 1.4%(標準税率)

税率を掛ける対象は、実際の固定資産の売買価格ではなく「課税標準額」という固定資産を独自に評価した金額になります。

固定資産税評価額は、「固定資産評価基準」に基づき査定され「固定資産課税台帳」に掲載されます。

需給関係等の変化により資産価格が変動するため、3年ごとに評価が見直されています。

土地の固定資産評価

主要な路線(道路)に面する標準的な宅地の土地評価額を路線価といいます。この路線価に土地の面積を掛けて評価額を算定します。

路線価 × 地積 = 評価額

(固定資産税額=評価額×1.4%)

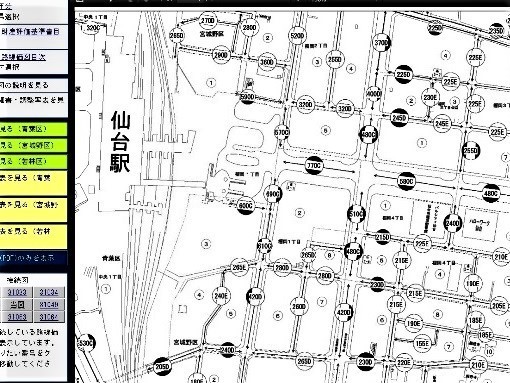

国税庁 路線価のHP

路線価HPの使い方

と簡単に出せればよいのですが、形や傾斜地、林間や山奥や都市など一つとして同じ条件の土地はありません。

よって、路線価による評価額を、市町村により具体的に計算、補正して「固定資産課税台帳」に登記されます。

住宅用土地の場合、税負担を軽減のため、住宅1戸あたり200?u以下の土地の場合、「小規模住宅用地」として、課税標準の価格が1/6になる特例措置などがあります。

家屋の固定資産評価

家屋の固定資産評価も、基本的には土地と同様に一定の評価基準によって算出されます。ただ、家屋の場合は、技術の進歩等により素材や工法・取得価格が変化していきます。

言い換えれば、経年とともに高度な技術や素材が使われることにより、以前建てられた技術や素材が安価にできるようになると言えます。

さらに、建築材料は経年とともに、劣化したり強度が無くなったり、朽ちることもあります。

そこで、これらの経年とともに変化するため、その場所に全く同じものを新しく建てた場合の再建築費を求め、さらに経年の劣化等で価値が無くなることを考慮して、その家屋の価格を計算します。

計算された評価額が固定資産課税台帳に記録され「課税標準額」となります。

再建築価格 × 経年減点補正率 = 評価額

(固定資産税額=評価額×1.4%)

ここでの再建築価格は、建築費を指数化し工事の項目や材料・内容や工法等により基準値が決められています。

経年減点補正率も定められており、市町村や、評価する人により大幅な差異が無いようにしてあります。

固定資産税額に疑問があったら

固定資産納税額に疑問を持った場合は、市区町村役場に問い合わせるか、「固定資産課税台帳」の内容を縦覧し確認すること。ただ、縦覧期間は4月1日から20日まで(市区町村によって異なる場合もある)です。

何れ不服があれば、市区町村役場に問い合わせ、再審査請求ができるようです。

納税の方法

市役所資産課税課から納税通知書と納付書の綴りが送られてきます。

綴りの中に、4月、7月、9月、12月納期の納付書4回分、4枚が綴ってあります。

全国のコンビニエンスストア、インターネットバンキングやモバイルバンキング、ATM(現金自動預払機)を利用した電子納付Pay-easy(ペイジー)でも支払いがでるようになっています。

【このカテゴリーの最新記事】