この広告は30日以上更新がないブログに表示されております。

新規記事の投稿を行うことで、非表示にすることが可能です。

広告

posted by fanblog

2016年12月28日

新たに創設「スイッチOTC」医療費控除

確定申告するシーズン、サラリーマンにとっては、新規の住宅ローン控除などが無ければなかなか、ピンと来ないかもしれません。

確定申告できるもう一つの手続きは、医療費控除です。

病院代、薬代、交通費等、年間100,000万円を超えた金額が、必要経費として認められる制度です。

単純に、50,000円超えたら、所得税率が10%の、5,000円の節税になり、市町村・県民税も約10%、年間150,000円の医療費で、合計10,000円ほとの節税になります。

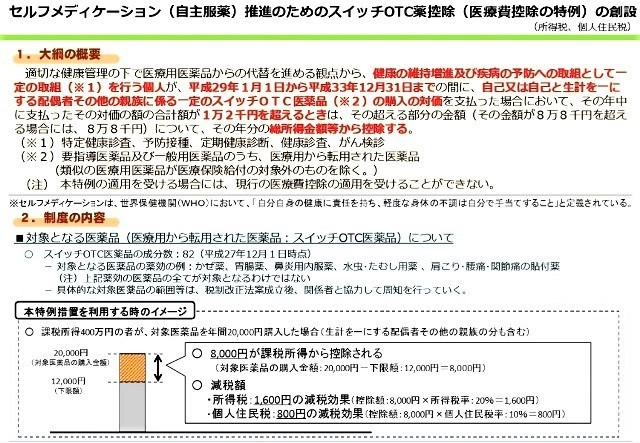

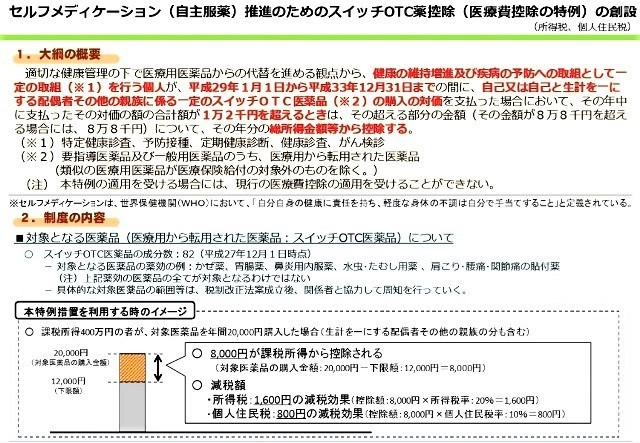

さて、今回のネタは、平成29年から適用が始まる「スイッチOTC」医療費控除の特例です。

正確には、「セルフメディケーション税制」だそうです。

「スイッチOTC」を購入した代金に平成29年1月1日から平成33年12月31日までの5年間の時限立法です。

厚生労働省HP

ところでそもそも「スイッチOTC」って何?ですよね。

「OTC」とは「Over the Counter」の略で、直訳で「カウンター越しに買うお薬」いわいる市販薬という意味です。

よって、「スイッチOTC」とは、病院で処方する医薬品から、薬局で売っている市販薬に切り替えるという意味に間違い無いと思います。

「スイッチOTC」医療費控除の特例ですが、考え方は医療控除と同じです。

1年間に支払った額が世帯で12,000円を超えた場合、控除の対象になることです。

医療費控除は100,000万円ですから、グッとハードルが下がると思います。

ただし、「スイッチOTC」と「通常の医療費控除」は同時に適用できないようです。

基本的に2段階制の同じ制度ですから、控除額が88,000円までが、医療費控除の特例。

控除額が88,000円を超える場合は、これまでの医療控除での適用、確定申告となります。

それでは、具体的に平成29年1月1日から、平成30年の確定申告時までにどうすれば良いのかが明代です。

「スイッチOTC」と「通常の医療費控除」のどちらの申告をするかは、金額の多少ですから、その年の途中では決められません。

結果的に、12,000以上なのか、100,000円以上なのか、どちらにせよ、医療や通院、薬など、医療関係の領収書は全てとっておく必要があります。

もう一つ、「スイッチOTC」で、気になるのは、薬局等で買う全ての俗にいう薬や治療する消耗品が控除の対象になるかどうが、わかりにくいことです。

「スイッチOTC」の対象となる店頭の薬は、薬の成分で、厚生労働大臣がさためています。

具体例としては、成分によって「風邪を引いた場合の風邪薬」は医療費。

「ビタミン剤や病気予防や健康促進のための医薬品」は、医療費控除の対象外となります。

ちなみに、どんな薬が控除対象なのか、パッケージには書いてありません。

書いてあったとしても、小さくて読めなかったりします。

さらに肝心なのは、領収書に薬の名前が記載されていないと、スイッチOTCを購入したことが確認できないことになります。

後で調べるにしても、商品名まで記載された手書きの領収書を受け取る必要が出てくると思います。

これは、必須控除を受けるための絶対条件です。

そもそも、この制度の目的は控除ではなく、益々の少子高齢化社会、国の借金、医療費の増大などの社会問題を解決するための医療費削減施策です。

よって、「セルフメディケーション税制」の恩恵を国民が受けるためには、以下の健康管理項目のいずれか一つを受信する必要があります。

1 特定健康診査

2 予防接種

3 定期健康診断

4 健康診査

5 がん検診

なんとなく、ますます長生きして、ますます医療費がかかってしまうような気がします。

この制度は、一見、国民の健康管理意識を高め、より健康に過ごすため、国、国民の税金や医療費を抑える、という尊いように思える制度、「セルフメディケーション税制」なんて書かれている所もあるより良い制度のようにも思えます。

しかし、考えてみれば、健康保険医療費を下げるため、高額治療や高額な認可薬品を押さえるため、国民から製薬会社や医療機関へ、消費を直接再配分、負担させるための仕組みではないかと思います。

本来であれば、診断はいいとしても、健康寿命を延ばす制度や支援を行えばよいと思います。

たとえば、健康指導、運動のしかたや、健康管理、食生活やコミュニティ改善の対策を行うなどすればどうなんでしょうか。

実際、健康指導で医療費削減の効果を上げている自治体もあるわけですから、取り入れるべきだと思います。

これだけ、病院や製薬会社など業界団体への利益誘導・保護的な制度は抜本的に見直す時期なのではないかと思います。

確定申告できるもう一つの手続きは、医療費控除です。

病院代、薬代、交通費等、年間100,000万円を超えた金額が、必要経費として認められる制度です。

単純に、50,000円超えたら、所得税率が10%の、5,000円の節税になり、市町村・県民税も約10%、年間150,000円の医療費で、合計10,000円ほとの節税になります。

「スイッチOTC」医療費控除

さて、今回のネタは、平成29年から適用が始まる「スイッチOTC」医療費控除の特例です。

正確には、「セルフメディケーション税制」だそうです。

「スイッチOTC」を購入した代金に平成29年1月1日から平成33年12月31日までの5年間の時限立法です。

厚生労働省HP

「スイッチOTC」って何?

ところでそもそも「スイッチOTC」って何?ですよね。

「OTC」とは「Over the Counter」の略で、直訳で「カウンター越しに買うお薬」いわいる市販薬という意味です。

よって、「スイッチOTC」とは、病院で処方する医薬品から、薬局で売っている市販薬に切り替えるという意味に間違い無いと思います。

「スイッチOTC」の控除額

「スイッチOTC」医療費控除の特例ですが、考え方は医療控除と同じです。

1年間に支払った額が世帯で12,000円を超えた場合、控除の対象になることです。

医療費控除は100,000万円ですから、グッとハードルが下がると思います。

ただし、「スイッチOTC」と「通常の医療費控除」は同時に適用できないようです。

基本的に2段階制の同じ制度ですから、控除額が88,000円までが、医療費控除の特例。

控除額が88,000円を超える場合は、これまでの医療控除での適用、確定申告となります。

医療費控除に必要な領収書

それでは、具体的に平成29年1月1日から、平成30年の確定申告時までにどうすれば良いのかが明代です。

「スイッチOTC」と「通常の医療費控除」のどちらの申告をするかは、金額の多少ですから、その年の途中では決められません。

結果的に、12,000以上なのか、100,000円以上なのか、どちらにせよ、医療や通院、薬など、医療関係の領収書は全てとっておく必要があります。

もう一つ、「スイッチOTC」で、気になるのは、薬局等で買う全ての俗にいう薬や治療する消耗品が控除の対象になるかどうが、わかりにくいことです。

「スイッチOTC」の対象となる店頭の薬は、薬の成分で、厚生労働大臣がさためています。

具体例としては、成分によって「風邪を引いた場合の風邪薬」は医療費。

「ビタミン剤や病気予防や健康促進のための医薬品」は、医療費控除の対象外となります。

ちなみに、どんな薬が控除対象なのか、パッケージには書いてありません。

書いてあったとしても、小さくて読めなかったりします。

さらに肝心なのは、領収書に薬の名前が記載されていないと、スイッチOTCを購入したことが確認できないことになります。

後で調べるにしても、商品名まで記載された手書きの領収書を受け取る必要が出てくると思います。

医療費控除特例の対象外

これは、必須控除を受けるための絶対条件です。

そもそも、この制度の目的は控除ではなく、益々の少子高齢化社会、国の借金、医療費の増大などの社会問題を解決するための医療費削減施策です。

よって、「セルフメディケーション税制」の恩恵を国民が受けるためには、以下の健康管理項目のいずれか一つを受信する必要があります。

1 特定健康診査

2 予防接種

3 定期健康診断

4 健康診査

5 がん検診

なんとなく、ますます長生きして、ますます医療費がかかってしまうような気がします。

「スイッチOTC」の意義

この制度は、一見、国民の健康管理意識を高め、より健康に過ごすため、国、国民の税金や医療費を抑える、という尊いように思える制度、「セルフメディケーション税制」なんて書かれている所もあるより良い制度のようにも思えます。

しかし、考えてみれば、健康保険医療費を下げるため、高額治療や高額な認可薬品を押さえるため、国民から製薬会社や医療機関へ、消費を直接再配分、負担させるための仕組みではないかと思います。

本来であれば、診断はいいとしても、健康寿命を延ばす制度や支援を行えばよいと思います。

たとえば、健康指導、運動のしかたや、健康管理、食生活やコミュニティ改善の対策を行うなどすればどうなんでしょうか。

実際、健康指導で医療費削減の効果を上げている自治体もあるわけですから、取り入れるべきだと思います。

これだけ、病院や製薬会社など業界団体への利益誘導・保護的な制度は抜本的に見直す時期なのではないかと思います。

タグ: ニュース

2016年12月27日

固定資産税の算出方法と納税

マイホームを持つまでは、せいぜい自動車税とか重量税とか、ガソリンにかかる揮発油税、ビールやお酒に係る酒税とか、忘れていけないのが消費税という、自動車税以外は、その都度発生する税金です。

マイホームを持ってはじめて、固定資産税という税金をはじめて毎年納めるようになります。

今回は、その固定資産税について書こうと思います。

まあ、毎年来る納付書で支払っていれば、特に知らなくてもいいことではありますが、何かあったときに、その仕組みを知っておいたほうが良い、或いは概要だけでも知ってて損はないかなと思う程度です。

土地・家屋・償却資産を総称して固定資産といいます。

これらを所有している人に、毎年1月1日現在のその資産価値に応じて納めるべき税金を固定資産税といいます。

前文の中で聞きなれない言葉が償却資産ですが、会社・個人が、工場・商店などの事業を営むために所有している構築物、機械、備品などを償却神といいますが、ここではこの程度の説明にとどめておきたいと思います。

通常、固定資産は申告する必要がなく税額を自分で計算する必要はありません。

ただし、次のような場合には申告・届出等を行う必要があります。

・土地・家屋の相続登記が1月1日までに完了しない場合や新所有者が確定しない場合。

・未登記家屋の所有者が変更になった場合。

・ 家屋を取り壊した場合。 (滅失登記を行った場合は必要無)

などてす。

ここでは土地と建物の計算方法だけについて書きたいと思います。

計算方法は、

固定資産税 = 固定資産税評価額(課税標準額) × 1.4%(標準税率)

税率を掛ける対象は、実際の固定資産の売買価格ではなく「課税標準額」という固定資産を独自に評価した金額になります。

固定資産税評価額は、「固定資産評価基準」に基づき査定され「固定資産課税台帳」に掲載されます。

需給関係等の変化により資産価格が変動するため、3年ごとに評価が見直されています。

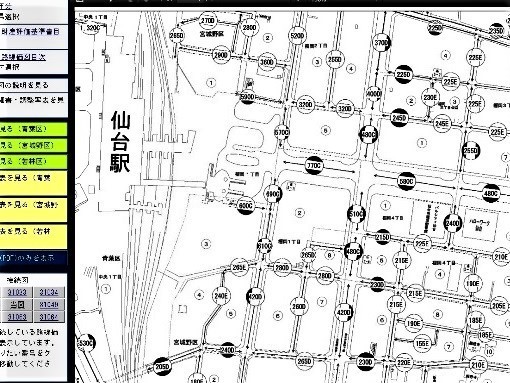

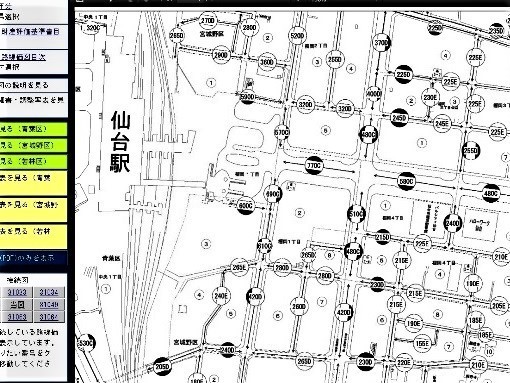

この路線価に土地の面積を掛けて評価額を算定します。

路線価 × 地積 = 評価額

(固定資産税額=評価額×1.4%)

国税庁 路線価のHP

路線価HPの使い方

と簡単に出せればよいのですが、形や傾斜地、林間や山奥や都市など一つとして同じ条件の土地はありません。

よって、路線価による評価額を、市町村により具体的に計算、補正して「固定資産課税台帳」に登記されます。

住宅用土地の場合、税負担を軽減のため、住宅1戸あたり200?u以下の土地の場合、「小規模住宅用地」として、課税標準の価格が1/6になる特例措置などがあります。

ただ、家屋の場合は、技術の進歩等により素材や工法・取得価格が変化していきます。

言い換えれば、経年とともに高度な技術や素材が使われることにより、以前建てられた技術や素材が安価にできるようになると言えます。

さらに、建築材料は経年とともに、劣化したり強度が無くなったり、朽ちることもあります。

そこで、これらの経年とともに変化するため、その場所に全く同じものを新しく建てた場合の再建築費を求め、さらに経年の劣化等で価値が無くなることを考慮して、その家屋の価格を計算します。

計算された評価額が固定資産課税台帳に記録され「課税標準額」となります。

再建築価格 × 経年減点補正率 = 評価額

(固定資産税額=評価額×1.4%)

ここでの再建築価格は、建築費を指数化し工事の項目や材料・内容や工法等により基準値が決められています。

経年減点補正率も定められており、市町村や、評価する人により大幅な差異が無いようにしてあります。

ただ、縦覧期間は4月1日から20日まで(市区町村によって異なる場合もある)です。

何れ不服があれば、市区町村役場に問い合わせ、再審査請求ができるようです。

市役所資産課税課から納税通知書と納付書の綴りが送られてきます。

綴りの中に、4月、7月、9月、12月納期の納付書4回分、4枚が綴ってあります。

全国のコンビニエンスストア、インターネットバンキングやモバイルバンキング、ATM(現金自動預払機)を利用した電子納付Pay-easy(ペイジー)でも支払いがでるようになっています。

マイホームを持ってはじめて、固定資産税という税金をはじめて毎年納めるようになります。

今回は、その固定資産税について書こうと思います。

まあ、毎年来る納付書で支払っていれば、特に知らなくてもいいことではありますが、何かあったときに、その仕組みを知っておいたほうが良い、或いは概要だけでも知ってて損はないかなと思う程度です。

固定資産税とは

土地・家屋・償却資産を総称して固定資産といいます。

これらを所有している人に、毎年1月1日現在のその資産価値に応じて納めるべき税金を固定資産税といいます。

前文の中で聞きなれない言葉が償却資産ですが、会社・個人が、工場・商店などの事業を営むために所有している構築物、機械、備品などを償却神といいますが、ここではこの程度の説明にとどめておきたいと思います。

通常、固定資産は申告する必要がなく税額を自分で計算する必要はありません。

ただし、次のような場合には申告・届出等を行う必要があります。

・土地・家屋の相続登記が1月1日までに完了しない場合や新所有者が確定しない場合。

・未登記家屋の所有者が変更になった場合。

・ 家屋を取り壊した場合。 (滅失登記を行った場合は必要無)

などてす。

固定資産税の計算方法

ここでは土地と建物の計算方法だけについて書きたいと思います。

計算方法は、

固定資産税 = 固定資産税評価額(課税標準額) × 1.4%(標準税率)

税率を掛ける対象は、実際の固定資産の売買価格ではなく「課税標準額」という固定資産を独自に評価した金額になります。

固定資産税評価額は、「固定資産評価基準」に基づき査定され「固定資産課税台帳」に掲載されます。

需給関係等の変化により資産価格が変動するため、3年ごとに評価が見直されています。

土地の固定資産評価

主要な路線(道路)に面する標準的な宅地の土地評価額を路線価といいます。この路線価に土地の面積を掛けて評価額を算定します。

路線価 × 地積 = 評価額

(固定資産税額=評価額×1.4%)

国税庁 路線価のHP

路線価HPの使い方

と簡単に出せればよいのですが、形や傾斜地、林間や山奥や都市など一つとして同じ条件の土地はありません。

よって、路線価による評価額を、市町村により具体的に計算、補正して「固定資産課税台帳」に登記されます。

住宅用土地の場合、税負担を軽減のため、住宅1戸あたり200?u以下の土地の場合、「小規模住宅用地」として、課税標準の価格が1/6になる特例措置などがあります。

家屋の固定資産評価

家屋の固定資産評価も、基本的には土地と同様に一定の評価基準によって算出されます。ただ、家屋の場合は、技術の進歩等により素材や工法・取得価格が変化していきます。

言い換えれば、経年とともに高度な技術や素材が使われることにより、以前建てられた技術や素材が安価にできるようになると言えます。

さらに、建築材料は経年とともに、劣化したり強度が無くなったり、朽ちることもあります。

そこで、これらの経年とともに変化するため、その場所に全く同じものを新しく建てた場合の再建築費を求め、さらに経年の劣化等で価値が無くなることを考慮して、その家屋の価格を計算します。

計算された評価額が固定資産課税台帳に記録され「課税標準額」となります。

再建築価格 × 経年減点補正率 = 評価額

(固定資産税額=評価額×1.4%)

ここでの再建築価格は、建築費を指数化し工事の項目や材料・内容や工法等により基準値が決められています。

経年減点補正率も定められており、市町村や、評価する人により大幅な差異が無いようにしてあります。

固定資産税額に疑問があったら

固定資産納税額に疑問を持った場合は、市区町村役場に問い合わせるか、「固定資産課税台帳」の内容を縦覧し確認すること。ただ、縦覧期間は4月1日から20日まで(市区町村によって異なる場合もある)です。

何れ不服があれば、市区町村役場に問い合わせ、再審査請求ができるようです。

納税の方法

市役所資産課税課から納税通知書と納付書の綴りが送られてきます。

綴りの中に、4月、7月、9月、12月納期の納付書4回分、4枚が綴ってあります。

全国のコンビニエンスストア、インターネットバンキングやモバイルバンキング、ATM(現金自動預払機)を利用した電子納付Pay-easy(ペイジー)でも支払いがでるようになっています。

2016年12月26日

親等から贈与された住宅取得資金は非課税

住宅資金に関係なく、シニア世代が資産全体の60%以上を持っているという現実があります。

先行きが見えない今日この頃、所得が増えるわけでもなく、利息を下げても返せるかどうか未来が描けません。

そんな中で、若い世代への資産の移転を促して、積極的に使ってもらおうとう魂胆の制度です。

長生き良いことですが、死んだ時には一番相続税が安いため、なかなか子や孫の代へ相続されません。

これに対し、生前贈与とは簡単に言うと、生きているうち(生前)に、財産を譲る(贈与)することです。

相続財産を減らし、また促進するために相続税を減らすことが目的です。

ただし、相続税が減っても、生前贈与は、相続税ではなく贈与税がかかります。

実際に一般的な贈与税はどのくらいなのでしょうか。

特例贈与財産用とは、祖父から20才以上の孫への贈与、父から20才以上の子への贈与です。

はじめに、贈与額から基礎控除額の110万円を差し引いた後の金額から計算してください。

例えば、財産の贈与を受けた年の1月1日現在において20歳以上の子や孫が父母又は祖父母から贈与を受けた場合に、この計算方法となります。

(例)贈与財産の価額が500万円の場合(「特例税率」を使用します。)

基礎控除後の課税価格500万円 − 110万円 = 390万円

贈与税額の計算390万円 × 15% − 10万円 = 48.5万円

金額が高くなればなるほど、税率も上がり、税額の比率も高くなってきます。

しかし、「贈与額から基礎控除額の110万円を差し引いた後の金額」というのは、言い換えれば、親から子へ祖父母から孫へ、年間110万円贈与しても、税金がかからないとも言えます。

5年で550万円無税で贈与できることになります。

2019年3月31日までは、住宅取得を目的に、親や祖父母から贈与を受ける場合は、700万円まで非課税になります。

(一定の条件を満たせば1,200万円まで非課税です。)

重複して受けられない場合もありますが、これもまた、親や祖父母から若い世代への資産の移転を促して、積極的に使ってもらおうとう魂胆の制度です。

とは言え、先行き未透視のきかない現代、いろんな制度を駆使して節税したほうがいいですよね。

忘れてならないのが、非課税の特例の適用を受けるための手続きです。

贈与を受けた年の翌年2月1日から3月15日までが、非課税の適用を受ける申告期間です。

戸籍の謄本、登記事項証明書など一定の書類を添付して、納税地の所轄税務署に提出する必要があります。

税金に関しては、その時々の景気対策や国会審議等で刻々と変わります。

これからマイホームを建てようと思っている人、あるいは子供への支援などを考えている人は、制度や手続き方法など、マメにインターネットや、国税庁のHPなどチェックしておいたほうがいいですよね。

楽天市場 Amazon Yahoo!ショッピング

国税庁、相続税のHP

先行きが見えない今日この頃、所得が増えるわけでもなく、利息を下げても返せるかどうか未来が描けません。

そんな中で、若い世代への資産の移転を促して、積極的に使ってもらおうとう魂胆の制度です。

長生き良いことですが、死んだ時には一番相続税が安いため、なかなか子や孫の代へ相続されません。

これに対し、生前贈与とは簡単に言うと、生きているうち(生前)に、財産を譲る(贈与)することです。

相続財産を減らし、また促進するために相続税を減らすことが目的です。

ただし、相続税が減っても、生前贈与は、相続税ではなく贈与税がかかります。

贈与税のが(特例贈与財産用)

実際に一般的な贈与税はどのくらいなのでしょうか。

特例贈与財産用とは、祖父から20才以上の孫への贈与、父から20才以上の子への贈与です。

はじめに、贈与額から基礎控除額の110万円を差し引いた後の金額から計算してください。

例えば、財産の贈与を受けた年の1月1日現在において20歳以上の子や孫が父母又は祖父母から贈与を受けた場合に、この計算方法となります。

(例)贈与財産の価額が500万円の場合(「特例税率」を使用します。)

基礎控除後の課税価格500万円 − 110万円 = 390万円

贈与税額の計算390万円 × 15% − 10万円 = 48.5万円

金額が高くなればなるほど、税率も上がり、税額の比率も高くなってきます。

しかし、「贈与額から基礎控除額の110万円を差し引いた後の金額」というのは、言い換えれば、親から子へ祖父母から孫へ、年間110万円贈与しても、税金がかからないとも言えます。

5年で550万円無税で贈与できることになります。

住宅取得に使える贈与税の特例

贈与税の特例

前項では、通常の贈与税のかからない110万円の話でしたが、これからは、住宅取得に限定した贈与税の特例です。2019年3月31日までは、住宅取得を目的に、親や祖父母から贈与を受ける場合は、700万円まで非課税になります。

(一定の条件を満たせば1,200万円まで非課税です。)

相続時精算課税制度

さらに、異なる制度で、相続時精算課税制度があり、2,500万円まで非課税の制度なとせもあります。重複して受けられない場合もありますが、これもまた、親や祖父母から若い世代への資産の移転を促して、積極的に使ってもらおうとう魂胆の制度です。

とは言え、先行き未透視のきかない現代、いろんな制度を駆使して節税したほうがいいですよね。

非課税適用のための手続

忘れてならないのが、非課税の特例の適用を受けるための手続きです。

贈与を受けた年の翌年2月1日から3月15日までが、非課税の適用を受ける申告期間です。

戸籍の謄本、登記事項証明書など一定の書類を添付して、納税地の所轄税務署に提出する必要があります。

税金に関しては、その時々の景気対策や国会審議等で刻々と変わります。

これからマイホームを建てようと思っている人、あるいは子供への支援などを考えている人は、制度や手続き方法など、マメにインターネットや、国税庁のHPなどチェックしておいたほうがいいですよね。

不動産の税金の本

楽天市場 Amazon Yahoo!ショッピング

国税庁、相続税のHP

タグ: 法令法律